Пока новички держатся неплохо: за февраль на Московской бирже частные инвесторы вложили в акции сорок миллиардов рублей, это исторический максимум. Причем на бирже подчеркивают: физлица откупали именно падение в конце февраля.

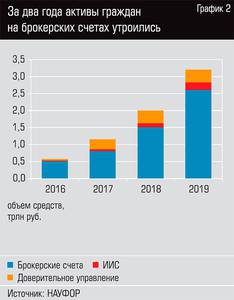

Это неплохой результат для абсолютного большинства инвесторов, которые делают первые шаги на бирже, — напомним, что заметный рост числа брокерских счетов произошел лишь в последние два года, и сопровождался он почти непрерывным ростом отечественного рынка акций (см. графики 1 и 2). Так что падение конца февраля — начала марта для российских частных инвесторов, сделавших наконец выбор в пользу ценных бумаг, а не депозитов, — это своего рода боевое крещение.

Нулевой уровень

Тем не менее вопрос, что делать во время падения, сейчас актуален для многих частных инвесторов, и ответ на него всегда будет зависеть от ситуации с финансами у конкретного человека и от его личных планов. Поэтому вопрос «Что делать при обвале акций?» будет лишен трагичности у того, кто еще до этапа инвестирования твердо решил, какую часть своих общих сбережений он готов вложить в акции и другие ценные бумаги с учетом рисков потерь и для чего и на какой срок делает эти вложения. В целом рекомендуется инвестировать в акции не больше тридцати, максимум сорока процентов всех накоплений и не планировать эти инвестиции на срок менее трех лет. То есть копить на машину или первый взнос по ипотеке, если сделка планируется через год-полтора, в ценных бумагах не стоит. Ну и, конечно, надо отдавать себе отчет, что потери могут случиться и быть довольно существенными. Иными словами, не продлевать депозит, потому что ставки слишком низкие, а отнести все эти деньги на фондовый рынок и купить акции — самый плохой вариант из возможных. Хуже только отнести на рынок акций заемные деньги (например, взять на инвестиции кредит). «Самое важное во время паники на рынках — отсутствие маржинальных позиций (открытых на заемные у брокера средства. — “Эксперт”). Потому что любую панику, а они случаются на рынках достаточно часто, невозможно пережить, если ты находишься в маржинальной позиции, — говорит директор инвестиционного департамента УК “Атон-менеджмент” Евгений Малыхин. — Я никогда не торгую с плечом. Если у инвестора есть маржинальная позиция, он вынужден ее закрывать в моменты паники, а это чаще всего случается совсем не по привлекательным ценам».

Кстати, благодаря ограничению на «плечи» российские инвесторы в целом сейчас придерживаются этого мудрого правила: по данным исследования компании «Тинькофф инвестиции», второго по числу открытых брокерских счетов игрока на российском рынке, 98,1% частных инвесторов, то есть почти все, торгуют исключительно на собственные средства. Да и в целом российские инвесторы довольно консервативны: согласно тому же исследованию, а также опросу Национальной ассоциации участников фондового рынка, в основном наши граждане предпочитают стратегию «купи и держи», а их портфели больше ориентированы на облигации, чем на акции (см. график 3). Однако не все задумываются о том, что облигации, включая ОФЗ, также могут снижаться в цене. Например, индекс IFX-Сbonds (ценовой, показывающий динамику тридцати «голубых фишек» среди российских корпоративных облигаций) в конце февраля — начале марта просел прочти на один процент, что для облигационного рынка довольно значительно.

Риск потерь постоянно присутствует рядом с инвестором на рынке ценных бумаг, как бы консервативно он себя ни вел: речь идет как об убытках (купил акции, а они упали в цене), так и об упущенной выгоде (продал акции, а они выросли). Обычно рынки акций после провалов всегда возвращаются к росту, но бывают и исключения, о которых нельзя забывать. Так, те, кто купил японские акции в декабре 1989 года, не дождутся прибыли еще очень долго — даже сейчас, спустя более тридцати лет, индекс Nikkei 225 почти на 40% ниже, чем на пике в 1989 году.

К сожалению, несмотря на аргументированные и фундаментально обоснованные прогнозы экономистов и аналитиков, даже им не под силу предсказать будущее точно. Рынок ценных бумаг непредсказуем, потому что на него в каждый момент времени влияет слишком много факторов, причем каждый раз с разной силой. Именно для этого придумано инвестирование одних и тех же небольших сумм ежемесячно — так вы не угадываете дно (вероятность угадать слишком мала), а просто полагаетесь на естественный ход событий и рост в долгосрочной перспективе. Если, конечно, не случится японский сценарий.

Есть в российских реалиях и еще один существенный риск — курсовой. Он особенно выражен на длительных периодах — скажем, инвестиции в американский рынок в долларах с учетом нескольких девальваций, сделанные в 1997 году, к 2020 году оказались бы гораздо доходнее рублевых вложений в российские акции. В принципе, рост капитализации наших компаний в целом отражает рост доллара к рублю — из-за того, что доходы крупнейших наших эмитентов, да и бюджета в значительной степени являются валютными. Но все равно в последние двадцать лет американский рынок позволял заработать больше в пересчете на рубли — не удивительно, что у трех из четырех частных инвесторов, открывших брокерский счет, есть в портфеле хотя бы одна иностранная акция. Правда, в основном это американские «техи», то есть ИТ-компании (см. таблицу), в которых сформировался изрядный пузырь, — но, если инвесторы никуда не торопятся, в итоге они могут оказаться в плюсе.

Короткое и недооцененное

Поскольку предсказать дальнейшее поведение рынка невозможно, в моменты обвалов остается ориентироваться лишь на собственные планы и ограничения — и, конечно, не поддаваться панике.

Владельцам ОФЗ, полагают аналитики, уже можно спокойно продавать бумаги, по крайней мере длинные выпуски. «Российский рынок облигаций вошел в 2020 год на пике, доходности облигаций снизились до многолетних минимумов, и даже с учетом положительных процентных ставок (относительно инфляции) потенциал их дальнейшего роста практически исчерпан, — говорит Иван Манаенко, директор аналитического департамента ИК “Велес Капитал”. — В такой ситуации единственной верной рекомендацией будет снижение срока инвестирования, то есть продажа длинных облигаций (более трех лет) и покупка более коротких выпусков. Потери в доходности к погашению при этом будут порядка одного–полутора процентов. Но если учитывать, что, к примеру, десятилетние выпуски могут в течение нескольких дней потерять в цене порядка пяти–шести процентов, такое действие более чем оправданно».

«В рублевых облигациях необходимо придерживаться стратегии формирования портфеля из надежных эмитентов с небольшой дюрацией (сроком до погашения или оферты. — “Эксперт”), — соглашается Кирилл Комаров, руководитель отдела по инвестиционному консультированию Тинькофф-банка. — Поэтому мы рекомендуем добавлять в портфели только облигации первого и второго эшелона с высоким кредитным рейтингом, а срок до погашения не должен превышать двух-трех лет. В таком случае временные просадки в стоимости облигаций не страшны, а доходность такого портфеля, по сути, фиксируется в момент покупки».

Что касается корпоративных выпусков, то с учетом того, что большая часть бумаг размещалась с достаточно комфортными сроками погашения (полтора–три года), неблагоприятную ситуацию на рынке, в принципе, можно «пересидеть», оставив бумагу до погашения, полагает Иван Манаенко. При этом, предупреждает аналитик, на вторичном рынке возможны ощутимые провалы в ликвидности даже в относительно коротких выпусках, как это было в предыдущие периоды турбулентности на финансовых рынках. Проще говоря, быстро выйти по приемлемой цене может просто не получиться: в нужный момент в биржевом «стакане» не окажется заявок на покупку.

С рынком акций, как российских, так и иностранных, ситуация гораздо более сложная: с одной стороны, наш рынок все еще сильно недооценен по сравнению почти со всеми мировыми аналогами, а у Дональда Трампа впереди выборы, перед которыми он хочет видеть американский рынок сильным. С другой стороны, тот же американский рынок растет уже двенадцать лет подряд, котировки все сильнее отрываются от фундамента в виде доходов компаний, и паника вокруг коронавируса легко может обрушить рынок США еще больше, а вслед за ним полетят вниз все рынки и особенно сильно — небольшие, вроде российского. То есть примерно поровну доводов как за то, что рост продолжится, так и за то, что скоро будет еще один сильный обвал.

В такой ситуации самое главное правило — не делать резких движений и двигаться по заранее намеченному плану: например, продолжать покупать акции, но те, по которым ожидаются хорошие дивиденды или которым не так страшны риски спада экономики.

«Несмотря на общую историческую неоцененность российских бумаг, российский фондовый рынок не может игнорировать происходящие события, вынуждающие инвесторов бежать от риска. То есть, например, каким бы высоким фундаментальным оценкам ни соответствовали бумаги “Яндекса”, они не смогут противостоять глобальной переоценке акций технологического сектора, — рассуждает Иван Манаенко. — С другой стороны, бумаги нефтяных компаний хотя и ощущают на себе негатив от снижения мировых цен на нефть, в какой-то степени защищены налоговым законодательством, так как ниже цены — ниже пошлины, да и неминуемое снижение рубля поддерживает экспортно ориентированные компании. Добавим к этому двузначные дивидендные доходности в отдельных именах — и в совокупности получаем неплохие факторы поддержки. Черная металлургия в плане дивидендной доходности также дает хорошую фору, однако будет более резко реагировать на события вокруг Китая и динамику мировых цен на сталь. Ситуация в российском ритейле, возможно, не столь быстро реагирует на изменение мировой конъюнктуры, однако отрасль и без того была не в лучшей форме и ее восстановление может еще больше отложиться. Сбербанк — это и проекция на рубль, и в целом высокая чувствительность к глобальным рискам, своего рода лакмусовая бумажка. Пожалуй, однозначно можно сказать, что хуже других в текущей ситуации будут чувствовать себя акции “Газпрома” и “НоваТЭКа”». При том что рынок очень неоднородный, общий совет: кроме диверсификации портфеля запастись терпением — маловероятно, что нас ждет V-образное восстановление, добавляет Иван Манаенко.

«Сейчас мы прежде всего рекомендуем не паниковать и не продавать активы (если только это не ребалансировка портфеля в пользу более защитных инструментов), а также пользоваться моментом, чтобы купить подешевевшие акции качественных стабильных компаний, которые имеют мало долга и платят дивиденды, — говорит Кирилл Комаров. — Кроме того, на фоне резкого понижения ставок сейчас растут облигации, поэтому нужно добавлять их в инвестиционный портфель, пока доходности еще остаются интересными, но при этом отдавать предпочтение эмитентам с инвестиционным кредитным рейтингом». По мнению эксперта, все еще актуальна идея покупки золота в инвестпортфель. Однако с золотом следует быть осторожными, как и со всяким циклическим активом: да, когда на рынках ценных бумаг проблемы, оно взлетает в цене, но как только рынок акций разворачивается — золото немедленно падает. Если оно будет в вашем портфеле постоянно, то немного сгладит падения, однако и «отъест» доходность от роста акций.

«Если у инвестора нет маржинальных позиций, то продавать активы в момент паники — довольно рискованное решение, поскольку велика вероятность, что вы продадите на дне рынка и потеряете много денег, — резюмирует Евгений Малыхин. — Если инвестор успел подготовиться к падению рынка и заранее нарастил кеш, то можно воспользоваться коррекцией и купить подешевевшие активы по привлекательным ценам. Если не успел, нужно переждать момент паники и не пытаться кардинально поменять свои позиции и стратегию инвестирования».