В начале августа цена золота преодолела планку 2000 долларов за тройскую унцию и какое-то время продолжала расти, достигнув 6 августа исторического максимума дневных значений цены в номинальном выражении — 2065 долларов. Предыдущий рекорд (1895 долларов) был зафиксирован девять лет назад, 5 сентября 2011 года. Правда, если учесть инфляцию, то до абсолютного рекорда стоимости золота еще далеко: 21 января 1980 года тройская унция благородного металла стоила в сегодняшних ценах 2767 долларов (см. график 1).

Нынешнее «золотое ралли» стартовало в декабре прошлого года, с тех пор цены выросли более чем на треть. В условиях мирового экономического кризиса, вызванного пандемией, золото оказалось наиболее привлекательным инвестиционным активом. Его удорожание ускорилось в июле–июне из-за обострения пандемии в летние месяцы в некоторых странах, ухудшения оценок глобальных экономических последствий COVID-19 и сохранения геополитической напряженности в отношениях ведущих мировых держав.

Насколько устойчив повышательный тренд цены на золото или вскоре нас ждет суровая коррекция, подобная тем, которые следовали за взлетами стоимости благородного металла в 1980-х и 2010-х годах? И, что существенно более важно, способно ли золото в нынешнем веке восстановить свою роль фундамента международной валютной системы, казалось бы безвозвратно утраченную с отказом США от золотодевизного стандарта в 1971 году?

Стресс-тест

Пандемия произвела шоковый эффект на спрос и предложение золота. Введение карантинных мер сказалось на всех звеньях производственно-сбытовой цепочки, включая добычу, транспортировку, реализацию и конечное потребление.

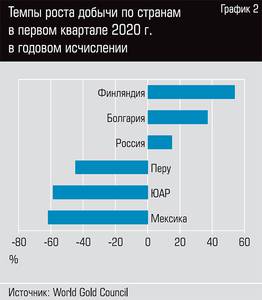

В ряде добывающих стран из-за этих мер было остановлено производство. Первым испытал на себе ограничительные меры Китай — лидер мировой золотодобычи, сокративший производство в первом квартале 2020 года на 9% в годовом исчислении, но быстро восстановивший его во втором. Другие золотодобывающие страны сократили добычу во втором квартале, например Мексика — на 62%, ЮАР — на 59%, Перу — на 45%.

В апреле временно прекратили работу ведущие аффинажные предприятия Швейцарии, ЮАР и США. Кроме того, доставка металла в слитках и монетах была затруднена из-за перерывов в работе транспорта в связи с закрытием границ, в частности с отменой международных авиарейсов. Проблемы с логистикой привели к увеличению ценового разрыва между двумя основными центрами мировой торговли золотом: Лондонским рынком драгоценных металлов (London Bullion Market, LBM) и Чикагской биржей COMEX. В апреле этот разрыв подскакивал выше 50 долларов за унцию, тогда как в нормальных условиях он редко превышает два доллара.

Несмотря на все эти шоки, мировое предложение золота по итогам первого полугодия, по данным World Gold Council, снизилось всего на 5,2% по сравнению с первым полугодием 2019-го. Это оказалось возможным прежде всего благодаря тому, что производство во втором квартале было оперативно увеличено в странах, имеющих резервные мощности добычи. Например, Россия нарастила выпуск на 15%, Болгария — на 37%, Финляндия — на 54% (см. график 2). Это позволило заместить потерю значительной части предложения.

Не менее сильные шоковые эффекты наблюдались и на стороне спроса. Потребительский спрос на золото катастрофически упал из-за карантинных мер, приведших к остановкам производства ювелирных изделий и технологических продуктов, в первую очередь электроники. Спрос на ювелирное золото сократился в первом полугодии на 46% в годовом исчислении, причем в наибольшей мере это сказалось на двух основных потребителях ювелирного золота — Китае и Индии, формирующих более половины мирового спроса. Падение ювелирного спроса в Китае составило 53%, а в Индии — 60% в годовом исчислении. Помимо ограничительных мер это было вызвано снижением доходов домохозяйств и повышением цены на ювелирное золото, являющееся высокоэластичным товаром.

Несмотря на обвал потребительского спроса, общий мировой спрос на золото в первом полугодии снизился всего на 5,9% в годовом исчислении. Демпфирующую роль сыграл инвестиционный спрос на драгоценный металл, который вырос в первом полугодии на 90%. При этом закупки золота центральными банками упали на 39,5%, а розничная покупка монет и слитков сократилась на 16,7%, в существенной мере из-за карантинных мер и проблем с логистикой в азиатских странах. Заметим, что эти проблемы были успешно решены для стран Запада, что хорошо видно из графика 3, показывающего темпы прироста объемов розничных покупок золота в первом полугодии 2020-го в годовом исчислении для различных государств.

Основным драйвером инвестиционного спроса, вызвавшего значительный рост цены золота, стали покупки крупными финансовыми игроками, в первую очередь биржевыми фондами. Они выросли более чем впятеро в годовом исчислении. В результате в структуре мирового спроса на золото доля потребительского спроса резко снизилась, тогда как доля инвестиционных закупок финансовыми игроками значительно выросла (см. график 4).

Биржевые фонды являются основными посредниками для частных инвестиций в золотые активы. Это неудивительно, так как после кризиса 2008–2010 годов биржевые фонды различных типов, занимающиеся пассивным управлением активами, стали наиболее привлекательными финансовыми учреждениями для широких групп консервативных инвесторов, включая пенсионные фонды и страховые компании. Благодаря пассивному управлению, сокращающему транзакции, инвесторы выигрывают от снижения комиссионных выплат (примерно в три раза по сравнению с паевыми фондами) и от уменьшения налоговых отчислений. Используя эти преимущества, биржевые фонды, обеспеченные золотом, осуществляют физические закупки драгметалла, а инвесторы вкладываются в их высоколиквидные акции.

Реакция рынка на беспрецедентные шоковые возмущения оказалась очень хорошо организованной, что трудно объяснить лишь действием спонтанных рыночных сил. Достаточно сопоставить поведение рынка золота с хаосом, воцарившемся в марте–мае на рынке нефти, несмотря на усилия, предпринятые картелем OPEC. Координирующим центром мировой торговли золотом является Лондонская ассоциация рынка драгоценных металлов (LBMA), выполняющая функции квазирегулятора на глобальном спотовом рынке золотых слитков. Имея на хранении запас 8500 тонн (это в 27 раз превышает официальные золотые резервы Соединенного Королевства), эта организация объединяет добывающие компании мирового уровня, крупнейшие банки и центральные банки многих стран.

Доходное убежище

Падение потребительского спроса на золото из-за карантинных мер носит краткосрочный характер, а увеличение инвестиционного спроса в большей мере отражает изменения в стратегических предпочтениях участников. Эти изменения вызваны обострением кризисных процессов в мировой экономике и усилением глобальных рисков в связи с угрозой второй волны пандемии.

По информации Reuters от 18 июня 2020 года, девять опрошенных агентством крупнейших мировых финансовых учреждений, обслуживающих ультрабогатых клиентов с суммарным состоянием шесть триллионов долларов, давали им в июне рекомендации по значительному увеличению вложений в золотые активы (с мизерных долей стоимости портфелей до 10% и выше). Как заявила агентству топ-менеджер Morgan Stanley Лиза Шалетт, «данная категория очень обеспокоена сохранением своего богатства. И по многим причинам они имеют более основательное историческое ви́дение, чем другие клиенты, и потому обеспокоены возможностью инфляционного обесценения своих финансовых активов». Такое возможно из-за того, что «происходящая денежная экспансия подрывает доллар, а обещания ФРС удерживать базовую ставку на нуле укрепляют позиции золота».

Золото традиционно выполняет роль альтернативного актива, замещающего в периоды экономической нестабильности вложения в акции и другие проциклические рисковые инструменты. В такие периоды золото улучшает диверсификацию финансовых портфелей, поскольку его цена отрицательно коррелирована с фондовыми индексами в периоды нарастающих глобальных рисков, тогда как корреляция акций с подавляющим большинством других активов в такие периоды увеличивается. В этом преимущество золота относительно других драгметаллов, например серебра, платины или палладия, которые гораздо в большей мере используются в производстве, а значит, являются проциклическими.

Однако в периоды экономических подъемов корреляция цены золота с акциями нередко бывает положительной благодаря растущему ювелирному спросу, отражающему эффект увеличения богатства. В данном случае основную роль играет ювелирный спрос в азиатских странах, в первую очередь в Индии и Китае. Таким образом, в благоприятные периоды потребительский спрос обеспечивает повышение инвестиционной доходности золота.

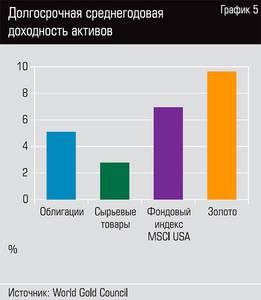

Инвестирование в золотые активы в периоды кризисов не только хеджирует от потерь, но также может приносить значительный инвестиционный доход, что наглядно подтверждается динамикой цены драгметалла с конца 2019 года. По данным World Gold Council, среднегодовая доходность золота на двадцатилетнем горизонте 1999–2019 была более высокой относительно сырьевых товаров, агрегированного индекса облигаций Bloomberg Barclays US Aggregate Bonds и даже фондового индекса Morgan Stanley MSCI USA для крупных и средних американских компаний (см. график 5).

Кроме того, цена золота высоко коррелирована с инфляцией потребительских цен в США, и при этом его долговременная доходность значительно превышает долларовую инфляцию. На графике 6 показана номинальная и реальная доходность золота в периоды низкой и высокой инфляции (с точки зрения ФРС). В последнем случае доходность золота существенно превышает темп инфляции.

В отличие от акций и облигаций золото не генерирует кассовых потоков, поэтому оценить стандартными методами его фундаментальную стоимость невозможно. Она изменяется в зависимости от состояния глобальной экономики, финансовых рынков, геополитики и от множества других факторов, включая риски возникновения пандемии.

По этой причине цена золота в реальном выражении демонстрирует высокую долговременную волатильность, отражающую кардинальные изменения рыночных оценок в определенные исторические моменты. Высокая долговременная волатильность цены — самый существенный недостаток золота как инвестиционного актива. Как видно из графика 1, реальная цена резко падает в ситуациях благополучного выхода американской экономики из кризиса. В 1980 году цена золота взлетела из-за шокового скачка цены нефти, вызвавшего энергетический кризис. Однако в том же году в США началась борьба с инфляцией с помощью радикального повышения процентных ставок, что вкупе с другими мерами рейганомики помогло вытащить экономику из болота стагфляции. Следствием этого успеха стал самый жесткий обвал реальной цены золота за всю историю. В 2012 году аналогичный эффект дали третья и четвертая фазы количественных смягчений денежной политики ФРС, обеспечившие начало посткризисного подъема американской экономики.

Аналогичным образом во втором полугодии 2020 года резкое падение цены золота было бы возможно при благополучном окончании пандемии осенью и быстром восстановлении экономики США в третьем квартале, но такой исход представляется маловероятным. Скорее следует ожидать продолжения рецессии и новых количественных смягчений ради предотвращения банковского кризиса или краха фондового рынка при сохранении базовой ставки ФРС около нуля, что еще больше укрепит позиции золота относительно доллара.

Центробанки нажали на тормоз

С конца 1980-х национальные монетарные власти за редким исключением не пополняли свои золотые резервы, которые год от года снижались (см. график 7). Они возобновили эту практику лишь в 2009 году из-за начала долларовой экспансии в виде количественных смягчений в США. Наращивание официальных резервов золота происходило до 2020 года, и наибольшие суммарные закупки центробанками, 657 и 668 тонн, были достигнуты в 2018 и 2019 годах соответственно. Однако в первом полугодии 2020-го объем таких закупок сократился до 233 тонн.

Но и этот прирост резервов произошел в основном за счет Турции, пополнившей свои запасы на 163 тонны (руководство этой страны заняло принципиальную позицию в отношении наращивания официальных золотых резервов после репатриации своего запаса из хранилищ в США в 2018 году). Центробанки остальных стран в 2020 году резко снизили спрос на золото. К примеру, Банк России до начала этого года лидировал в накоплении золотых резервов, но обнулил закупки с 1 апреля. Одновременно произошло резкое увеличение вывоза российского золота за рубеж.

Возникает естественный вопрос: если состоятельные индивидуальные инвесторы «с основательным историческим ви́дением» входят в золото, то почему монетарные власти в подавляющем большинстве перестали это делать? Ответ напрашивается сам собой: потому что в противном случае цена унции уже к началу лета зашкалила бы далеко за уровень 2000 долларов, с учетом того, что динамика накоплений биржевыми фондами с золотым обеспечением демонстрирует в текущем году взрывной рост. По нашему мнению, отказ почти всех монетарных властей от наращивания резервов стал превентивной мерой по стабилизации цены золота.

Опасная концентрация рисков

На начало августа суммарный объем резервов биржевых фондов с золотым покрытием составил 3800 тонн, или 10,9% общемирового объема официальных резервов (35 тыс. тонн). При этом наращивание суммарных золотых запасов биржевых фондов в 2019–2020 годах идет с темпом 30% в годовом исчислении, а 46% этих запасов контролируют два фонда: SPDR Gold Shares (1262 тонны) и iShares Gold Trust (498 тонн). Их резервы сопоставимы с золотыми запасами Швейцарии (1040 тонн) и Европейского центробанка (505 тонн, см. график 8).

Оба эти фонда относятся к сфере контроля крупнейшей в мире компании по управлению активами BlackRock, лидирующей в «большой тройке», куда входят еще Vanguard и State Street. Суммарная стоимость активов под прямым и косвенным контролем BlackRock — крупнейшем акционере ведущих корпораций в листингах США и Европы — составляет около восьми триллионов долларов Кроме того, эта компания оказывает влияние на управление активами общей стоимостью более 30 трлн долларов через свою компьютерную платформу ALADDIN (Asset Liability and Debt and Derivative Investment Network) для оценки рисков и инвестиционных решений на основе больших данных. Наращивание золотых активов биржевыми фондами также происходит под влиянием крупнейшей мировой инвестиционной компании, осуществляющей управление информационными потоками в рамках глобальной финансовой системы.

Этот факт несет в себе скрытые системные риски для рынка золота. Концентрация активов и унификация сигналов для управления рисками, в частности благодаря платформе ALADDIN, может усилить падение рынка из-за проявлений стадного поведения инвесторов. В случае смены рыночных настроений относительно стоимости золота основной проблемой будет потенциальный разрыв ликвидности активов и пассивов, что представляет собой уязвимое место биржевых фондов с золотым обеспечением. При падении цен могут возникнуть ситуации, когда распродажи фондами физического золота не будут успевать за сбросом инвесторами высоколиквидных акций этих фондов, что усилит обвал рынка. Такой разрыв уже возникал в кризисных ситуациях осени 2019-го и весны 2020-го, но был вовремя нивелирован инъекциями ликвидности ФРС.

Тем не менее фундаментальные факторы пока действуют в сторону увеличения цены золота и делают обвал рынка в ближайшие месяцы маловероятным (хотя коррекции неизбежны). Помимо пандемии, глобального экономического спада и инфляционных рисков из-за количественных смягчений существуют два долговременных фактора роста цены золота, которые мы сейчас рассмотрим.

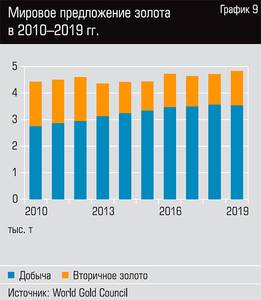

Забудьте о новом Клондайке

Динамика цены золота будет зависеть, помимо прочего, от возможностей наращивать его предложение. За десятилетний период 2010–2019 мировая добыча выросла с 2,75 до 3,53 тыс. тонн, среднегодовой темп роста составил 2.1% (см. график 9). Но чтобы обеспечить растущий спрос на золото в долговременной перспективе, необходимо расширение ресурсной базы. В этом смысле двадцатилетие 2000–2019 было неблагоприятным для мировой золотодобычи, причем негативное влияние оказали как циклические, так и структурные факторы.

В 2000-е цена золота выросла в семь с половиной раз. Ценовое ралли вызвало инвестиционный бум в 2005–2011 годах, который дал не столько расширение ресурсной базы в отрасли, сколько перераспределение ресурсов в пользу крупных компаний. Используя финансовый рычаг, они вкладывали огромные средства в развитие действующих месторождений и поглощение мелких и средних производителей. При этом многие инвестиционные решения оказались неудачными, так как принимались в расчете на долговременный рост цены золота, который не оправдался.

В 2011–2015 годах произошло падение цены на 44%, с 1900 до 1060 долларов, что стало причиной нерентабельности многих проектов. Добывающие компании были вынуждены принять меры по сокращению текущих издержек, капитальных расходов и долговой нагрузки. По данным McKinsey, для 20 крупнейших мировых компаний урезание расходов на геологоразведку привело к снижению резервов в земле на 26% в 2017 году по сравнению с пиковым уровнем 2012 года. Следствием такой практики стало истощение высокопродуктивных действующих месторождений, которые использовались более интенсивно ради сокращения операционных издержек.

В долговременной ретроспективе расходы на разведку во всех регионах золотодобычи носят циклический характер с периодичностью 10–12 лет. По итогам последнего цикла эти расходы снизились почти в три раза: в 2012 году на эти цели было потрачено 11,8 млрд долларов, а в 2019-м — 4,4 млрд долларов (по данным MinEx Consulting). Учитывая такую цикличность, а также происходящий рост цены золота, следует ожидать наращивания расходов на развитие отрасли уже в ближайшие год-два. Хотя компании будут действовать осторожно, учитывая риски и принимая во внимание просчеты предыдущего бума.

Структурные проблемы отрасли проявились более чем в двукратном увеличении за прошедшее десятилетие средней стоимости открытия месторождения, а также в снижении количества открываемых крупных месторождений. Пик открытий таких месторождений был пройден еще в 1990-е. В 2010–2019 годах в мире было найдено всего 41 месторождение с величиной запасов более миллиона унций (31,1 тонны), тогда как за предыдущие два десятилетия было открыто 222 таких месторождения. Средний размер запасов новых крупных месторождений снизился со 155 тонн в 1990-е до 106 тонн в последнем десятилетии, что стало следствием истощения общемировых ресурсов. Однако прохождение пика открытий не мешает наращиванию добычи золота, а это значит, что пик добычи предстоит пройти в будущем.

Кроме того, имеет значение удлинение временного лага между началом разведывательных работ и началом добычи. По данным McKinsey, для 40 крупнейших мировых месторождений, введенных в действие в 2010–2017 годах, этот лаг составил в среднем 20 лет, тогда как в 1990-е полный цикл подготовительных работ укладывался в 12–15 лет. Даже если в ближайшие год-два начнется бум поиска новых месторождений, увеличение добычи не сможет покрыть быстрорастущий спрос, что станет фактором роста цены золота.

Китайская стратагема

Еще один фундаментальный фактор долговременного повышения цены золота связан с возможным изменением его роли в мировой экономике, которое зависит от распределения официальных золотых резервов между странами. Главная интрига заключается в величине фактических, а не заявленных резервов Китая. Согласно официальным данным (см. график 8), эта страна с официальным объемом 1948 тонн стоит на шестом месте сразу после России. Однако эта цифра вызывает сомнения у ряда экспертов, высказывающих обоснованные суждения, что на самом деле золотых резервов у Китая намного больше. Например, в обзоре золотого рынка McKinsey, вышедшем в феврале 2019 года, приводится цифра 6000 тонн, то есть в три раза больше официального показателя.

Гораздо более смелую оценку привел известный британский аналитик золотого рынка Алaсдер Маклеод в статье, опубликованной в июне этого года в Information Clearing House. По его мнению, к моменту открытия Шанхайской золотой биржи в 2002 году, когда была разрешена частная торговля золотом, китайское государство могло аккумулировать не менее 20 тыс. тонн. (примерно такой же золотой запас имели США до середины 1950-х, то есть в зените своего могущества). Китай достиг этого, скупая по всему миру золото, которое было в то время очень дешевым и от него избавлялись как от балласта другие участники. При этом накопление скрытых резервов продолжилось после 2002 года и происходит сейчас.

Китай с начала 1980-х действует стратегически, преследуя долговременные цели. Для этой страны золото традиционно играет особую роль, и оно не могло не быть в центре внимания китайского руководства. Раскрывать данные об официальных резервах формально необходимо в рамках сотрудничества с МВФ, однако хорошо известно, по каким каналам идет теневой импорт золота Китаем в дополнение к собственной добыче. В импортных операциях с золотом участвует не только Банк Китая, но и Китайская инвестиционная корпорация, Агентство по валютным рынкам и другие организации. Они осуществляют закупки на рынках Лондона, Дубая и Гонконга, а также через прямые договоры с добывающими компаниями. Кроме того, Китай получает золото от собственных месторождений в разных частях света.

Если оценка фактических золотых резервов Китая в 20–25 тыс. тонн имеет под собой основания, то с какой целью Китай их накапливает и какое значение это имеет для цены золота? Причина в том, что, располагая такими резервами, Китай потенциально является доминирующим игроком, имеющим возможность введения золотого стандарта юаня в качестве альтернативы доллару и другим резервным валютам. В ближайшие несколько лет Китай не станет этого делать, так как ему невыгоден крах доллара и не нужна новая жесткая конфронтация с США. Однако все может измениться в случае коллапса пост-Бреттон-Вудской денежной системы, который становится все более вероятным из-за недальновидных инфляционных действий стран — эмитентов резервных валют.

В таком случае наличие огромных скрытых резервов дает Китаю козырные карты. Главный козырь — возможность одностороннего введения новой резервной валюты с золотым обеспечением, которая сможет стать привлекательным инструментом мировой торговли и инвестирования. Можно предположить, что при этом Китай полностью раскроет информацию о своих резервах, проведя их независимый аудит, чего никогда не делали ни Казначейство США, хранящее официальный запас 8100 тонн, ни лондонский золотой центр LMBA.

Кроме того, при таком сценарии Китай, как доминирующий игрок, установит фиксированный курс золота на уровне, намного превосходящем 2000 долларов за унцию. Например, американский экономист Джеймс Рикардс в книге «Смерть денег» приводит расчет цены унции для гипотетического нового режима золотого стандарта и получает цифру 9000 долларов, которая на сегодняшний день кажется фантастической. Однако высокий курс золота даст возможность создать достаточный объем обеспеченной денежной базы, эквивалентный нескольким триллионам сегодняшних долларов (семь триллионов при цене унции 9000 долларов и объеме китайских резервов 25 тыс. тонн), что позволит избежать дефляционной ловушки — ключевой проблемы, указываемой экспертами в качестве главной причины контрпродуктивности реанимации золотого стандарта (см., например, программный материал «Эксперта» «Не вечно зеленый», № 27 за 2019 год, обсуждающий различные сценарии долгосрочного развития мировой валютной системы). Кроме того, многократное увеличение цены золота позволит Китаю компенсировать потери от обесценившихся долларовых активов, гарантировать на десятилетия вперед защищенность золотого стандарта от спекулятивных атак и притянуть в Поднебесную дополнительные потоки драгоценного металла со всех уголков мира.

Вариант китайского золотого стандарта является гипотетическим, как и вариант из книги Рикардса. Однако при любом другом сценарии возвращения к золотому стандарту, на односторонней или многосторонней основе, неизбежно значительное повышение цены золота. Поэтому сама возможность такого возвращения может быть фактором ее роста.