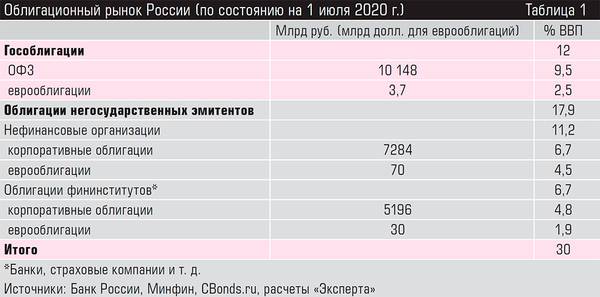

Российские корпоративные облигации на фоне ралли на рынке иностранных акций и ОФЗ несколько ушли в тень. Тем не менее они остаются важным инструментом для инвесторов, включая розничных. По данным ЦБ, вложения населения в облигации за шесть месяцев 2020 года выросли на 10%, сейчас у наших граждан на руках долговых бумаг на 2,2 триллиона. Причем больше всего им нравятся корпоративные облигации нерезидентов и госбумаги, номинированные в валюте: их объем в портфелях физлиц с начала года вырос соответственно на 48 и 28%. Впрочем, основными игроками на рынке облигаций все еще остаются банки.

В целом рынок корпоративных облигаций за восемь месяцев 2020 года вырос на 921 млрд рублей (+6,77% в годовом выражении), за август рост составил 96 млрд рублей (+0,66%), при этом 59 млрд пришлись на нефинансовые организации. Главными продавцами выступали системно значимые банки, а покупателями — банки-нерезиденты и иностранные «дочки» банков.

ОФЗ: есть куда расти

Наиболее свежая доступная статистика большого воодушевления не внушает. Объем размещений корпоративных облигаций (включая банковские) на Московской бирже сократился с 231 млрд рублей в июле до 130 млрд в августе. В то же время объем размещений гособлигаций, включая бумаги ЦБ, вырос с 930 млрд рублей до 1 трлн рублей. При этом доходность ОФЗ выросла с 5,56% на конец июля до 5,85% на 9 сентября. Вслед за ними корпоративным облигациям, входящим в листинг первого уровня, пришлось подрасти с 5,97 до 5,96%, по остальным корпоративным облигациям доходности выросли еще больше.

Впрочем, дальнейшие прогнозы аналитиков внушают некоторые надежды. «Сейчас доходность индекса ОФЗ (RGBI) достигает 5,8 процента, что на 1,5 процентного пункта выше ключевой ставки. Даже если ЦБ больше не будет понижать ключевую ставку, это много. Можно ожидать, что с постепенной нормализацией ожиданий по рублю доходность коротких ОФЗ стабилизируется в диапазоне 4,0–4,5 процента, а дальнего отрезка кривой ОФЗ — в диапазоне 5,5–6,0 процента, — рассуждает аналитик ГК “Финам” Алексей Ковалев. — Первый рублевый корпоративный эшелон (облигации с рейтингами, близким к российским суверенным) будет торговаться со спредом 50–80 базисных пунктов к кривой ОФЗ. Остальные эшелоны — с премиями от 100 базисных пунктов».

Главный управляющий портфелем УК «Атон-менеджмент» Константин Святный, в свою очередь, отмечает, что доходность ОФЗ выросла за лето вдоль всей кривой, угол наклона кривой — максимальный с 2014 года. «Доходность к погашению даже относительно коротких трех-четырехлетних ОФЗ колеблется около пяти процентов годовых, что делает их привлекательными для локальных инвесторов, а снижение геополитических рисков может привлечь на рынок нерезидентов, которые постепенно сокращали свою долю на рынке, — говорит он. — Ставки по депозитам в банках из топ-10 к концу августа упали до исторического минимума, максимальная ставка в Сбербанке — 3,8 процента годовых в рублях. В этих условиях подросшие ставки по ОФЗ становятся интересны и для физических лиц, даже с учетом введения налога с 2021 года. Если инвесторы вернутся к активному вложению средств на рынке ОФЗ, то с определенным лагом по времени приток средств возобновится и на рынок корпоративных облигаций». В то же время г-н Святный опасается, что если санкционные риски останутся на повестке, то рост доходности ОФЗ может продолжиться, волатильность будет повышена. И рынок корпоративных облигаций, скорее всего, останется малоактивным, цены будут снижаться, первичных размещений будет немного. Как раз о снижении интереса компаний к новым размещениям нам и сообщает статистика за август.

Эмитенты в цене

Начало сентября было отмечено рекордно дешевым размещением еврооблигаций «Норникеля»: компания заняла 550 млн долларов под 2,55% при спросе, вчетверо превосходящем предложение. Это рекордно низкая ставка по долларовым корпоративным бондам в российской истории. По словам главного аналитика Сбербанка Михаила Матовникова, причина того, что лучшие российские заемщики могут позволить себе такие ставки, — интерес к ним на внешних рынках. Свои выпуски разместили Veon («Вымпелком»), «Совкомбанк лизинг» и лизинговая компания «Простые решения»; готовятся занимать ВЭБ, ВБРР, «ВСМПО-Ависма», ВИС-холдинг, а также некоторые регионы — Томская область и Башкирия. Из небольших компаний в ближайшие дни свои облигации предложит самарский поставщик электротехнической продукции ООО «Электроаппарат». По большей части компании выходят на долговой рынок, чтобы рефинансировать уже имеющиеся кредиты или более дорогие займы.

Но в целом, хотя рынок первичных размещений летом несколько ожил, на облигационный рынок компании не спешат. При этом спрос на новые выпуски остается — и именно этим объясняется ажиотаж на размещениях и рекордно низкие ставки.

Как поясняет трейдер по облигациям «Фридом Финанс» Александр Жуляев, разделение облигаций на эшелоны весьма условно и точной статистики нет, но перспективы сейчас есть у всех, включая не только второй и третий эшелоны, но и облигации сектора ВДО (высокодоходные облигации). «Главным образом это определяется высоким спросом со стороны инвесторов, вызванным перетеканием денежных средств из банков на фондовый рынок ввиду низких ставок по депозитам. Именно высокий спрос делает ставки привлекательными практически для всех групп эмитентов, независимо от размера выпуска и кредитного качества. Подавляющее большинство первичных размещений проходит по более низким ставкам, чем планировали организаторы», — говорит Александр Жуляев.

Правда, именно ВДО это не касается, для них облигации по-прежнему дорогое удовольствие. «Сейчас все больше эмитентов выходят на рынок с размерами облигационных займов в миллиард рублей или даже несколько сотен миллионов. Можно констатировать, что долговой рынок стал полноценным инструментом привлечения капитала для небольших компаний с выручкой несколько миллиардов рублей, — рассказывает начальник управления анализа рынков компании “Открытие Брокер” Антон Затолокин. — Для небольших новичков рынка ставки еще находятся на двузначной отметке и, вероятно, заметно уступают банковским кредитам при сопоставимом сроке. Для эмитентов, привычных рынку, разрыв незначителен, но все же облигации по своей природе более дорогой инструмент привлечения финансирования, чем банковский кредит».

Доцент кафедры «Регулирование деятельности финансовых институтов» факультета финансов и банковского дела РАНХиГС Юрий Твердохлеб добавляет, что в то время как для рынка ВДО сейчас характерны объемы эмиссии от 100 млн рублей, а для традиционного рынка облигаций —минимум 2,5–3 млрд рублей, для вовлечения более широкого круга инвесторов объем эмиссии должен быть не меньше пяти миллиардов.

Охота на еврооблигации

Самые популярные сейчас бумаги на долговом рынке — еврооблигации российских эмитентов. Причина — отрицательные ставки в западных странах. Да и ставки по валютным депозитам на уровне 0,1% внутри страны тоже неплохой стимул для того, чтобы искать альтернативу. Проблема лишь в том, что у эмитентов нет большого интереса выпускать евробонды. «Рынок корпоративных еврооблигаций фактически не меняется последние три года по совокупному объему облигаций в обращении, который остается в районе ста миллиардов долларов, — рассказывает портфельный управляющий УК “Альфа-Капитал” Дмитрий Дорофеев. — Государство, ряд крупных банков и корпораций остаются под санкциями, не имея возможности привлекать долларовое финансирование, что заметно тормозит развитие рынка российских еврооблигаций. Как следствие, доля государства и квазисуверенных компаний на рынке еврооблигаций постепенно уменьшается, а доля частных корпораций и банков увеличивается. Снижение ставок по еврооблигациям большинства российских корпораций способствует приходу на рынок новых частных эмитентов, но объемы предложения с их стороны все равно остаются ограниченными».

Юрий Твердохлеб также считает, что в этом году объем привлеченных денег на рынке еврооблигаций будет меньше, чем в 2014 и 2018 годах, когда призрак санкций пугал всех держателей валютных долгов эмитентов из РФ. Так, в ближайшие дни ожидается размещение долларовых еврооблигаций компании «Борец» (производитель нефтедобывающего оборудования) и рублевых еврооблигаций Совкомбанка. Александр Жуляев добавляет, что новые размещения еврооблигаций, тем не менее, периодически происходят и будут происходить, так как ставки привлечения в иностранной валюте беспрецедентно низкие.

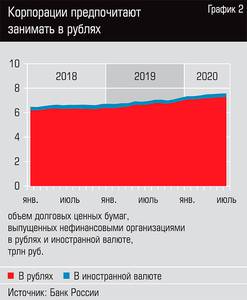

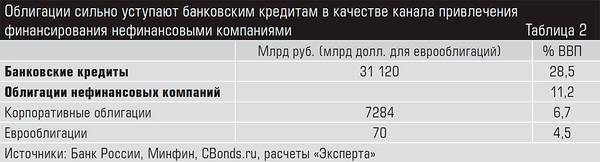

Зажали ломбард

Стоит отметить, что снижение ключевой ставки сказывается не только на облигациях, но и на конкурирующем источнике финансирования — банковских кредитах. В последние годы общий объем облигаций, выпущенных российскими нефинансовыми организациями, эквивалентен 24–25% корпоративных кредитов юрлицам, или 7,25% ВВП. И изменения ситуации, похоже, никто не ждет. «Рынок рублевых корпоративных облигаций растет с темпом 12–15 процентов ежегодно и сейчас составляет около 14,5 триллиона рублей. Взросление российской финансовой системы, снижение инфляции и возможность планирования на несколько лет вперед привели к существенному развитию локального долгового рынка. Тем не менее он в разы меньше рынка прямого банковского кредитования, который остается главным ресурсом для получения фондирования частными корпорациями в России», — поясняет Дмитрий Дорофеев.

Любопытно, что относительно небольшой размер нашего долгового рынка смотрится куда солиднее, если сравнить его с аналогичными показателями по европейским странам. Так, в Германии (по расчетам «Эксперта» на основе международной статистики) объем долгового рынка в конце 2019 года составил около 7% объема корпоративных кредитов, для Чешской Республики — 10%. Более высокий показатель для России может говорить как о меньшей доступности банковского кредитования, меньшей развитости финансовых рынков, так и о большей доли крупных предприятий в российской экономике. Они чаще прибегают к выпуску облигаций для привлечения финансирования, чем компании меньшего размера. Если сопоставлять объем выпущенных нефинансовыми организациями долговых бумаг, то для Германии это 5,42% ВВП, для Чешской Республики — 4,56% ВВП: Европа больше тяготеет к банковскому финансированию. Но проблема в том, что у нас и банковское финансирование, даже если считать кредитование банками друг друга, недотягивает до половины ВВП, тогда как в Чехии это 52%, в Германии — 80%, не говоря уже о таких странах, как Великобритания или Дания (133 и 160% ВВП соответственно).

Важный момент — стоимость привлечения финансирования через выпуск облигаций: для всех, кроме самых крупных компаний, она все еще высока. Как уже упоминалось выше, небольшим компаниям и новичкам на долговом рынке приходится доплачивать премию. «Крупные качественные заемщики могут занимать на рынке еврооблигаций сейчас по ставке 2,5–3 процента в долларах на пять-семь лет, тогда как компаниям второго-третьего эшелона для размещения еврооблигаций на пять лет пришлось бы заплатить 4–7 процента в долларах в зависимости от кредитного качества, — говорит Дмитрий Дорофеев. — При этом рынок остается закрытым для небольших заемщиков, c EBITDA менее 100 миллионов долларов, которые не могут занять минимально целесообразный объем 300 миллионов долларов».

Отдельно стоит остановиться на ломбардном списке ЦБ, а именно на его сокращении. В него сейчас, помимо ряда государственных и муниципальный бумаг, входят бумаги 76 некредитных организаций, 18 банков и облигации с ипотечным покрытием от 19 эмитентов. В начале 2018 года было 80, 34 и 42 соответственно. Сокращение обусловлено не только ужесточением требований, но и общим уменьшением числа банков в результате расчистки. «Присутствие выпуска еврооблигаций в ломбардном списке всегда является преимуществом, так как инвестор через ряд банков первого-второго эшелона всегда может получить фондирование в ЦБ РФ. Преимущество этой опции хорошо было видно в конце 2014 года в условиях повышенной турбулентности на рынке, — напоминает Дмитрий Дорофеев. — Но с тех пор банковская система функционирует в условиях избытка валютной ликвидности, и опция уже не так важна».

Попасть в ломбардный список просто компаниям, находящимся в листинге первого уровня, остальным уже сложнее. «Сейчас в ломбардный список входит 755 выпусков облигаций, и ЦБ последовательно ужесточает правила попадания в список. На сегодняшний день компании нефинансового негосударственного сектора занимают в нем по объему не более трети всего списка, — рассказывает Александр Жуляев. — С 1 января 2020 года для облигаций юридических лиц — резидентов РФ, облигаций субъектов Российской Федерации и облигаций муниципальных образований минимальный уровень кредитного рейтинга выпуска (эмитента) установлен на уровне А+(RU)/ruA+ по классификации кредитных рейтинговых агентств АКРА / «Эксперт РА». Для долговых ценных бумаг, выпущенных юридическими лицами — нерезидентами РФ, минимальный уровень кредитного рейтинга выпуска — ВВ/Ва2. При включении этих ценных бумаг в ломбардный список помимо рейтингов учитываются условия их размещения и обращения, а также иные существенные обстоятельства».

Сторонники развития долгового рынка постоянно указывают, что ломбардный список должен быть серьезно расширен — иначе наш долговой рынок так и будет колебаться в районе нескольких процентов ВВП, а значительная часть компаний будет отрезана от длинного финансирования (облигации могут быть гораздо более длинными, чем кредиты, вплоть до «вечных» бондов). В частности, об этом на III Столыпин-форуме довольно эмоционально говорил основатель ГК «Русал» и фонда «Вольное дело» Олег Дерипаска: «Наша экономика недофинансирована в три раза: ВВП — 109 триллионов рублей, а кредит — 62 триллиона. Нам остается только кредит: у нас нет ни облигаций, ни IPO, это какой-то каменный век. Нет другой проблемы у страны, кроме развития долгового рынка» (см. «Банки и экономика расходятся все дальше», «Эксперт» № 37 за 2020 год). Но ЦБ считает эти доводы несущественными на фоне свой борьбы за стабильность.

Рост без рекорда

В целом прогноз по российскому рынку облигаций довольно умеренный. «За 2019 год внутренний рынок вырос с 20,5 до 23,7 триллиона рублей, или на 15,3 процента. За восемь месяцев 2020 года рост составил 10,35 процента (до 26,1 триллиона рублей), или 15,5 процента в годовом выражении. Таким образом, если темпы роста рынка не снизятся, то окажутся сопоставимыми с 2019 годом», — уверен Александр Жуляев.

Впрочем, текущие цифры еще не показывают всей картины. Нужно учитывать и сезонный фактор. «Традиционно активность на долговом рынке осенью растет после сезона отпусков. Для сравнения: в прошлом году к 9 сентября было размещено 60 процентов годового объема размещений рублевых облигаций. Учитывая необходимость привлекать дополнительное финансирование из-за кризиса, мы ожидаем активного выхода на рынок всех традиционных заемщиков — государства, субъектов федерации, корпоративных эмитентов, — добавляет Антон Затолокин. — Эмитенты будут рефинансировать погашаемые выпуски. В частности, до конца года погашения займов предстоят Сбербанку, “Транснефти”, ВЭБ.РФ, ФСК, Газпромбанку и многим другим».

При этом облигации дают доходность больше, чем по депозитам в крупнейших банках, — правда, чаще речь идет о первичных размещениях, участие в которых «физикам», как правило, недоступно. «По итогам августа уровень инфляции в России составил 3,6 процента в годовом исчислении. Даже при ускорении инфляции до четырех процентов текущие доходности по надежным долговым инструментам дадут инвестору ожидаемую премию над инфляцией (реальную ставку доходности) в среднем около 200 базисных пунктов, или два процента годовых. Это позволяет оградить сбережения от инфляции и даже немного заработать сверху», — поясняет Антон Затолокин.

Заработать на облигациях можно и сверх купона — занимаясь трейдингом. «Один из моих самых любимых примеров. Есть такой евробонд — долларовый выпуск “Газпрома” с погашением в 2034 году. Это один из самых ликвидных и популярных долларовых инструментов на Мосбирже, доступный для неквалов, — рассказывает Алексей Ковалев. — С 1 января 2019 года по 31 декабря 2019-го чистая (без купона) цена этого выпуска выросла на 25 фигур — со 125 до 150 процентов номинала. Это произошло в результате сужения кредитного спреда “Газпрома” и падения доходности безрискового актива — американских казначейских бумаг (при снижении процентных ставок цены облигаций растут). При этом держатель евробонда заработал за 2019 год еще и купон, который по этому выпуску составляет 8,625 процента на 100 процентов номинала. Таким образом, инвестор, купивший эту облигацию в начале 2019 года и закрывший свою позицию ровно через 12 месяцев, имел возможность заработать на росте цены бумаги в два с половиной раза больше, чем собственно на ее купоне». Правда, сейчас ожидать подобной динамики уже не стоит: доходности американских казначейских бумаг на минимумах и близки к нулю. Но кредитные спреды все равно остаются расширенными: например, у выпуска «Газпрома» с погашением в 2034 году спред больше примерно в полтора раза по сравнению с концом февраля этого года. Так что у инвесторов по-прежнему сохраняются возможности заработать как на купоне облигации, так и на росте ее цены.