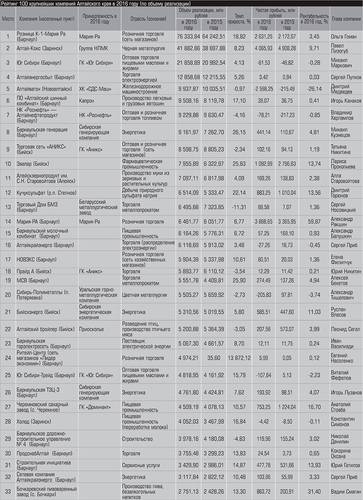

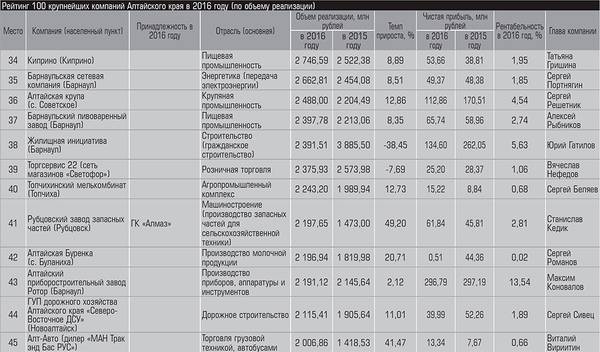

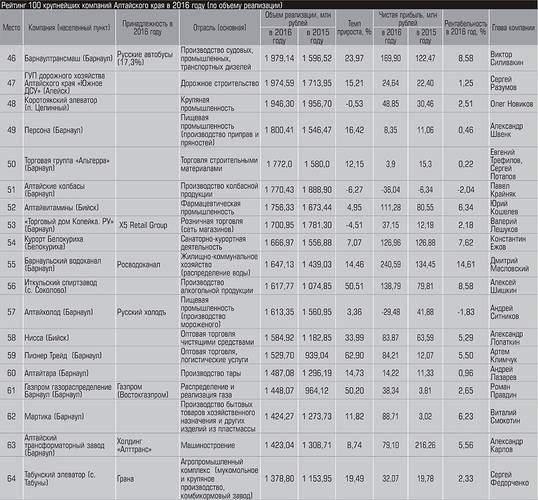

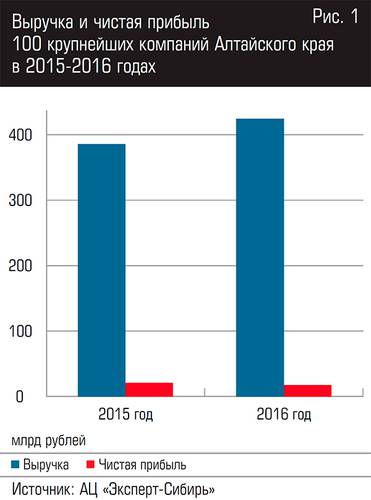

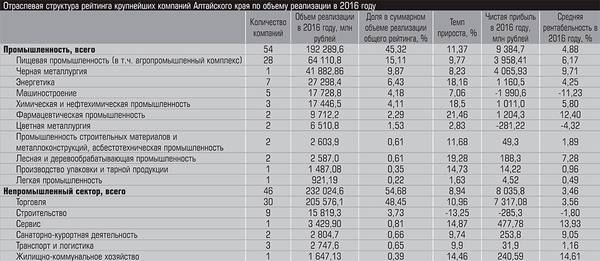

Cуммарные доходы 100 крупнейших алтайских компаний от реализации продукции и услуг в 2016 году достигли 425 млрд рублей. И если рассчитать эту долю от оборота всех компаний региона (а это по данным статистики 973 млрд рублей), то на отобранные в рейтинге крупнейшие предприятия приходится 43,6% оборота. Если прирост доходов всех предприятий края составил 4%, то крупнейшие компании рейтинга приросли уже на 10%. То есть остальные компании, а они относятся уже скорее к среднему и малому бизнесу, «потянули» вниз денежный оборот экономики края. Другими словами, крупные компании по-прежнему во многом задают ритм расширению экономической активности в Алтайском крае. Вместе с тем, они показали только десятипроцентный рост выручки, хотя годом ранее темп прироста был в три раза выше — около 30%, а их совокупная чистая прибыль снизилась примерно на 15%, до 17 млрд рублей.

Ведущее значение в экономике Алтайского края сохраняет пищевая промышленность в технологической увязке с сельскохозяйственным и агроперерабатывающим сектором. Также здесь представлена химическая, нефтехимическая и горнодобывающая промышленность, предприятия машиностроительного и оборонно-промышленного комплекса. Эти отрасли вносят вклад в формирование более 40% валового регионального продукта, а также в развитие экспортного потенциала.

В целом, по итогам прошлого года индекс промышленного производства в крае составил 101,4%, при этом в добывающем секторе, прежде всего, в добыче бурового угля на Мунайском месторождении, наметилось снижение темпов производства (87,5% от уровня 2015 года). В обрабатывающей промышленности и в производстве и распределении электроэнергии, газа и воды, напротив, индекс положительный — 101,7% и 102,5%.

О замещении агротехники и продовольствия

В большинстве отраслей реального сектора, ориентированных на импортозамещение (сельское хозяйство, пищевая и перерабатывающая промышленность, сельхозмашиностроение), достигнут существенный рост объемов производства. Критическая импортозависимость в агропромышленном комплексе проявляется в основном по средствам производства, то есть по технике и оборудованию, а не в продукции конечного потребления. Так, по экспертным оценкам, доля импортной техники в технологическом парке алтайского агропромышленного комплекса достигает 40–60%. В числе наиболее крупных статей импорта не только сельскохозяйственная техника (с учетом того, что большинство отечественных компаний при производстве сельскохозяйственной техники используют зарубежные комплектующие), но и перерабатывающее оборудование для пищевой отрасли, средства защиты растений, кормовые аминокислоты, племенная продукция, семенной материал.

Однако именно Алтайский край сегодня является единственным регионом в стране, в котором представлены все технологические этапы производства агропромышленной техники. Здесь ведется перспективная работа в области сельхозмашиностроения, ориентированная, прежде всего, на поставки отечественным аграриям. Воссоздается агротехнологическое производство на более современном техническом уровне, чем до начала девяностых. Современные тракторы, комбайны, кормозаготовительная, почвообрабатывающая техника, посевные комплексы и техническое оснащение для различных агротехнологий возделывания и уборки культур — все это производится в Алтайском крае в достаточном количестве. Более того, предприятия региона поставляют оборудование и технику во многие другие российские аграрные регионы, поскольку она соответствует различным качественным условиям работы с учетом почвенно-климатических и других особенностей территорий.

Считается, что современная алтайская почвообрабатывающая и другая сельхозтехника практически не уступает по техническим характеристикам зарубежным аналогам, но только незначительно превосходит их по соотношению «цена-качество». Вместе с тем, серьезной угрозой долгосрочной конкурентоспособности агромашиностроения, не только алтайского, а в целом — российского, является его низкая инновационная активность, низкий уровень технологических инноваций на фоне слабого взаимодействия между бизнесом, образованием и наукой. Другой, но не менее важный вопрос — сложившаяся годами высокая конкуренция на рынке со стороны более гибких и адаптивных европейских и американских сельхозмашиностроительных компаний, а также низкий спрос со стороны аграриев при их ограниченных бюджетах на обновление парка техники. И если в крупных агропромышленных комплексах ситуация имеет положительные тенденции, то недостаточный потенциал внедрения современных технологий в малых и средних агрохозяйствах выступает барьером для повышения их эффективности.

Промышленный комплекс Алтайского края является привлекательным не только технологическим рынком для инвесторов и производителей, но и потребительским. Правда, отечественный бизнес пока придает этому слабое внимание, по крайней мере, оно не адекватно тому уровню, который уделяют краевые и федеральные программы поддержки разных отраслей региональной экономики.

Алтайская продукция в структуре общероссийского выпуска во многих направлениях занимает вполне заметную долю. Так, по сырам — 15%, сыворотке — 19%, муке из зерновых культур — 11%, по крупе — 22%, по гречневой крупе — 43%, макаронным изделиям — 10%. По непродовольственной продукции ситуация аналогичная коксу — 12%, шинам и покрышкам для авиационной техники — 100%, для сельскохозяйственных машин — 33%, по вагонам грузовым — 27%, насосам воздушным и вакуумным — 37%, талям и подъемникам — 11%. Устоявшиеся позиции алтайских производителей, качество продукции, встроенность в региональные и межрегиональные рынки и цепочки поставок позволяют и дальше наращивать их производство, хотя и не такими высокими темпами, как в последние два-три года. Тем не менее, положительные итоги работы алтайских предприятий наблюдаются в производстве пищевых продуктов, включая напитки (105,3%), производстве машин и оборудования (118,1%), производстве транспортных средств и оборудования (125,3%), производстве кожи, изделий из кожи и обуви (148,8%).

В пищевой и перерабатывающей промышленности края превышение уровня 2015 года отмечается в производстве молока (на 2,2%), сливочного масла (на 5,3%), сыров и продуктов сырных (на 0,4%), масложировой промышленности (на 2,6%), майонеза — в 1,6 раза, плодоовощной промышленности в 1,4 раза. В мукомольно-крупяной промышленности края индекс производства составил 100,5%, выпуск крупы увеличен на 1,5%. Производство напитков увеличилось на 12,7%, что обусловлено увеличением выпуска всего ассортимента продукции, как алкогольной продукции: этилового спирта (на 9,9%), водки (в 1,7 раза), пива (на 10,5%) — так и безалкогольной: минеральных вод (на 3,4%) и напитков (на 2,0%).

Между тем, по таким позициям, как текстильное и швейное производство, обработка древесины, химическое производство, выпуск изделий из пластмассы и металлов имеются определенные сложности: темп прироста производства снизился от 2 до 22%. Как их решать? Предприниматели Алтайского края отмечают, что наиболее негативно на работу их компаний оказывают влияние такие факторы как низкий спрос на выпускаемую продукцию, высокий уровень налогообложения, изношенность оборудования и сложности с модернизацией и обновлением действующего оборудования, включая недостаток финансовых и оборотных средств, а также нехватка квалифицированной рабочей силы. И если фискальные условия навряд ли подлежат регулированию со стороны алтайского бизнеса, то остальные — могут быть ими решены.

Один из дополнительных источников роста доходов — расширение экспорта производимой в Алтайском крае продукции. Сегодня экспорт из края составляет 665 млн долларов в год, его объем практически стабилизировался в последние годы. В структуре экспорта доминируют продовольственная и сельскохозяйственная продукция — на нее приходится 27,6% (183 млн долларов), минеральные продукты, прежде всего, кокс (21,7%, 144 млн долларов), древесина (14%, 95,2 млн долларов), машиностроительная продукция (11%, 76 млн долларов), и продукция химической отрасли (10%, 72 млн долларов). Основная задача для региона сегодня — увеличить экспорт традиционной и технологичной продукций, дифференцировав товарную структуру экспорта и расширив географию его поставок. Пока еще географическая структура регионального экспорта обусловлена товарной специализацией и территориальной близостью с Монголией, Киргизией, Казахстаном, Китаем и странами Средней Азии. Необходимо и развитие экспортной инфраструктуры (разработка оптимальных маршрутов транспортировки на целевые рынки, увеличение мощностей зерновых терминалов и элеваторов).

О моногородах в крае

Для успешной реализации инвестиционных проектов и уменьшения сроков их окупаемости в крае ведется планомерная работа по созданию территорий опережающего социально-экономического развития (ТОР). Из пяти монопрофильных населенных пунктов региона только в двух моногородах — в Заринске (коксохимический) и Новоалтайске (вагоностроительный) — сформированы новые инвестиционные портфели, не связанные с основным производством и способные повлиять на диверсификацию экономики этих городов. Это, по сути, одно из главных условий получения упрощенных условий для ведения в них бизнеса и повышения инвестиционной привлекательности. В 2017 году в федеральный центр отправлены заявки на придание Заринску и Новоалтайску статуса территорий опережающего развития в рамках Фонда развития моногородов и по одному из них, Заринску, уже принято положительное решение. Это позволит создать здесь льготные условия для инвесторов, в том числе по уплате налоговых, страховых взносов, стоимости аренды земли, кроме того, предполагается упрощение процедур подключения к электро- и теплосетям.

Якорный инвестиционный проект в Заринске (114 км от Барнаула) — строительство кожевенного завода, осуществляемое сейчас рязанской ГК «Русская кожа» с объемом инвестиций в 1,6 млрд рублей. Планируемый объем переработки — 600 тонн сырья в месяц, при этом объем выпуска кожевенных материалов составит 100 тыс. квадратных метров в месяц, численность работников, то есть новых рабочих мест — 144. Кожевенные материалы, которые будут производиться на новом предприятии, используются для изготовления кож для обуви, мебели, автомобильных интерьеров и медицинской промышленности. Реализация проекта позволит полностью задействовать как существующие в крае кожевенно-сырьевые ресурсы, так и создать условия и даже необходимость нового витка развития скотоводства, а вместе с тем и сельскохозяйственной и легкой промышленности в регионе (обувная, галантерейная, швейная).

Другие перспективные проекты для изменения моноэкономического каркаса Заринска связываются со строительством завода по производству фанеры, кирпичного завода, фабрики по производству упаковочной бумаги, мясоперерабатывающего цеха по выпуску полуфабрикатов, колбас и консервов, завода по переработке зерна и производству круп, а также цеха по производству кожгалантерейных изделий и обуви.

Второй возможный претендент на окончательное федеральное утверждение статуса территории опережающего развития — город Новоалтайск (22 км от Барнаула), по сути, город-спутник столицы края, — имеет значение как крупный железнодорожный узел, производственный и транспортно-логистический центр. Новые перспективы развития во многом моноэкономического уклада города связываются с такими «новыми старыми» (см. «Патриоты инвестиций», «Эксперт-Сибирь» № 9–10 за 2011 год) инвестиционными проектами, как создание цеха по производству функциональных продуктов питания и натуральной косметики на основе алтайского природного сырья, со строительством производственно-складского комплекса для выпуска энергетических установок и систем, производство экологически чистых древесноволокнистых плит «Софтборд», технологической линии по производству бытовых котлов. Якорным же проектов является «долгоиграющий» запуск комплекса по переработке пшеницы до субстанций аскорбиновой кислоты, глюкозы, крахмала и сорбита.

О новом устойчивом каркасе экономики

Приоритетное внимание в регионе уделяется усилению сразу нескольких направлений — аграрного производства и сельхозперерабатывающего комплекса, модернизации промышленного сектора и формированию нового пласта эффективных промышленных предприятий (создание крупных зерновых и мясомолочных активов, развитие высокопроизводительного сельскохозяйственного машиностроения), биотехнологического и туристско-рекреационного рынков. Это делает краевую экономику достаточно сбалансированной и гибкой, тем более в условиях, когда компаниям приходится волей-неволей пользоваться преимуществами контрсанкций и защиты отечественных производителей, прежде всего, продовольственной продукции. События последних лет создали окно возможностей для фронтального импортозамещения на внутреннем рынке агропромышленного комплекса, в том числе и для Алтайского края. Низкий уровень российского рубля создал благоприятные условия для развития экспортно-ориентированных производств, а режим эмбарго в отношении ряда товарных позиций агропродукции США, стран ЕС и некоторых других государств, сформировал дополнительные предпосылки для замены на прилавках импортной продукции алтайской.

Алтайский край сегодня ставит перед собой вполне реализуемую задачу — формирование эффективной региональной экономики, не имеющей существенной сырьевой «привязки». Создание такого устойчивого каркаса экономики, который за счет своей адаптивности не отстает от моносырьевых регионов Сибири и Дальнего Востока по темпам экономического развития, улучшения образования, здравоохранения, комфортности условий проживания для населения края. Такие тенденции можно наблюдать и при составлении ранжированных списков крупнейших компаний Алтайского края: значительная часть предприятий нарастила свои доходы на 15–20% и больше. И это происходит в условиях низкой инфляции и начальной фазы активизации экономического и инвестиционного роста как в самом регионе, так и в соседних областях и в целом в России.