Вызовы, встававшие перед российской банковской системой в последние годы, вряд ли можно отнести к стимулам роста. Скорее это были возможности показать наработанную стрессоустойчивость — и далеко не всем кредитным организациям это удалось. Одним из ключевых факторов, который окажет существенное влияние на развитие всего отечественного финансового рынка, стало подписание 31 декабря 2017 года президентом России Федерального закона № 482-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», заложившего основу для кардинальных изменений в отечественной банковской системе и рынка финансовых услуг. Законодательный акт закрепил правовые основания сбора персональных данных граждан и размещения их в информационной системе. После проведения идентификации при личном присутствии гражданина с его согласия информация о нем будет заноситься в единую систему идентификации и аутентификации (ЕСИА) и единую биометрическую систему. Если клиент кредитной организации — физическое лицо — ранее был идентифицирован в установленном порядке, то ему могут открываться счета (вклады) и осуществляться некоторые банковские операции без личного присутствия. Законодательный акт позволил снять ключевой сдерживающий фактор в логике цифровой трансформации рынка банковских услуг, технологическая часть к этому моменту уже была готова.

Масштабность эффекта от этого нововведения, его влияние на денежные потоки, финансовые результаты и конкуренцию на банковском рынке можно хорошо себе представить: это выход на совершенно иной уровень развития всей банковской системы. Стоит отметить что это одна из немногих инициатив, к которым банки оказались готовы. Так, пресс-служба банка ВТБ сообщила, что кредитная организация в 2017 году поддержала инициативу Банка России и Минкомсвязи по биометрической идентификации клиентов и активно участвует в пилотировании проекта: совместно с «Ростелекомом» на базе отделений банка проведены специальные исследования по сбору биометрических данных по двум критериям — голос и лицо. Подтвердил свое участие в пилотном проекте и Райффайзенбанк. «В рамках проекта уже проведен большой объем работ от создания нового аппаратно-программного комплекса до согласования новых внутренних нормативных документов и обучения сотрудников», — поделилась информацией директор регионального центра «Сибирский» Райффайзенбанка Анна Тихонова. Технология процессов удаленной идентификации разрабатывается централизованно ПАО «Ростелеком» совместно с Центральным Банком, коммерческие банки также принимают активное участие в разработке процедур и нормативной документации, подтверждает главный операционный директор Альфа-Банка Мария Шевченко.

«В целом банковская система готова к использованию этой инновационной технологии», — уверен главный IT-архитектор Уральского банка реконструкции и развития (УБРиР) Алексей Грибанов, отмечая все же, что многие банки еще находятся в самом начале пути.

Фото и голос — вот мои документы!

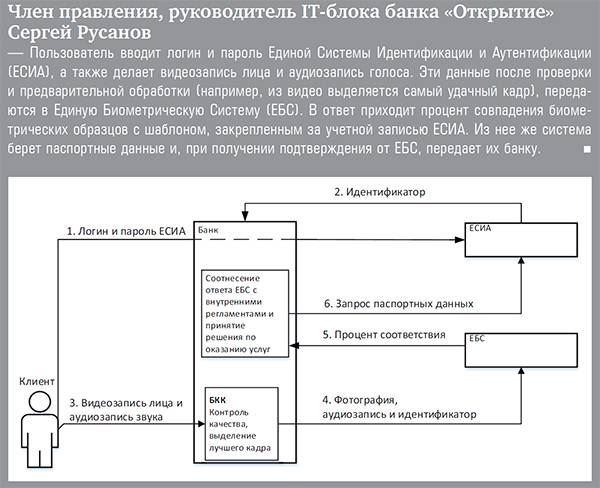

Финансовый мегарегулятор в полной мере оправдал свое наименование, инициировав и возглавив амбициозный проект. Поэтому первый заместитель начальника Сибирского ГУ Банка России Марина Асаралиева четко понимает технологию скорого цифрового будущего, в котором клиент банка может пользоваться всеми преимуществами удаленной идентификации. «Он должен зарегистрироваться в единой биометрической системе. Иными словами, человек один раз пришел в офис банка, его сфотографировали, записали голос, заполнили анкетные данные — дальше приходить в банковские офисы необязательно. На сайте любого банка можно выбрать нужную услугу, и система автоматически переключит пользователя на Единую систему идентификации и аутентификации, для входа в которую потребуется ввести логин и пароль. Далее будет необходимо произнести на камеру написанную на экране последовательность цифр или букв — система получит видеозапись и сравнит образцы с имеющимися в базе», — кратко и доходчиво излагает замначальника СибГУ ЦБ. «При достаточной степени схожести идентификация будет считаться успешной. Банк сможет предложить клиенту тот или иной розничный продукт и заключить соглашение с помощью простой электронно-цифровой подписи», — дополняет Мария Шевченко.

Таким образом, в основе дистанционной идентификации лежит сбор уникальных биометрических данных — внешности и голоса. По мнению представителя банка ВТБ, такая биометрия является надежным инструментом обеспечения безопасности данных о клиенте, а бимодальность (определение клиента по двум биометрическим признакам) позволяет определить «живого человека», а не имитацию его биометрии в цифровом канале. «По итогам исследования банка клиентам интересен процесс удаленной идентификации, они считают его простым и удобным способом получения банковских услуг в удобном для себя месте», — сообщает пресс-служба ВТБ.

В то же время Алексей Грибанов обращает внимание на необходимость решения определенных технических задач — в первую очередь необходимо доработать дистанционные каналы обслуживания банка, через которые с помощью ЕСИА и ЕБС будет проходить идентификация. «В случае успешной проверки данные должны передаваться в банк, который, доверяя произведенной проверке, уже будет предоставлять клиенту финансовые услуги. Помимо этого необходимо подготовить внутреннее банковское программное обеспечение и бизнес-процессы таким образом, чтобы они были готовы к работе с новым клиентом, чьи биометрические данные уже есть в системе», — описывает эксперт требуемые доработки.

Время первых

Но решение технических и технологических задач еще не означает готовность кредитных организаций к полноценному запуску процесса дистанционной идентификации клиентов. Немало вопросов, требующих единообразного ответа, находятся как в сферах федерального законодательства, так и во внутренних методических документах банков. И если на первую часть возможен ответ «раз и навсегда», то каждому банку, не желающему отстать от все ускоряющегося прогресса, придется самостоятельно буквально «перелопачивать» собственную нормативную документацию, приводя ее в соответствие с новыми технологиями. А учитывая все риски, которые может породить небрежное отношение к инновационным методам работы с клиентами, можно безошибочно предположить — работа предстоит немалая. Впрочем, ряд банков, заранее решивших быть в числе первых, уже готовы перенести свои наработки из комфортного «пилота» в реальную жизнь.

Алексей Грибанов считает, что сегодня решены все законодательные, финансовые, технические задачи для запуска механизма дистанционной идентификации клиентов — физических лиц. Но Мария Шевченко считает, что комплексно оценить готовность банковской системы может только Центральный Банк.

«На наш взгляд, на текущий момент есть ряд открытых вопросов, которые должны быть доработаны как со стороны регулятора и ПАО «Ростелеком», так и со стороны банков. Нормативные документы, документы по взаиморасчетам и технологические механизмы проработаны и протестированы в значительной степени, но пока еще не до конца», — излагает свое видение ситуации главный операционный директор Альфа-Банка. При этом Альфа-Банк планирует запустить сервис удаленного привлечения клиентов в начале 2019 года.

«Райффайзенбанк будет готов к подключению к 1 июля, и в отделениях, которые будут оборудованы необходимой инфраструктурой, клиенты смогут пройти процедуру биометрической идентификации», — уверенно заявляет Анна Тихонова. «Банк ВТБ уже с 30 июня 2018 года обеспечит возможность сбора биометрических данных через 119 офисов банка. Сейчас идет процесс внутреннего технологического тестирования, а наполнение «промышленных» баз начнется только с момента вступления законопроекта в силу. Далее биометрическое оборудование будет установлено во всех офисах ВТБ», — дополнила пресс-служба ВТБ.

Более подробно общую ситуацию освещает Сергей Русанов. По его словам, в настоящий момент большинство задач уже решено: проработаны требования к биометрическим слепкам, готовы наборы средств разработки (SDK), библиотеки и прототипы готовых решений для мобильных и фронт-систем. Кроме того, была закончена проработка тарифов по использованию системы и механизма вознаграждения банков-эмитентов биометрических слепков. «Старт можно ожидать летом, а массовое подключение банков, скорее всего, растянется на два–три года, по мере появления коробочных решений и предложений по переоборудованию офисов «под ключ», облегчающих процесс интеграции с системой», — считает член правления-руководитель IT‑блока банка «Открытие».

Если готовность банков к работе по новым технологиям особых сомнений не вызывает — хотя бы потому, что у них был достаточно большой срок для подготовки и «пилотирования» проекта, — то для большинства банковских клиентов это окажется неожиданной новинкой, на восприятие которой потребуется некоторое время. Не исключено, что и здесь сработает возрастной фактор — более молодые клиенты, располагающие менее значимыми суммами, составят авангард «дистанционно-идентифицируемых», а за ними подтянутся и более возрастные держатели счетов и вкладов. «В первую очередь более активным будет молодое поколение, которое не испытывает дискомфорта при использовании инновационных технологий которое привыкло получать услуги, в том числе финансовые, максимально быстро и комфортно, без лишних поездок в офис», — соглашается Алексей Грибанов.

«Если говорить про рынок в целом, то можно ожидать, что в течение нескольких лет удаленная идентификация станет привычной технологией», рассуждает Сергей Русанов. А Анна Тихонова полагает, что прогрессивные клиенты в крупных городах освоят технологию быстро, а консервативным понадобится несколько лет, чтобы переходить к использованию новых технологических решений.

Безопасность на дистанции

Финансово-технологическая новация потенциально затронет очень широкий круг клиентов — собственников значительной доли пассивов банковской системы. Поэтому в обеспечении наивысшего уровня безопасности заинтересованы все ее участники. Нет сомнений в том, что это направление Банк России будет курировать особо тщательно — как нет сомнений и в том, что не один изобретательный ум постарается взломать все рубежи свежевыстроенной обороны для получения доступа к чужим средствам. Однако Марина Асаралиева не сомневается — механизм защиты дистанционной идентификации выстроен в соответствии с самыми высокими государственными стандартами безопасности. «Данные хранятся в двух независимых системах, они никак друг с другом не связаны. Персональные данные в одной системе, биометрические — в другой. При этом в единой биометрической системе данные находятся без привязки к персональным данным, что еще более повышает уровень безопасности, — делится открытой информацией замначальника СибГУ ЦБ, добавляя: — Важно, что для передачи персональных данных в единую биометрическую систему используются криптографические средства защиты информации».

«За последние несколько лет технология визуальной идентификации очень сильно продвинулась вперед и достигла необходимого уровня для того, чтобы достоверно определять клиента. Это позволяет с уверенностью говорить о безопасности ее использования, тем более в связке с голосовой биометрией», — убежден и Алексей Грибанов. По его словам, оборудование, которое для этого требуется, достаточно широко распространено и не требует колоссальных затрат.

А генеральный директор МФО СМСФИНАНС Иван Меринов раскрывает подробности выбора объектов для идентификации. По его словам, интеграция голосовой и видеоидентификации призвана снизить уровень действий-фрода (вид мошенничества в области IT). «Видео в основном используется для определения «живучести», liveness лица (термин ввели в обиход разработчики биометрических методов аутентификации, позволяющих определить, что идентифицируется именно живой человек. — Ред.) — при данной процедуре невозможно подделать фото или сделать слепок. Голосовая же идентификация производится по динамически генерируемой фразе-предложению непосредственно в момент процедуры, и подделать голос за несколько секунд технически невозможно», — объясняет эксперт.

Отдаленное отдаление

Сегодня трудно даже предположить, какие изменения произойдут не только в банковской системе, но и во всем гражданском обществе после полноценного запуска системы дистанционной идентификации. Почти полное отсутствие территориальных и временных преград для общения клиента с любым банком способно вовлечь в активную финансовую деятельность миллионы россиян, для которых сегодня выбор между банками заключается в оценке капиталоемкости трехлитровой и пятилитровой банки.

«В отсутствие необходимости лично ходить в офис можно будет выгоднее пользоваться банковскими услугами, не ограничивая свой выбор географическим присутствием, — подтверждает Сергей Русанов, иллюстрируя свои слова примером: — Представим себе такую ситуацию: в Калининграде местный банк в честь своего 10-летнего юбилея предлагает открыть вклад под 10 процентов годовых. Благодаря удаленной идентификации любой житель нашей страны сможет воспользоваться условиями данной акции». На другой аспект обращает внимание Анна Тихонова: удаленная идентификация значительно упростит для клиентов переход от банка к банку, это значит, что в будущем единственным способом удержания клиента станет качество сервиса, набор оказываемых банком услуг и их цена. «Для банков конкуренция ужесточится, но клиенты от этого только выиграют — банки будут конкурировать не за лучшее место под новый офис, а за продукт и пользу, которую можно принести клиенту», — смотрит в будущее директор регионального центра «Сибирский» Райффайзенбанка.

«В целом, технология должна привести к увеличению конкуренции между банками — клиент сможет выбирать более привлекательный продукт, не принимая во внимание наличие офисов банка в его регионе», — соглашается Алексей Грибанов, далее переходя к интересам самих банков, которым дистанционная идентификация позволит уменьшить затраты на первичную личную идентификацию клиента.

Видит интерес кредитных организаций и Сергей Русанов — у крупных банков будет возможность заработать за счет активности по использованию дистанционной идентификации зарегистрированных ими клиентов. Эту возможность наполняет реальными цифрами представитель банка ВТБ — по его информации, банк, собравший биометрию, будет получать 50% от суммы тарифа, который предлагается установить в размере 200 рублей. Ее будут платить банки каждый раз, когда клиент проходит вторичную идентификацию.

Предполагается, что тариф будет взиматься с банка в пользу оператора ЕБС за каждый случай предоставления информации о степени взаимного соответствия предоставленных биометрических персональных данных — когда указанная степень не ниже степени соответствия, достаточной для проведения идентификации с применением информационных технологий.

«На постпилотный период установлена стоимость 200 рублей за проверку», — подтверждает Иван Меринов. Он считает, что это немаленькая сумма, но с развитием технологий и сфер применения цена должна и будет снижаться.

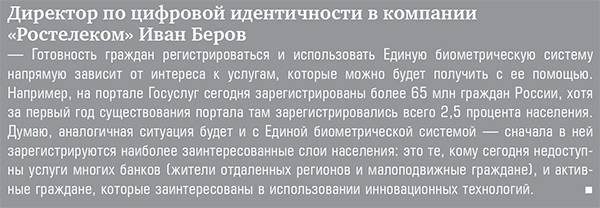

«В перспективе благодаря биометрической идентификации граждане смогут забыть об очередях и необходимости посещать учреждения для формального решения вопросов. В стране изменится уровень взаимодействия граждан, бизнеса и государства — мы войдем в эпоху цифрового доверия, когда любые услуги можно будет получить, не выходя из дома», — так видит будущее, основы которого закладываются буквально в эти дни, Иван Беров.

Технология дистанционной идентификации, внедрение которой начнется буквально через несколько дней, способна изменить отношения клиентов с банками в лучшую сторону. Этот нечастый пример взаимовыгодного сонаправленного движения финансовых институтов и простых граждан поневоле вызывает ассоциации со ставшей уже классической фразой: «Счастье для всех, даром, и пусть никто не уйдет обиженным!», хотя слово «даром» в современном мире все же приходится исключать.