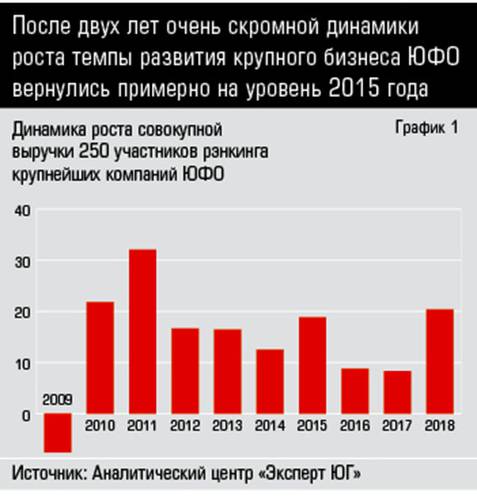

Итоги федерального рэнкинга крупнейших компаний России ещё не опубликованы, но можно сказать, что динамика в 20,3% — это хорошая заявка на опережающие темпы роста. Напомним, что в предыдущие два года южные тяжеловесы проигрывали федеральным в динамике (см. график 1) — и это был тревожный симптом. Но итоги 2018 года должны воодушевить.

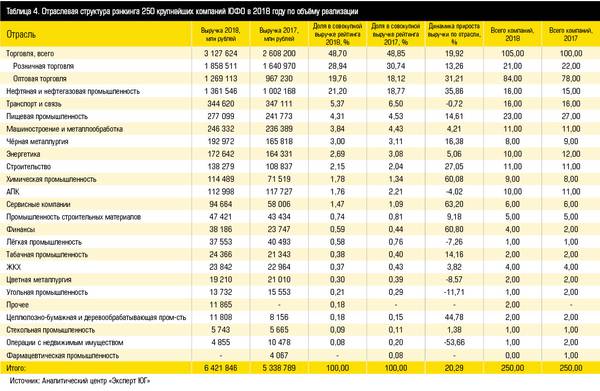

В предыдущих аналитических записках к рэнкингу крупнейших мы называли особенностью южнороссийской экономики высокую долю торговли и «примитивного сервиса». Но отраслевой портрет крупнейших компаний за последние годы всё сильнее корректирует нефтянка. За минувшее десятилетие Юг стал площадкой для реализации ряда проектов в этой сфере, что обусловило и рост смежных отраслей — строительной, транспортной, а также оптовой торговли и металлургии. Нефтегазовая промышленность остаётся локомотивом экономики и по итогам 2018 года, её вклад в опережающие темпы роста крупнейших компаний можно считать определяющим. Но в последние годы мы пытаемся найти и другие источники роста.

Например, в 2015 году наиболее крупным растущим блоком были АПК и пищёвка, а также смежная с ними химическая промышленность — три отрасли объединяли около 45 компаний и показывали прирост на уровне 33–35%. В 2016 году лидером по темпам роста была объединённая отрасль «Машиностроение и металлообработка» — 13 предприятий и темпы более 85%. На втором месте была лёгкая промышленность, на третьем — стекольная. Нефтяная и нефтегазовая индустрия на тот момент показывала нулевой прирост. А в 2017 году это было уже 42%, и общий объём выручки больше, чем у оптовой торговли. И кроме неё, впечатляющие темпы показывали не столько отрасли, сколько отдельные компании в разных сферах. А в результате даже нефтянка не обеспечивала крупному бизнесу Юга роли драйвера — средние темпы всё равно оказывались слишком скромными.

По итогам 2018 года ситуация почти не изменилась, с той только разницей, что темпы обеспечены. Лидеры по динамике совсем неочевидные — сервисные компании, химпром и финансы, к которым мы отнесли и инвестиционную деятельность. На эти три отрасли приходится совокупно 19 компаний, и хотя они показывают динамику выше 60%, их совокупная доля в общей выручке менее 4%. Думается, на вопрос о том, просматриваются ли в региональной экономике новые точки роста, пока с уверенностью ответить никак не получится. Однако динамика нефтегаза осталась практически на том же высоком уровне, что и год назад, и именно в этой сфере в 2018 году зарабатывалась основная прибыль. Но рэнкинг этого года дал нам целый ряд новых единичных и вдохновляющих историй успеха.

База опережающего роста — нефть и опт

В первой десятке рэнкинга крупнейших восемь компаний так или иначе связаны с нефтегазовой промышленностью. Эта структура утвердилась в последние несколько лет. Десять лет назад в первой десятке рэнкинга нефтегаз представляли лишь четыре компании. Новички в топ-10 — «ЛУКойл-Югнефтепродукт», который за год удвоил показатели выручки и поднялся с 16-й позиции на седьмую, и ТД «Риф», который прирос на 70%. Возглавляет рэнкинг группа «Магнит», которая вроде бы и не показывает уже прежней динамики, но каждый процент роста при её масштабе весьма солиден — так, например, в прошлом году компания прибавила более 93,7 млрд рублей. Отрыв от ближайшего преследователя — три корпуса. Кажется, что компания надолго застолбила за собой право возглавлять южный рэнкинг, на вершине которого она впервые оказалась по итогам 2009 года. В 2018 году совокупная выручка группы «Магнит» (сюда мы включили наиболее крупные дочерние компании ПАО «Магнит» и АО «Тандер») составила 1,23 трлн рублей (прирост 8%).

Другую сторону высокой динамики позволяет увидеть десятка самых динамичных компаний — в чистом виде нефтегаза здесь нет вообще, если не считать оптовую структуру Кубанской нефтегазовой компании (КНГК). Шесть позиций занимает оптовая торговля (см. таблицу 1). И в целом оптовая торговля росла опережающими темпами — 31%. У нефтегаза динамика 36%. На две эти отрасли приходится примерно по 20% в структуре общей выручки участников рэнкинга. Больше только у розничной торговли — благодаря «Магниту», однако там темпы ниже средних — 13%. То есть настоящие драйверы 2018 года — нефтегаз и оптовая торговля. Они и обеспечили фундамент роста.

В сфере оптовой торговли чётко выделяется блок зерновиков — «РИФ», «Зерно-Трейд», ТД «Агрохолдинг “Степь”», «Русь-Агроэкспорт», «Агрохолдинг “Каневской”». Динамика у этой группы очень впечатляющая, хотя ни отрасль АПК, ни пищевая промышленность в прошлом году выдающихся результатов не показали. Похоже, что в прошлом году в этом секторе росли только трейдеры. Столь же высокие показатели и у оптовых подразделений нефтяных и химических компаний. В этом смысле оптовая торговля, как правило, отражает процессы, идущие в других, более «реальных» отраслях.

Длинная бензиновая игла

Нефтянка, которая уже была драйвером роста четыре года назад, после недолгой паузы последние два года демонстрирует опережающий рост. Бессменный лидер отрасли — «ЛУКойл-Волгограднефтепереработка»: сегодня это крупнейший производитель нефтепродуктов на Юге мощностью 15,7 млн тонн с одним из лучших в стране показателей глубины переработки нефти — 93%. Компания также в числе наиболее прибыльных — 50,7 млрд рублей чистой прибыли по итогам года и рост этого показателя в 2,5 раза.

Из частных историй стоит обратить внимание на рост показателей компании, входящей в КНГК (Кубанская нефтегазовая компания кубанского предпринимателя Алексея Шамары) — «Нефтебитум-КНГК» (рост в 142 раза, до 20 млрд рублей). В структуре холдинга КНГК сегодня более 20 предприятий, в том числе сеть АЗС, а также транспортные и строительные организации.

Из характерных представителей отрасли можно выделить и растущий несколько лет подряд «газельными» темпами нефтезавод «Славянск ЭКО» (101,4 млрд, +43%), контролируемый депутатом Законодательного собрания Краснодарского края Робертом Паранянцем. С 2011 года его предприятие почти в три раза увеличило объём производства и сегодня входит в пятёрку крупнейших нефтеперерабатывающих заводов Кубани (мощность переработки 4 млн т в год).

Нужно отметить, что вес нефтегазовой отрасли подкрепляется и постоянным ростом количества компаний, представленных в топ-250. Сейчас их 16 — их число практически удвоилось за последние семь лет. Динамика у них разная. Обращает на себя внимание падение показателей выручки Афипского НПЗ на 65% — до 8,7 млрд рублей. Это отголосок проблем прежних собственников предприятия, группы «Новый поток», которая привлекала долларовые займы для модернизации предприятия ещё в 2014 году, до девальвации рубля. Обслуживать кредит, стоимость которого выросла в два раза, группа в итоге не смогла, что сказалось и на деятельности предприятия. В этом году Афипский НПЗ вошёл в структуру ПФГ «Сафмар» Михаила Гуцериева и с мая возобновил работу в штатном режиме, сообщал отраслевой портал neftegaz.ru.

Не «Магнитом» единым

В остальном мы можем видеть только интересные сюжеты, связанные не столько с отраслями, сколько с отдельными компаниями или даже с частными историями отдельных людей.

Например, на первый взгляд, налицо опережающий рост химической промышленности. Важно, что по итогам последних нескольких лет «химия» показывала то отрицательную, то невысокую положительную динамику (5–8%). По итогам же 2018 года динамика составила неожиданные 60%. Основной драйвер роста — успех «ЭПМ-НЭЗ» (Новочеркасский электродный завод) с ростом выручки в 195%. При этом компания показала одно из самых лучших соотношений прибыли к выручке в рэнкинге — чистая её прибыль составила 18,1 млрд рублей. Этот показатель ставит «ЭПМ-НЭЗ» сразу на пятое место в рейтинге самых прибыльных на Юге. Но главная причина роста «ЭПМ-НЭЗ» — шестикратное увеличение цен на углеграфитовую продукцию на мировом рынке, рассказал «Эксперту ЮГ» представитель компании. Тенденция к росту цен на мировом рынке графитированных электродов наметилась ещё в 2017 году. Основной производитель графитированных электродов, Китай, резко сократил предложение из-за закрытия нескольких крупных заводов по экологическим соображениям. Наличие в то же время высокого спроса на эту продукцию со стороны металлургических компаний привело к значительному росту цен.

Интересный пример вложения средств можно наблюдать на примере компании «Инвестстрой», принадлежащей основателю «Магнита» Сергею Галицкому. Выручка этой строительной компании составила по итогам года 2018 года 44 млрд рублей (рост в 119 раз). В СМИ компания упоминается только в связи с социальными проектами — например, в 2017 году она стала управляющей компанией современного паркового комплекса, который расположен вокруг стадиона ФК «Краснодар» на площади 22,7 гектара. Вкладывала средства и в строительство дороги вдоль стадиона, и в реконструкцию квартала рядом со стадионом «Динамо» в Краснодаре. Упоминаний об участии «Инвестстроя» в каких-то крупных коммерческих или государственных контрактах практически нет. По данным «СПАРК-Интерфакс», в 2016 году компания принимала участие в тендере на 118 млн рублей по монтажу основных сетей электроосвещения и электроснабжения в интересах «Кубаньэнерго».

Настоящей находкой рейтинга стала краснодарская компания-оператор связи «Дэни Колл» (выручка по итогам 2018 года — 30,2 млрд рублей). Сегодня она известна как виртуальный оператор и зарабатывает на смс-рассылках. За короткий период компания стала лидером на этом рынке в России и вышла на международный уровень. В ближайшее время Danycom (бренд «Дэни Колла») планирует стать глобальной платформой с собственным банком и платёжной системой. Изначально проект вырос из колл-центра в Кирове, где работала вся команда сегодняшнего топ-менеджмента Danycom. В 2014 году команда решила создать компанию, которая стала одним из крупнейших в России смс-агрегаторов. Для его реализации команда переехала в Краснодар, где, по признанию одного из её представителей, больше «коммуникаций, возможностей и денег».

Высокая концентрация прибыли

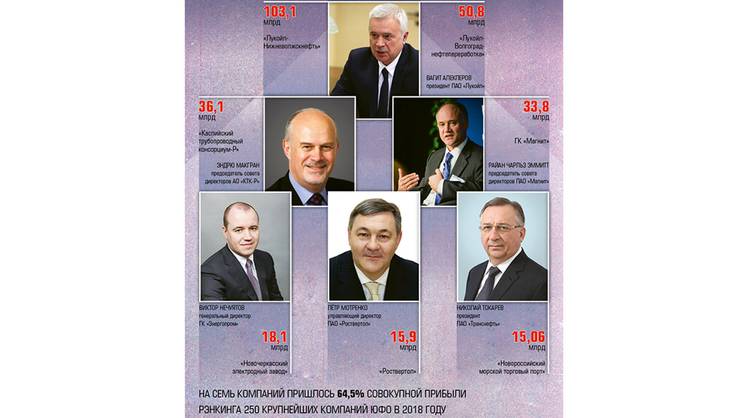

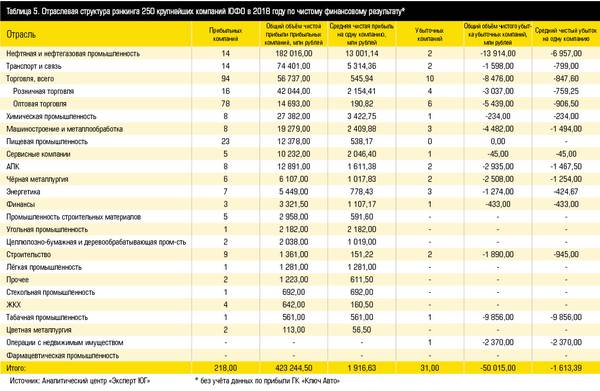

Один из позитивных трендов этого рейтинга — увеличение чистой прибыли компаний на 9,8% (до 423 млрд рублей). Третий год подряд мы наблюдаем у предприятий рэнкинга объём прибыли, который многократно превышает средние показатели предыдущей пятилетки (см. график 2). Это позволяет сделать вывод о том, что в последние три года компании крупного бизнеса в гораздо большей степени ориентированы на повышение эффективности и получение прибыли. А третий год работы в этом режиме позволяет надеяться на то, что в крупном бизнесе формируется финансовый задел для нового инвестиционного витка.

Этот оптимизм сдерживает наблюдение за распределением прибыли по отраслям. Нефтегазу отходит 182 млрд, причём 153 из них — двум структурам «ЛУКойла» в Астраханской и Волгоградской областях. Ещё 50 млрд прибыли — это две компании в отрасли «Транспорт и связь» — «Каспийский трубопроводный консорциум-Р» и Новороссийский морской торговый порт. На четвёртом месте с прибылью 33,8 млрд — «Магнит», розничная торговля. Ещё 18 и 16 млрд прибыли соответственно приходятся на Новочеркасский электродный завод и «Роствертол». Итого на семь компаний из 250, таким образом, приходится 64,5% общей прибыли.

Нельзя не отметить и растущий второй год подряд чистый убыток компаний. На этот раз рост существенный — в 1,7 раза (до 50 млрд рублей) по сравнению с прошлым годом, когда он увеличился всего на 3,3%. Таким образом, прибыль растёт, но концентрируется на всё меньшем количестве компаний — по итогам 2018 года их осталось 218, а в прошлом году было 226.

В региональном срезе мы видим всё большую концентрацию компаний в Краснодарском крае. Теперь их 121 против 116 в прошлогоднем рейтинге, и на них приходится 53% общей выручки. Ростовская область, стоящая на второй позиции, по количеству компаний осталась почти на прошлогоднем уровне, её доля более чем вдвое меньше, но динамика прироста выручки выше, чем на Кубани (см. таблицу 3). Самый активно растущий регион — Астраханская область, плюс 40% к совокупной выручке, благодаря «ЛУКойлу». В целом в рэнкинге по итогам 2018 года оказались представленными все регионы ЮФО, включая даже Адыгею, Калмыкию и Севастополь, обычно попеременно делегирующие по одному-два представителя в общий список.