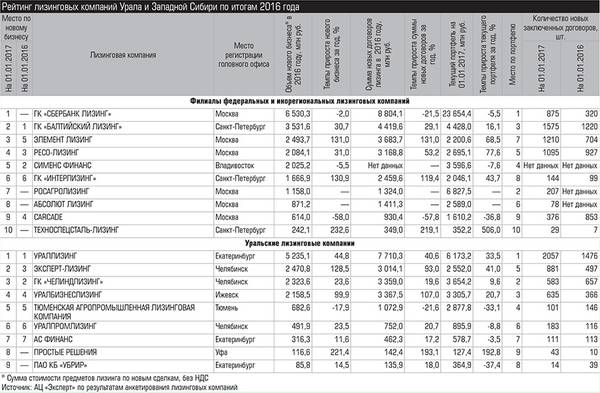

По предварительным данным исследования рейтингового агентства RAEX и Объединенной лизинговой ассоциации, объем нового бизнеса лизинговых компаний в целом по стране вырос за 2016 год на 33%, объем нового бизнеса участников традиционного рейтинга аналитического центра «Эксперт» по региону Урал и Западная Сибирь — на 28,6%. На фоне двухгодичного сжатия это обнадеживающий результат.

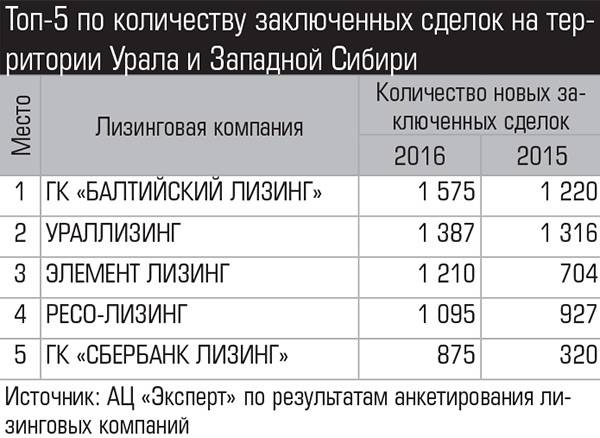

По расчетам АЦ «Эксперт», суммарный объем нового бизнеса (стоимость имущества) компаний, принявших участие в исследовании, составил 35 млрд рублей. Их лизинговый портфель по отношению к предыдущему году увеличился на 4,3% (61 млрд рублей), количество заключенных договоров на территории исследуемого региона — на треть.

Безусловно, при анализе динамики следует брать в расчет эффект низкой базы: в прошлом году объем нового бизнеса участников нашего исследования уменьшился на 14%, в целом по стране в денежном выражении рынок просел на 20%.

За чей счет праздник

Основной фактор восстановления — стабилизация в экономике. Руководитель дивизиона компании «Интерлизинг» Сергей Жарков считает, что для лизинговой отрасли хорошим сигналом стало снижение ключевой ставки на 0,5 п.п. до 10% в третьем квартале прошлого года, вслед за этим банки начали снижать ставки по кредитам.

Банковское финансирование по-прежнему является основным источником фондирования: на его долю приходится 44% в структуре источников финансирования участников исследования. Логично, что этот фактор стал одним из существенных драйверов оживления спроса на лизинг.

Как только лизинговые продукты становятся более доступными, предприниматели возвращаются к остановленным проектам обновления основных фондов. Особенно хорошо эта закономерность работает в сегменте лизинга транспорта. По мнению заместителя генерального директора компании CARCADE Юрия Еремина, вопрос о приобретении нового автотранспорта и оборудования актуален для большинства российских компаний: «В России две трети парка грузовиков — старше 15 лет, а возраст не менее чем половины легковушек — старше десяти лет. Высокий уровень износа корпоративных парков объективно стимулирует спрос на услугу автолизинга».

Поддержку автолизингу оказали также государственные программы, в частности «Льготный лизинг», в рамках которой бюджет субсидирует лизингополучателям до 10% авансового платежа при приобретении техники отечественного производителя. Программа была запущена как антикризисная, на 2017 год ее бюджет вырос вдвое, до 10 млрд рублей.

На подъем деловой активности в других сегментах повлияло общее настроение предпринимателей.

— По сравнению с кризисным 2015 годом ситуация в экономике стала относительно спокойной и прогнозируемой. Все смирились с текущим положением вещей, с ценой на нефть в 50 долларов за баррель, с санкциями, для некоторых компаний внешние ограничения, наоборот, дали возможность роста, — рассуждает региональный директор региона «СибУр» компании РЕСО-Лизинг Екатерина Ерохина.

По мнению генерального директора Эксперт-Лизинг Екатерины Плинокос, динамику сделок в сегменте промышленного оборудования во многом определяли новые госконтракты в оборонной промышленности и всплеск деловой активности пищепрома.

Двигатели прогресса

Отраслевая структура уральского исследования всегда отличалась от странового, где доминирует авиа- и железнодорожная техника. Основной объем нового бизнеса (более 50%) участников уральского рейтинга традиционно приходится на автотранспорт, причем по итогам прошлого года доля грузового автотранспорта превысила долю легковых автомобилей. В этом сегменте присутствуют как операторы, специализирующиеся на автотранспорте (CARCADE, РЕСО-Лизинг, Балтийский лизинг, Элемент Лизинг, Техноспецсталь-Лизинг, Ураллизинг, Эксперт-Лизинг), так и лизингодатели, имеющие диверсифицированный портфель по сделкам на территории Урала и Западной Сибири.

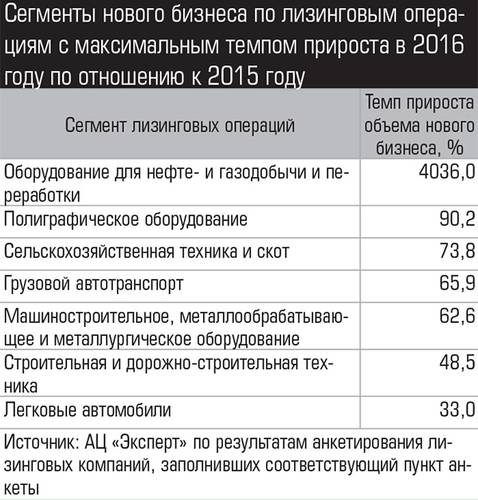

В топ-5 сегментов по объему новых сделок после перерыва вернулось оборудование для нефте- и газодобычи и переработки, продемонстрировав рост в 40 раз. Сработал субъективный фактор: большая часть этих сделок на территории региона реализована компанией Сбербанк Лизинг — на долю этого сегмента приходится треть объема нового бизнеса компании.

Вошедший в прошлом году в топ сегмент машиностроительного, металлообрабатывающего и металлургического оборудования, несмотря на приличный прирост (63%), выбыл из списка лидеров по объемам.

По темпам роста впереди также сегмент полиграфического оборудования (плюс 90%), сельскохозяйственной техники (74%), грузового автотранспорта (66%).

Падение показали лизинг недвижимости (минус 2%), телекоммуникационного оборудования, оргтехники и компьютеров (70%), медтехники и фармоборудования (42%).

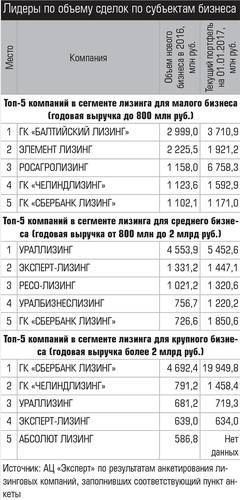

Основу клиентской базы уральских лизингодателей по-прежнему составляет малый и средний бизнес (на МСБ приходится 72% объема нового бизнеса, в прошлом году было 80%). Среди участников исследования около половины (десять компаний) специализируются на работе с МСБ на территории Урало-Западносибирского региона: доля этого сегмента в объеме их новых сделок за 2016 год более 80%. Доля крупного предпринимательства в объеме нового бизнеса исследуемых компаний держится на уровне 27%.

Совокупный лизинговый портфель (по состоянию на 01.01.2017) между категориями бизнеса распределен равномерно: 54% приходится на малый и средний, 44% — на крупный, остальное — на госконтракты. На работу с крупным бизнесом, как правило, ориентированы лизинговые компании, близкие к банковским структурам (Сбербанк Лизинг, Абсолют Лизинг, УБРиР).

С госучреждениями в 2016 году договоры заключали УралБизнесЛизинг и Сбербанк Лизинг. С физическими лицами среди участников исследования по-прежнему работает только «Элемент Лизинг».

Нарастить объемы нового бизнеса в 2016 году удалось большинству участников рейтинга. Среди региональных операторов сдала только Тюменская агропромышленная лизинговая компания. Лидер по объему нового бизнеса среди региональных игроков — Ураллизинг, среди инорегионалов — Сбербанк Лизинг.

По показателю динамики лизингового портфеля компании пока выглядят менее уверенно, чем по динамике объема нового бизнеса: почти половина уральских компаний и ряд инорегиональных в минусе.

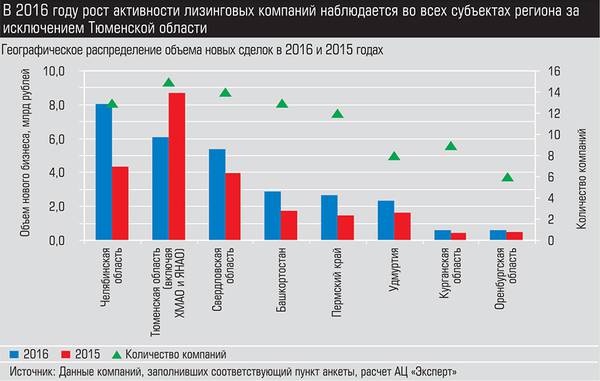

В географическом разрезе наибольший объем заключенных договоров по исследуемым компаниям зафиксирован в Челябинской области: на ее долю приходится 28% от общего объема сделок на Урале и в Западной Сибири. Причем этот субъект федерации в исследовании представляют всего 13 операторов лизинга, в Тюменской и Свердловской областях их больше. По всем рассматриваемым субъектам наблюдается рост нового бизнеса в 2016 году по отношению к 2015-му. Исключение — Тюменская область с округами: там объем новых сделок сократился почти на 30%.

Шире и глубже

На стадии экономического спада лизинговые операторы продемонстрировали разные стратегии территориального развития. Две федеральные сети (Элемент Лизинг и CARCADE) закрыли по филиалу, в то же время некоторые компании использовали время затишья для географической экспансии: так, Ураллизинг, Эксперт-Лизинг и РЕСО-Лизинг суммарно открыли за год шесть новых филиалов.

На оживление спроса лизингодатели отреагировали изменениями в продуктовой линейке, в частности начали возвращать в практику экспресс-продукты.

— Наши бизнес-процессы позволяют до минимума сократить время от обращения клиента до заключения договора, — рассказывает Юрий Еремин. — От клиента не требуется пакет документов, подтверждающих финансовые возможности его бизнеса, а передача автомобиля возможна уже через два дня после отправления заявки на лизинг. Сейчас почти 50% новых лизинговых контрактов мы заключаем в экспресс-формате.

Скорее жив

Насколько устойчив тренд на восстановление отрасли, говорить сложно: мы должны увидеть рост лизингового портфеля. Итоги прошлого года пока очень скромны — 4,3%. Но участники нашего исследования полны позитива:

— Мы прогнозируем продолжение восстановления рынка лизинга. Рассчитываем на эффект отложенного спроса на обновление основных средств. Кроме того, при стабильных макроэкономических показателях стоимость услуги лизинга будет снижаться, — приводит аргументы Сергей Жарков.

По мнению Юрия Еремина, рынок автолизинга по итогам 2017 года вполне может вырасти на 15 — 20% к результатам

прошлого года. Артем Гурьянов, руководитель департамента «УралБизнесЛизинг» считает, что динамика рынка в целом будет на уровне 5 — 10%, его компания планирует показать темп в 20 — 25%.

Екатерина Плинокос разделяет позитивный настрой, но считает, что динамика будет зависеть от стабилизации курса рубля, снижения инфляции, замедления падения ВВП и развития малого бизнеса.

К мировым стандартам

Представляется, что серьезным вызовом для отрасли в этом году будет регуляторная реформа. Банк России почти весь прошлый год обсуждал с профессиональным сообществом возможные варианты введения надзора. Изначально предполагалось введение пруденциальных нормативов. Однако в итоге профильные ведомства посчитали это преждевременным и остановились на модели саморегулирования. В отрасли будет постепенно появляться нормативно-правовая база и начнется подготовка к переходу на отчетности по МСФО.

В профессиональном сообществе отношение к реформе неоднозначное.

Юрий Еремин формулирует ожидания как умеренно позитивные.

— Заявленные ЦБ и министерством финансов инициативы — внедрение элементов системы отраслевого регулирования, создание универсальных стандартов оценки лизинговых компаний, «диджитализация» лизинга — заслуживают положительной оценки. CARCADE заинтересована в том, чтобы реформы дали лизингу новые возможности для развития, а ЦБ стал главным регулятором и «единым окном» для участников рынка.

Вместе с тем Юрий Еремин не исключает, что число компаний, предоставляющих услуги лизинга, может сократиться.

— Чтобы соответствовать новым стандартам, лизингодатели должны настраивать отчетность под новые требования, внедрять новые бизнес-процессы, обеспечивать деятельность саморегулируемой организации. Все это связано со значительными финансовыми расходами, которые могут оказаться чрезмерными для небольших региональных компаний.

Екатерина Ерохина также видит предпосылки для сокращения количества лизингодателей:

— Введение барьеров при вступлении в СРО (размеры капитала, взносов и прочее) и повышение требований к лизинговым компаниям приведут к росту их издержек. В результате часть мелких игроков будет вынуждена покинуть рынок. По оценкам, сейчас в России действует около 100 лизинговых компаний. Я считаю, что после внедрения изменений в стране останется порядка 65 — 70 активных. На работу нашей компании данные изменения существенно не повлияют.

По мнению Артема Гурьянова, реформа может вызвать рост стоимости услуг:

— Планируемые изменения приведут к существенным затратам компании и отрасли в целом (участие в СРО, отчеты в ЦБ и пр.). Вероятнее всего, ЦБ будет внедрять обязательные нормативы и процедуры (риск-менеджмент, резервы и т.д.). Они, как правило, громоздки, бюрократизированы, что, безусловно, приведет к удорожанию и увеличению по сроку процесса оформления и сопровождения сделок.

Сергей Жарков не находит опасности в количественном сокращении игроков:

— С одной стороны, повысятся транспарентность компаний и качество предоставляемых услуг, что приведет к большему доверию со стороны инвесторов и лизингополучателей. С другой — с рынка естественным образом уйдет подавляющее большинство непрофессиональных лизинговых компаний, созданных для узких целей, а иногда и вовсе для одной операции — оптимизации уплачиваемых налогов. Основной задачей и миссией лизинговых компаний должно стать стремление к переоснащению и реновации парка техники в соответствии с современными мировыми рыночными требованиями. Предоставляя предприятиям новейшее оборудование, мы повышаем их конкурентоспособность.