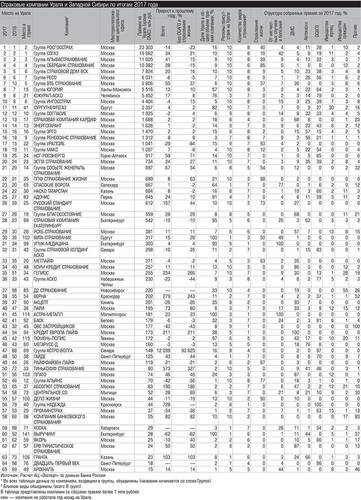

Динамика страхового рынка в целом оставляет желать лучшего. Формально в 2017 году (данные по первому кварталу этого года мало информативны, а по второму выйдут только в сентябре) объем сборов страховых премий в целом по стране вырос на 8%, в Уральском регионе — на 9%. Но если убрать из них страхование жизни и ОСАГО (первый — стабильно растущий сегмент, конкурент банковским вкладам, которым занимаются отдельные юрлица, хотя в большинстве случаев входящие в группу родственных компаний, а за второй страховщики не конкурируют, балансируя на грани или за гранью убыточности), цифры будут совсем другие.

«Согаз» дал газу

Рынок РФ увеличился всего на 1%, Урала — на 2%. При этом по Уралу почти весь прирост дала Тюменская область (14%) за счет одной компании «Согаз»: прирост сборов компании в регионе — 52%, доля на рынке — 25%, а в сегменте ДМС — 71%. Без учета «Согаза» и без двух видов рост сборов по Тюменской области — минус 1%, а в целом по Уралу — минус 2%.

По общей динамике 2017 год не сильно отличался от 2016-го, но стоит рассмотреть отдельные сегменты рынка. В положительную зону вышло ДМС, хотя за счет того же «Согаза», но годом ранее сокращение было и здесь.

Прирост рынка автокаско — всего 1%, но это прогресс по сравнению с падением на 11% годом ранее. Продолжает расти сегмент имущества граждан — 11% за 2017-й (годом ранее — 17%).

Сельскохозяйственное страхование, страхование грузов, прочего транспорта, перевозчиков, имущества юрлиц показывают отрицательную динамику. Упали сборы и по ОСАГО, но радует, что перестало сокращаться количество договоров (два года оно уменьшалось из-за отказа автовладельцев страховаться), а те, кто продолжает страховаться, платит меньше из-за коэффициентов за безаварийную езду.

Страхование банковских заемщиков резко замедлило темпы: кредитные портфели растут не так быстро, да и не удается «продать» клиентам дополнительную нагрузку к процентной ставке.

Но это характеристика рынка в целом. Если взять топ-10 компаний (по объемам сборов на уральском рынке, исключая Росгосстрах по причине санации всей финансовой группы «Открытие»), то ситуация кардинально меняется. Сбор премий (также без жизни и ОСАГО) в 2017 году увеличился на Урале на 14%, в сегменте ДМС — на 42%, автокаско — на 9%, имущества граждан — на 20%, опасных объектов — на 8%, сельхозстраховании — на 82%. Соответственно остальные компании показали существенный минус (в целом без жизни и ОСАГО — 13%). То есть можно говорить о расслоении компаний прежде всего по размеру. Крупным достается все больший кусок пирога. Это первый вывод.

Второй — драйверами роста становятся розничные сегменты страхования: жизнь, имущество, каско, ДМС (в него входит, кроме классического продукта, страхование путешественников, иностранных рабочих и от клещевого энцефалита).

Будь на линии

Страховая розница за последние годы претерпела существенные изменения. Еще шесть лет назад, делая обзор сайтов страховых компаний, мы указывали на плохо работающие калькуляторы, речи об онлайн-продажах и не шло. Теперь все ведущие игроки продают полисы онлайн. Правда, статистика Банка России (она есть только в целом по рынку) говорит, что на продажи в интернете в прошлом году пришлось всего 2,5%, но это несомненный прогресс: в 2012 году аналогичный показатель был всего 0,2%. Максимальный объем онлайн-продаж, благодаря усилиям регулятора, 13% в сегменте ОСАГО. В сегменте каско, страхования имущества и медстрахования доля интернет-продаж не превышает 1%. Возможно, официальная статистика имеет изъяны.

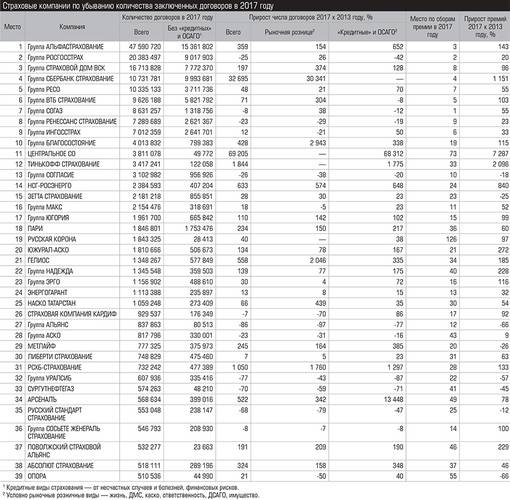

Мы решили составить рейтинг компаний, добившихся наибольших успехов в розничном страховании. Согласно статистике ЦБ, 61% процент собранных в прошлом году премий приходится на граждан, но по количеству полисов это 91%. Средняя цена полиса физлица 4,4 тыс. рублей, юрлица — 28 тысяч. Поскольку данных о продажах полисов в разрезе юридических и физических лиц нет, мы решили считать их общее количество (корпоративные составляют меньшинство и не могут серьезно исказить положение). Кроме того, мы выделили самые рыночные сегменты розницы — каско, жизнь, имущество, ДСАГО, ответственность за причинение вреда третьим лицам (применяется в комплексном полисе страхования жилья) — и посчитали динамику по ним.

Для сравнения взяли интервал с 2013 по 2017 год. За этот период сбор премий вырос на 41% (без учета жизни и ОСАГО — на 6%), в то время как количество полисов увеличилось на 39%, а по сегментам, которые мы посчитали наиболее рыночными розничными видами, — на 67%.

В нашем рейтинге первое место по числу продаваемых полисов с существенным отрывом заняло АльфаСтрахование. Правда, две трети у него приходится на страхование, возможно связанное с кредитованием заемщиков, но и по рыночным видам, а также по приросту за четыре года (если не брать в расчет Сбербанк Страхование, выросший от нуля) компания лидирует с большим отрывом. Настоящих розничных компаний, у которых число рыночных полисов перевалило за миллион, всего десять, и у всех на сайтах есть сервисы онлайн-продаж.

Неожиданно в число лидеров как по количеству договоров, так и по динамике попала компания «Пари», занимающая по сборам лишь 36 место. Компания входит в топ-5 по страхованию грузов: на сегмент приходится почти 90% выданных ею полисов.

Ряд занявших высокие места компаний («Благосостояние», Центральное Страховое Общество, Тинькофф Страхование) занимаются прежде всего страхованием банковских заемщиков.