Современные банковские технологии меняют традиционные инструменты решения задач бизнеса. Один из ярких примеров — банковская гарантия. Эволюцию в практике обращения этого продукта «Эксперт-Урал» обсудил с участниками рынка в формате заочного круглого стола.

Частная доля

Банковская гарантия применяется при реализации коммерческих сделок, а также при исполнении норм налогового и таможенного кодексов. На российском рынке банковские гарантии получили широкое распространение в рамках функционирования системы государственных контрактов. Основанием для применения служат два федеральных закона: 44-й (регулирует госзакупки) и 223-й (регламентирует закупки товаров и услуг компаниями с долей участия государства). По действующим правилам, победитель конкурсов и тендеров обязан предоставить обеспечение контракта в виде денежных средств или банковской гарантии. Поскольку компаниям невыгодно отвлекать средства из оборота, они отдают предпочтение гарантиям.

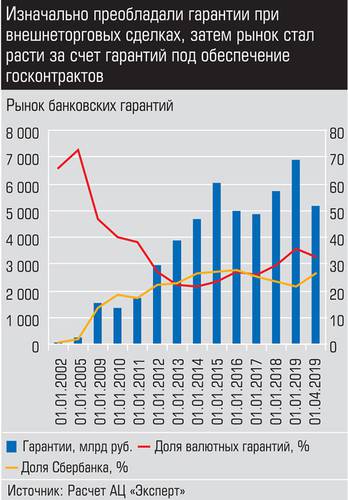

«Вес» этого инструмента в банковских балансах начал ощутимо увеличиваться в 2005 году, с принятием 44-ФЗ: по расчетам АЦ «Эксперт», если в 2002 — 2005 годах гарантии составляли 6 — 7% от совокупного размера корпоративных ссуд, то к началу 2015 года — уже 21%. Пик динамики пришелся на 2017 год: сегмент показал прирост в 18%, тогда как корпоративные кредиты в этот период выросли всего на 4%.

Предоставление гарантий есть в продуктовом наборе практически всех банков, однако структура этого сегмента и конкурентная среда несколько отличны от кредитования. На кредитном рынке основную долю держат Сбербанк и госбанки. По объему выданных гарантий крупные игроки тоже закономерно лидируют: они выдают гарантии при выполнении крупных контрактов, в том числе и для обеспечения мегастроек и создания инфраструктурных проектов. Кроме того, львиная доля внешнеторговых, валютных гарантий тоже от них. А вот в количественном разрезе более сильны частные банки, обслуживающие малый и средний бизнес.

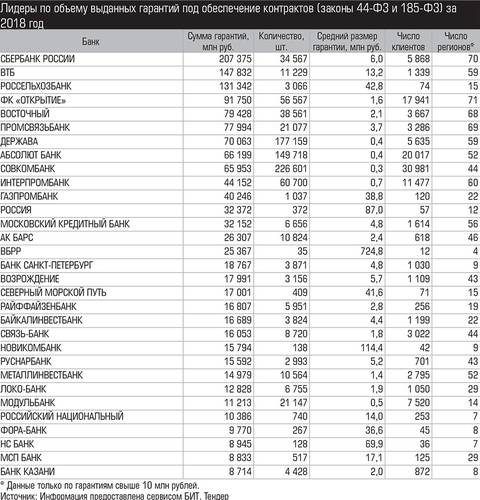

Анализ статистики показывает, что для частных банков этот вид сервиса приносит значимую долю комиссионного дохода. Если в целом по банковской системе на доходы от гарантий в комиссионных доходах банков по итогам 2018 года пришлось 6%, у Сбербанка — 3%, то у банка «Россия» — 42%, Новикомбанка — 54%, Абсолют Банка — 56%, банка «Держава» — 95%.

По итогам 2018 года внушительный прирост доходов от обслуживания этого продукта продемонстрировали Абсолют Банк (108%), АК Барс (91%), Восточный (54%), ВБРР (31%), «Держава» (35%). Снижение доходов наблюдается у банков, завершивших процедуры реорганизации, что, возможно, связано с факторами технического характера (у «Открытия» минус 43%, Совкомбанка — минус 55%, ВТБ — минус 5%).

Конкуренция в сегменте банковских гарантий на крупные суммы не слишком высока:

— Не все банки обладают достаточным уровнем капитала и запаса прочности, — объясняет начальник отдела развития гарантийного бизнеса Ак Барс Банка Василий Беляев. — Более свободна и ниша в рамках исполнения сделок по 223-ФЗ: здесь заказчики имеют право выставлять повышенные требования к банкам, и бизнес, как правило, принимает гарантии у топ-30 кредитных организаций.

По оценке Василия Беляева, жесткая борьба за клиента идет в сегменте небольших сумм гарантий (до 20 млн рублей) в рамках 44-ФЗ: «Несколько десятков банков готовы оперативно предоставить клиенту такую гарантию. Наш банк в рамках ФЗ № 44 и № 223 в 2018 году выдал более 6 тыс. банковских гарантий на общую сумму более 11 млрд рублей, в этом году мы видим потенциал для двукратного увеличения объема выдач».

Скорость, простота и адекватная стоимость

— формулирует ожидания предпринимателей директор по развитию ДелоБанка Ирина Кузьмина: «Важно за справедливую цену получить продукт, который бы полностью отвечал его потребностям, при этом потратить минимум времени и ресурсов на взаимодействие с банком».

По правилам, после публикации итогового протокола аукциона у победителя есть всего десять дней на то, чтобы подписать контракт и предоставить его обеспечение. Ускорить процесс позволяют цифровые технологии. Именно в этом направлении идет трансформация сервиса.

Сначала банки построили онлайн-системы для обработки заявок и скоринг-модели оценки клиента. Как рассказывает заместитель управляющего операционным офисом Абсолют Банка в Екатеринбурге Екатерина Богатова, «на первом этапе (банк запустил гарантии-онлайн в декабре 2016 года. — Ред.) ставка делалась не столько на объем продаж, сколько на калибровку скоринговых моделей, настройку риск-правил, совершенствование процессов для повышения технологичности и скорости обработки заявок и выдачи гарантий».

— С помощью цифровых технологий мы смогли избавить предпринимателя от необходимости собирать большое количество бумажных документов, ехать в офис банка, а затем в течение нескольких дней ждать ответа, — делится Ирина Кузьмина (ДелоБанк реализовал возможности онлайн-оформления гарантии в конце 2018 года. — Ред.). — Клиентам достаточно заполнить анкету в личном кабинете, загрузить документы в электронном виде и через несколько минут уже подписать договор о предоставлении гарантии. Сегодня мы ежедневно выдаем десятки банковских гарантий для предпринимателей из разных городов страны.

Во многом именно такие стратегические решения позволили банкам сделать продукт привлекательным.

— За первый год работы мы выпустили 17 тыс. гарантий на сумму 12,7 млрд рублей, заняв 22-е место на рынке. Уже в 2018 году банк увеличил выдачу банковских гарантий до 113 тысяч на общую сумму 46,5 млрд рублей. В итоге в сегменте до 10 млн рублей Абсолют Банк занимает первое место, в сегменте до 50 млн рублей — второе место по количеству и третье по объему выпущенных гарантий, — говорит Екатерина Богатова. — Сильны наши позиции и в регионе: в 2018 году компании Свердловской области получили свыше 15,5 тыс. банковских гарантий на общую сумму 14,6 млрд рублей, доля банковских гарантий, выданных Абсолют Банком, составила 10,2%.

Готовность к внедрению инноваций — один из ключевых факторов, обеспечивающих конкурентоспособность банка на этом рынке, подтверждает директор департамента гарантийного бизнеса банка «Восточный» Александр Попов: «Решения по гарантиям до 1 млн рублей принимаются полностью в автоматическом режиме без участия человека за минуту. Среднее время принятия решения о выдаче гарантий на суммы от 1 до 50 млн рублей — не более двух часов». Проект автоматизации и дистанционной выдачи гарантий в сфере госзаказа позволяет банку действовать на всей территории России, даже в самых отдаленных регионах.

Внедрение технологий позволяет банку снизить операционные расходы, а сокращение себестоимости приводит к удешевлению продукта для клиентов. По оценке Абсолют Банка, за пять лет стоимость гарантии сократилась с 15 — 17% от суммы заключаемого контракта до 3,5 — 5%.

Эволюцию не остановить: в декабре прошлого года ассоциация «Финтех» представила проект «Цифровая банковская гарантия» на платформе Мастерчейн на базе технологии блокчейн. В 2018 году банки-участники Ассоциации тестировали проект, а в январе 2019 года Абсолют Банк выпустил первую цифровую банковскую гарантию на базе блокчейн-технологии. Пока сервис реализован только для контрактов в рамках законодательства о закупках. Большинство коммерческих контрактов заключаются оффлайн, и отсутствие цифровых продуктов в этом сегменте уже рассматривается банками как серьезный минус.

Однако есть нюанс: внедрение цифровых технологий, как правило, не упрощает требования к набору документов, говорит руководитель проекта «Контур.Спектр» компании СКБ Контур Евгений Крымов: «Из-за этого у участников закупок, которые однажды имели отрицательный опыт при получении банковских гарантий, формируется категоричное мнение против использования продукта». Выход видится в большей интеграции различных сервисов в информационные системы банков.

Цифровое гарантирование

Реализация проекта «Цифровая банковская гарантия» создает новые возможности для всех участников сделки, считает заместитель управляющего операционным офисом Абсолют Банка в Екатеринбурге Екатерина Богатова

— Абсолют Банк участвовал в разработке технологии и нормативных документов для перевода самой банковской гарантии в цифровую форму. До конца 2019 года мы планируем внедрить цифровые банковские гарантии в качестве стандарта для всего рынка. Уже сейчас мы видим все плюсы этого проекта.

Бенефициар экономит время: с момента определения победителя конкурса до заключения контракта у компании есть всего десять дней. Раньше после одобрения требовалось до трех дней для того, чтобы получить оригинал документа. Теперь все будет происходить моментально: клиент сразу получит ссылку, где хранится информация по гарантии. Преимущество для госзаказчика — в подтверждении подлинности предоставленного обеспечения по обязательствам. Это особенно важно: в России нет единого реестра гарантий, который бы позволял заказчикам проверять подлинность обеспечений, а с появлением цифровой гарантии это перестает быть проблемой. Компания может самостоятельно зайти на сервер Ассоциации ФинТех или на сервер банка, который выпускал гарантию, и увидеть информацию по всем гарантиям, выпущенным в ее адрес. Есть преимущества и для банка: банк получает выгоду за счет уменьшения трудозатрат на выполнение внутренних операций и сокращения расходов на выпуск бумажного документа. Ежедневно наш банк выпускает более 2 тыс. гарантий, курьерская компания приезжает за ними три раза в день и забирает несколько коробок конвертов с оригиналами гарантий для отправки. Сокращение только прямых расходов на отправку оригиналов документов через курьерскую компанию составит в нашем банке около 20 млн рублей в год, примерно в такую же сумму мы оцениваем косвенные расходы на выпуск «аналоговых» гарантий.

Есть и другие сервисы, которые мы используем для обеспечения качества работы: цифровые чат-боты, роботизированный колл-центр, системы распознавания текста и речи. В первую очередь они нужны для обратной связи в рамках системы контроля качества.