Недавно, на ежегодной Апрельской конференции ВШЭ, министр финансов Антон Силуанов и его предшественник на посту министра, экс-министр финансов Алексей Кудрин поспорили о влиянии нефтяных цен на экономику России («Кудрин и Силуанов поспорили о зависимости от нефти», VestiFinance.ru). Профессор Кудрин посчитал, что российская экономика по-прежнему зависит от цен на нефть. Министр же Силуанов утверждал, что эта зависимость снижается. Как разобраться, кто прав?

А что если дать Нефти доказать своё влияние в честной битве? Вот это будет зрелище! Но тогда нужен достойный соперник. В качестве соперника Нефти пригласим … Деньги (кстати, совсем недавно Антон Силуанов сказал, хотя и немного по другому поводу: «Чем [в экономике] больше денег, тем лучше»).

Итак, битва из трёх раундов начинается. Нефть против Денег.

Первый раунд: мировое влияние

(Нефть сдаётся без боя)

Задание первое: доказать влияние на динамику ВВП крупнейших экономик мира: США, Китая, Индии, Японии и Германии.

Нефть: «Надеюсь, никто и не ожидал, что я смогу объяснить рост экономики этих стран. Ведь среди них нет стран-экспортёров нефти. Вот когда мы будем говорить о странах, зависимых от нефтяного экспорта, тогда я и отыграюсь.

Могу сказать в свою защиту, что рост нефтяных цен в начале 1970-х годов был одной из причин экономических проблем в США, например. Хотя, с другой стороны, в 2000-2008 годах тоже был рост нефтяных цен, но он уже не оказывал такого влияния – экономика и США и других стран успешно росла»

Деньги: Объяснить динамику экономики этих стран денежными показателями легко. Ещё Милтон Фридман, нобелевский лауреат по экономике, показал, что причиной Великой депрессии в США (1929-1933) стало сокращение денежной массы. Установленная им зависимость проста – сокращение денежной массы ведёт к сокращению ВВП. Правда, теория Фридмана справедлива лишь для периодов, когда инфляция невысока или вовсе отсутствует. В то же время она является частным случаем более общей теории, назовём её Теория Реальных Денег (ТРД). Согласно ТРД к сокращению ВВП приводит сокращение реальной денежной массы (денежной массы, скорректированной на уровень инфляции). А эта теория справедлива уже для всех случаев, включая страны с высокой инфляцией.

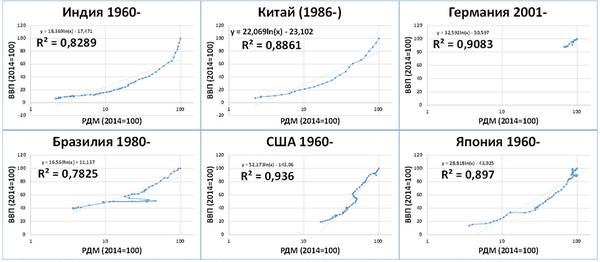

График 1. Зависимость ВВП от реальной денежной массы крупнейших экономик мира очевидна.

Источник: Годовые данные (одна точка соответствует одному году). Начало периода указано рядом с названием страны, конец периода – 2014 год. РДМ – реальная денежная масса.

Посмотрим на примеры зависимости ВВП от реальной денежной массы для пяти крупнейших мировых экономик плюс (в качестве бонуса) Бразилии (график 1). Показатель R-квадрат, приведённый на диаграмме, во всех случаях превышает значение 0,78 и приближается к максимально возможному значению, единице. Это говорит о самой тесной взаимосвязи ВВП и реальной денежной массы».

Кратко подведём итоги первого раунда. Нефть практически ушла от борьбы. Деньги же неплохо показали, что влияют на ВВП крупнейших экономик мира.

Итог первого раунда: Нефть получает 0 баллов, Деньги получают 1 балл.

Второй раунд: влияние на экономику стран-экспортёров нефти.

(Нефть надеется отыграться)

Задание второе: доказать своё влияние на динамику ВВП стран, у которых нефть составляет значительную (или даже подавляющую) долю экспорта.

Нефть: «Влияние нефтяных цен на экономику этих стран очевидно. Достаточно посмотреть на соседние с нами страны: Казахстан и Азербайджан. В обеих странах после падения нефтяных цен, с конца 2014 года, начали нарастать проблемы. А потом - девальвация национальных валют (тенге и маната, соответственно), падение ВВП. Всё, ещё раз повторюсь, очевидно. Можно также привести пример Венесуэлы. Статистика по этой стране с недавних пор недоступна, но и той информации, которая оттуда поступает достаточно, чтобы понять – в экономике Венесуэлы серьёзные проблемы».

Деньги: «Всё не так. Ведь это поверхностный взгляд. Давайте смотреть факты.

1994-1995 годы

В 1994-95 годах и экономика Азербайджана, и экономика Казахстана падали. Падение ВВП в Казахстане в эти годы было обвальным: -12,6% и -8,2%, соответственно.

В Азербайджане обвал ВВП был ещё более сильным: -19,7% и -11,8%. Но, удивительно, нефтяные цены в это время росли! Цена нефти Брент с 14 долларов за баррель в январе 1994 года выросла до 18 долларов к декабрю 1995 года (на 28%).

Предвижу возражение: мол, тогда эти страны, как и Россия переживали «трансформационный» спад, поэтому и происходило падение. Но, согласитесь, нефть объяснить эти падения не может! Более того, согласно «нефтяной теории» в это время в этих двух странах должен был наблюдаться рост.

Более того, никакой «трансформационный спад» здесь ни при чём: сокращение реальной денежной массы, которое за эти два года происходило в Азербайджане (в 5,9 раза) и Казахстане (в 3,8 раза), очень хорошо объясняет причины экономического падения. Деньги, в отличие от нефтяных цен, полностью объясняют всю картину.

2009 год

В 2009 году было всё наоборот. В этом году, на фоне падения нефтяных цен, ВВП и в Казахстане, и в Азербайджане вырос. И если в Казахстане ВВП вырос всего на +1,2%, то в Азербайджане рост составил невообразимые +9,4% (в России, напомню, падение ВВП по итогам 2009 года составило -7,8%).

Объяснить такие гигантские различия Нефть не в состоянии. Но всё легко объясняется динамикой денежной массы. Ни Казахстан, ни Азербайджан не использовали для стабилизации курса валютные интервенции (то, что такие интервенции сокращают денежную массу - общеизвестно). В результате они, в отличие от России, избежали падения ВВП.

2015 год

В 2015 году и Казахстан, и Азербайджан (по не до конца ясным причинам) решили отойти от устоявшейся практики. Следуя примеру российского Центробанка, они стали тратить золотовалютные резервы на валютные интервенции. Валютные интервенции, в свою очередь, привели к сильному сокращению денежной массы в обеих странах, результатом чего стали проблемы с ликвидностью и падение ВВП.

В Казахстане проблемой недостатка денег озаботился лично сам президент Казахстана Нурсултан Назарбаев. «…В стране ощущается дефицит тенговой ликвидности», - сказал он и осенью 2015 года срочно сменил главу Национального банка. В результате сокращение денежной массы было быстро прекращено. Как следствие, и падение ВВП оказалось менее глубоким, и возврат к экономическому росту наступил раньше.

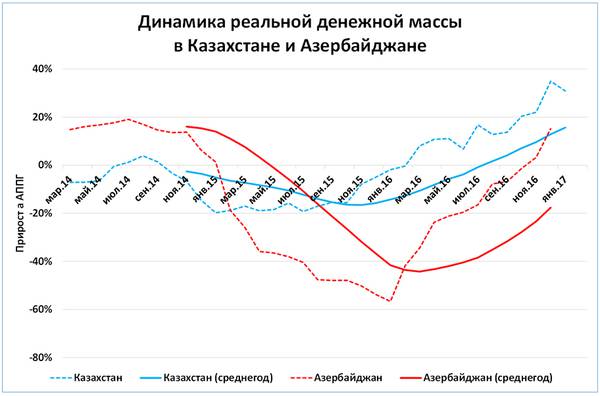

Азербайджан допустил намного более глубокое сокращение объёма денег в экономике и значительно позже начал исправлять последствия ошибок в денежно-кредитной политике: среднегодовые темпы реальной денежной массы ещё находятся в отрицательной зоне, ниже нулевой отметки (график 2).

График 2. Сжатие реальной денежной массы в Азербайджане было более глубоким, чем в Казахстане.

Источник: данные центральных банков Казахстана и Азербайджана, расчёты С. Блинова.

Другими словами, падение цен на нефть было одним и тем же для обеих стран, и оно не может объяснить такую различную динамику экономического роста. А вот реальная денежная масса очень хорошо объясняет, почему падение экономики Азербайджана оказалось намного более глубоким.

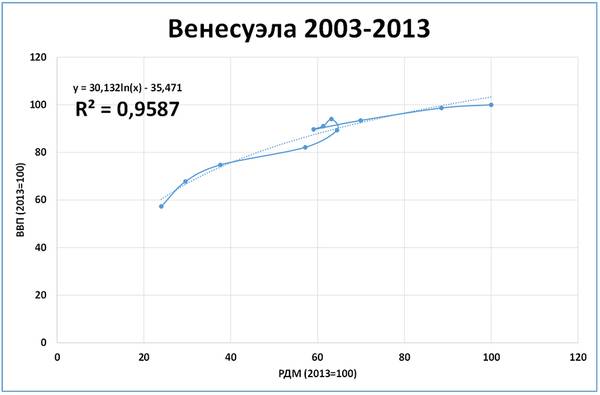

Что касается Венесуэлы, то, по данным Всемирного банка с 2003 по 2013 год (более поздние данные недоступны), в этой стране зависимость ВВП от реальной денежной массы очень и очень тесная (см. график 3).

График 3. Зависимость ВВП от реальной денежной массы в Венесуэле очень тесная

Источник: Всемирный банк, расчёты С. Блинова. РДМ – реальная денежная масса.

Можно уверенно предположить, что причиной проблем последних лет в Венесуэле является не падение нефтяных цен, а сокращение реальной денежной массы. Причина этого - резко выросшая инфляция. Так, по независимым оценкам инфляция в Венесуэле в 2015 году составила 181%[1]. При прочих равных, это означает сокращение реальной денежной массы на 64%[2]. Такое сжатие РДМ в Венесуэле вполне сопоставимо по масштабам со сжатием реальной денежной массы из-за валютных интервенций в Азербайджане (график 2).

С инфляцией, следовательно, надо бороться, ведь она съедает денежную массу в реальном выражении. Но только делать это надо ради сохранения и роста денежной массы, и уж точно не путём её сжатия. Сжимать денежную массу ради борьбы с инфляцией – всё равно, что поджечь дом ради борьбы с тараканами.»

Подведём короткий итог второго раунда. Нефть не смогла объяснить, почему при падении цен на нефть в 2009 году не падали экономики Азербайджана и Казахстана. Деньги же объяснили: это произошло потому, что при падении цен на нефть в этих странах не сокращалось количество денег.

Итог второго раунда: Нефть получает 0 баллов, Деньги получают 1 балл. И счёт становится 2:0 в пользу Денег.

Уже понятно, что битва в целом Нефтью проиграна, ведь из трёх раундов два она уступила Деньгам. Но, может быть, ей ещё удастся уйти от сухого поражения? Тем более, что в третьем раунде речь пойдёт об экономике России, что для нас важнее всего…

Третий раунд. Влияние на экономику России

(Нефть проваливает последнюю возможность уйти от «сухого» поражения)

Задание третье: доказать своё влияние на динамику ВВП России.

Нефть: «Я даже не знаю, кто может оспорить неоспоримое. Ведь влияние нефтяных цен на экономику России очевидно.

Все кризисы (1998, 2008, 2015) в России неизменно происходят во время падения нефтяных котировок.

Практически все, кто пытается прогнозировать развитие российской экономики, неизменно указывают, при каких нефтяных ценах будет реализован тот или иной сценарий. Посмотрите, такая уважаемая международная организация как ЕБРР (Европейский банк реконструкции и развития» и многие другие (не говоря уже о российских) в своих прогнозах почти всегда указывают, что этот прогноз справедлив при таких-то ценах на нефть.

Да что международные организации, возьмите Правительство РФ – в его официальных прогнозах цены нефть всегда указываются как важнейший фактор, влияющий на ВВП. От нефти прогнозы, собственно, и зависят.

Могу даже привести доказательство от противного. В недавнем выступлении на коллегии Министерства финансов Дмитрий Медведев сказал, что избавление от нефтяной зависимости – одна из важных задач министерства. Но если зависимости нет, то зачем было бы призывать от неё избавиться? Раз призывают – значит зависимость есть»

Деньги: «Звучит всё красиво. Но есть вопросы, на которые ответа мы от Нефти не услышали (и не услышим).

- Почему в экономике (тогда ещё СССР) наблюдались проблемы в 1988-1990 годах, когда цены на нефть выросли в 3 (!) раза (с 12 долларов в октябре 1988 до 36 долларов в октябре 1990)

- Почему ВВП России упал на 22% за три года в 1994-1996 годах, в то время как цены на нефть выросли на 73,6% за этот же период (с 13,54 доллара в декабре 1993 до 23,51 доллара в январе 1997)?

- Почему ВВП России рос темпами на уровне 5% и выше в 2000-2001 годах, когда цены на нефть упали на 42% (с 32,5 доллара в ноябре 2000 до 18,96 в октябре 2001 года)?

- Почему в 2006-2007 годах, когда цены на нефть неожиданно снизились на 24% (с 74,4 до 56,5 долларов с июля по декабрь 2007), экономика России «не заметила» этого и продолжала расти темпами 8-9%?

- Почему ВВП России замедлялся в 2010-2014 годах, при том, что цены на нефть были исключительно высокими, выше 100 долларов за баррель?

Без ответа со стороны Нефти остаётся также вопрос, почему в 2009 году в России было самое глубокое падение (-7,8%) среди стран «Большой двадцадки», а в Азербайджане и Казахстане падения не было вовсе.

Ни один из перечисленных эпизодов невозможно объяснить нефтяными ценами или доходами от продажи сырья. Но деньги объясняют всё.

Рост нефтяных цен не играл никакой роли, если объём реальной денежной массы в экономике при этом снижался (1988-1990 годы; 1994-1996 годы). Сжатие денежной массы в реальном выражении всегда приводило к падению ВВП.

Существует даже более тонкая взаимосвязь: одного лишь замедления темпов роста денежной массы достаточно для замедления темпов роста ВВП и падения отдельных отраслей и рынков (железнодорожные перевозки; рынок грузовых автомобилей). Именно такой была ситуация в 2011-2014 годах на фоне нефтяных цен выше $100.

Наоборот, падение нефтяных цен не играет роли, если реальная денежная масса при этом продолжает расти. Именно поэтому в 2000-2001 годах падение нефтяных цен на 42% не помешало росту экономики на 10% и 5,1% соответственно. А падение цен в 2007 году на 24% не помешало росту ВВП на 8,5%.

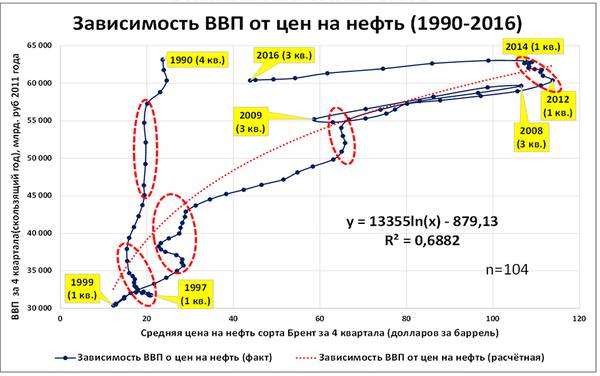

Насколько мала степень зависимости российского ВВП от цен на нефть, хорошо видно на графике 4.

График 4. Взаимосвязь ВВП России с ценами на нефть неустойчива.

Источник: «Деньги и экономические прогнозы», «Эксперт» №17(1027), 2017 год.

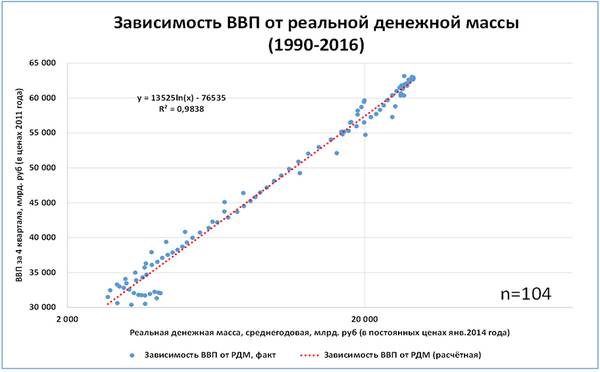

График 5. ВВП России очень сильно зависит от реальной денежной массы

Источник: «Деньги и экономические прогнозы», «Эксперт» №17(1027), 2017 год.

А график 5 показывает, насколько тесна взаимосвязь между российским ВВП и реальной денежной массой. R-квадрат, равный 0,98 (максимально возможное значене – единица), говорит о высочайшей степени корреляции этих двух показателей.

Подведём короткий итог третьего раунда. Нефти не под силу объяснить падения и взлёты экономики России. Деньги же опять показали, что именно их динамика определяет растёт ВВП или падает.

Итог третьего раунда: Нефть получает 0 баллов, Деньги получают 1 балл. И счёт становится 3:0 в пользу Денег.

Общие итоги

По итогам трёх раундов Нефть потерпела сокрушительное поражение. Она не могла объяснить не только динамику ВВП таких стран, как США, Китай, Индия, Япония, Германия, Бразилия –никто, собственно, и не ожидал, что этой ей под силу.

Но она также потерпела полное фиаско в попытках объяснить рост и спад экономик таких, казалось бы, глубоко нефтезависимых стран как Казахстан и Азербайджан.

И на этом фоне уже не удивительно, что взлёты и падения российской экономики Нефть объяснить тоже оказалась не в силах.

Между тем теория все вышеперечисленные феномены прекрасно объясняет. Милтон Фридман отмечал, что Великая депрессия 1929-1933 годов явилась трагическим подтверждением силы денежных факторов: денежная масса сократилась на треть, что вызвало падение на ту же треть выпуска продукции и рост безработицы с 3 до 25% (Бернанке, 2004).

Поначалу предполагалось, что постулат Фридмана о том, что сокращения денежной массы приводят к кризисам в экономике, справедлив лишь для случаев, когда инфляция невысока или и вовсе наблюдается дефляция, падение цен.

Сейчас становится ясно, что открытие Фридмана – всего лишь частный случай более общей теории, которая гласит: к кризисам в экономике приводят сокращения реальной денежной массы, то есть денежной массы, скорректированной на уровень инфляции.

А это означает, что рост объёма денег сам по себе ничего не даёт, если инфляция весь прирост денег «уничтожает». Так было, например, в России в 1992 году, когда количество денег увеличилось за год в 7(!) раз. Но цены при этом выросли в 26(!) раз, а, значит, реальная денежная масса сократилась почти в 4 раза. Именно поэтому в 1992 году наблюдалось самое драматическое в современной истории падение ВВП.

Российская экономика зависит от Денег, а не от Нефти. И это хорошая новость, ведь она означает, что в действительности российская экономика от нефтяной конъюнктуры не зависит и может расти при любой цене на нефть.

[1] Сообщение РИА Новости «Инфляция в Венесуэле достигла самой большой отметки в мире»

[2] Считается просто: 1/2,81=0,36 (или 100%/281%=36%). Это означает, при прочих равных, что при годовой инфляции в 181% через год реальная денежная масса будет составлять 36% от первоначальной величины (то есть сократится на 64%)