Российский рубль подошел к августу, мягко говоря, не в лучшей форме. Национальная валюта резко ослабла и к доллару, опустившись до минимумов с апреля, и к единой европейской — опустившись и вовсе до минимумов с конца марта.

Впрочем, ситуация на российском валютном рынке не стала сюрпризом — наше издание еще в первой половине июля прогнозировало, что очередное заседание Банка России поставит точку в укреплении рубля.

После очередного снижения ставки драйверов роста практически не осталось. Фундаментально российская валюта слаба, высоких ставок, которые во многом обеспечивали укрепление раньше, больше нет, да и дивиденды российские компании уже выплатили, поэтому нерезиденты начали конвертировать их в валюту и выводить за рубеж.

Тем не менее, за всеми этими обоснованиями стоит так называемая невидимая рука рынка, которая решает и некоторые другие вопросы.

Падение российской валюты в последние недели носило довольно агрессивный характер, при этом движение было односторонним. Котировки валютных пар доллар/рубль и евро/рубль двигались вверх, не обращая внимания ни на рынок нефти, ни динамику зарубежных фондовых площадок.

При этом, стоит отметить, что другие сырьевые валюты и валюты развивающихся рынков такой динамики не показывали. Иными словами, это была исключительно рублевая история.

Некоторые эксперты даже заговорили о преднамеренной девальвации, однако утверждать что-то подобное в условиях свободно плавающей валюты довольно сложно.

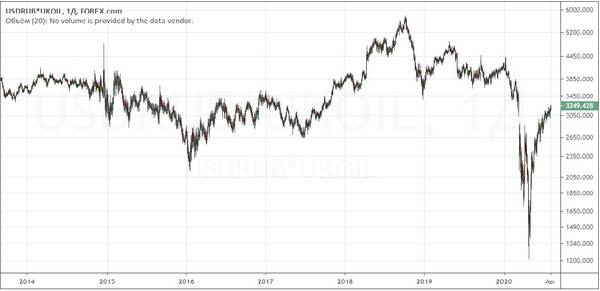

Так или иначе, есть график, который многое проясняет — речь о цене на нефть в рублях.

Стоимость барреля смеси Brent достигла отметки в 3250 рублей. Уровень в 3200 рублей долгие годы считался комфортным для бюджета Российской Федерации, и рынок практически всегда возвращался к этой отметке. В 2019 году цены были значительно выше, что и обеспечило профицит бюджета, но, как показывает практика, любые отклонения рано или поздно заканчиваются.

Теперь, когда статус-кво восстановлен, рубль с высокой долей вероятности снова начнет обращать внимание на внешние индикаторы. Более того, вероятность дальнейшего роста цен на нефть, в район 50 долларов за баррель, по-прежнему сохраняется. При реализации такого сценария, национальная валюта даже будет иметь шансы на укрепление.

Так, например, при цене барреля в 50 долларов и курсе 69,5 рублей за доллар, стоимость бочки североморской нефти в рублях составит 3475 рублей, то есть даже выше текущих значений.

Конечно, в этих расчетах не учитывается снижение объемов поставок углеводородов, тем не менее, даже с поправкой на этот фактор, рубль имеет шансы значительно укрепиться от текущих уровней.

Есть, правда, и другой — негативный сценарий, при котором цены на нефть снова пойдут вниз, а на фондовых площадках возобладают негативные настроения. В такой ситуации рублю будет сложно удерживаться даже на текущих уровнях. Впрочем, рано или поздно ситуация на рынках должна улучшиться.

Сырьевые рынки

На сырьевых площадках ситуация неоднозначная. Котировки весь июль простояли фактически на одном месте — в диапазоне 42—43,5 доллара за баррель.

Для дальнейшего движения нужно какое-то заметное улучшение спроса, которого пока не видно.

Bank of America и вовсе ожидает снижения спроса на бензин. Более того, маржа нефтеперерабатывающих предприятий хоть и находится на положительной территории, но еще пока слишком низкая.

Так или иначе, это процессы, которые будут развиваться неспешно. Потребуется время, чтобы экономика могла оправиться от того шока, который она испытала весной.

Возвращаясь к теме рубля, еще раз напомним, в прогнозе Минэкономразвития на этот год заложен средний курс, который выше даже текущих значений — 76 рублей за доллар.

При этом данный прогноз был озвучен задолго до недавнего обесценения рубля. Так что теоретически потенциал ослабления на данном этапе еще не исчерпан.

Минфину нужно как-то латать выпадающие доходы бюджета. Изначально ставка была сделана на увеличение заимствований, однако в этом квартале пока амбициозные планы не выполняются.

Спрос на ОФЗ на аукционах постепенно угасает, и объемы размещений далеки от плановых значений.