Ощущение дежавю испытывают инвесторы и участники рынка. Причина — новый сегмент Мосбиржи, созданный летом этого года для малых и средних компаний и получивший название «сектор роста». Идею поддержали Фонд развития промышленности (ФРП), Российский фонд прямых инвестиций (РФПИ), Корпорация МСП, Российский экспортный центр (РЭЦ), а также Минэкономразвития и Минпромторг. Чтобы попасть в сектор роста, компания должна существовать не менее года и иметь выручку не более 10 млрд рублей. При этом приоритет отдается компаниям, относящимся к субъектам МСП (малые и средние предприятия), промышленным компаниям, компаниям с растущими финансовыми показателями и экспортной выручкой, а также тем, кто уже получил поддержку вышеуказанных фондов. Кстати о поддержке. Сейчас средства ФРП получил уже 191 проект, РФПИ проинвестировал более 40 проектов, Корпорация МСП имеет в реестре свыше 7500 компаний, а более или менее крупные средства (больше 100 млн рублей) по ее программам получили 232 предприятия. Таким образом, потенциально в секторе роста могут оказаться ценные бумаги четырех с лишним сотен компаний.

Однако это в теории. На момент написания этой статьи в секторе роста представлены четыре эмитента, и три из них никак не связаны с госфинансированием. Здесь обращаются акции «ЧЗПСН-Профнастила» и «Глобалтрака», а также облигации компаний «Обувьрус» и «Полипласт». Недавно в секторе роста прошло показательное первичное размещение: в начале ноября грузоперевозчик «Глобалтрак Менеджмент» привлек 2,57 млрд рублей. При этом иностранные инвесторы проявили вполне очевидный интерес: 7,32% бумаг выкупил JPMorgan Chase. Якорным инвестором выступил РФПИ. Вырученные средства компания планирует направить на развитие бизнеса. Сейчас бумаги находятся во втором котировальном списке Мосбиржи и будут официально включены в сектор после подсчета free-float (он должен быть не менее 10%).

Инновации не помогли

Привлечение новых эмитентов не самая сильная сторона Мосбиржи. В недавнем докладе НАУФОР о состоянии фондового рынка отмечено, что, хотя в стране более 17 тыс. акционерных обществ, на бирже присутствует всего около 560 эмитентов и больше их не становится. Как отмечает профессор департамента финансов НИУ ВШЭ Александр Абрамов, тенденция сокращения количества эмитентов наблюдается давно. «Долгое время биржа мало занималась средними компаниями. Сейчас они восполнили пробел, но много времени упущено», — говорит эксперт.

До сектора роста на Мосбирже уже пытались создать отдельный котировальный список — правда, с несколько иным уклоном. В 2009 году при участии «Роснано» был создан рынок инноваций и инвестиций (РИИ). Предполагалось, что он станет удобной площадкой, где будут привлекать финансы инновационные и высокотехнологические компании. Инвесторов планировалось завлечь еще и льготами: начиная с 2015 года инвестдоход по бумагам эмитентов с капитализацией до 10 млрд рублей из сектора РИИ Мосбиржи не облагается налогом при условии, что инвестор держит их не менее года. В конце этого года порог планируется увеличить до 25 млрд рублей.

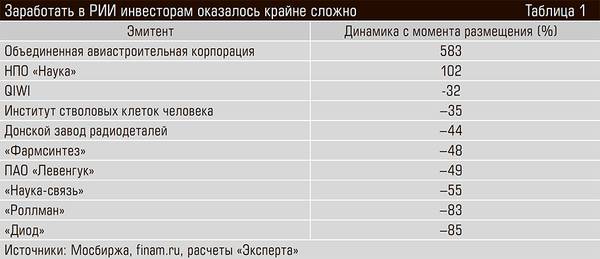

Но популярной площадкой сектор так и на стал. В РИИ и его сегменте РИИ-прайм сейчас обращаются бумаги 16 эмитентов. Еще более 20 бумаг были из РИИ исключены по разным причинам. При этом заработать на акциях в РИИ инвесторам так и не удалось (см. таблицу 1).

Частный инвестор Денис Панасюк главной проблемой РИИ считает качество пришедших в этот сектор эмитентов. «В РИИ компании выглядели и выглядят довольно странно, — считает он. — Большинство из них размещались с каким-то безумным мультипликатором (отношение капитализации к финансовым показателям компании. — “Эксперт”) и неизбежно после своего размещения шли вниз — потому что компания в принципе не могла столько стоить».

Это мнение разделяют и профессиональные участники рынка ценных бумаг. Как отмечает аналитик компании «Алор брокер» Кирилл Яковенко, компании, размещавшиеся в РИИ, завышали цены на свои акции. «Эмитенты задирали цену, не давая традиционной премии инвесторам, как это принято на Западе. Это, кстати, особенность многих наших компаний. Нечто подобное было при размещении ВТБ», — говорит аналитик. В качестве примера можно привести ОАО «Платформа Ютинет.Ру»: компания разместилась в июле 2011 года по 195 рублей за акцию, коэффициент P/E (капитализация к прибыли) составлял около 50.

Неудивительно, что за РИИ закрепилась не очень хорошая слава. Причем не только у инвесторов, но и у профучастников — после скандала с «Элтрой».

Мертвый офис

Поставщик канцтоваров «Живой офис» провел IPO в секторе РИИ Московской биржи в июле 2013 года. Было привлечено 516 млн рублей. Маркетмейкером эмитента выступала ИК «Элтра». В конце декабря прошлого года ЦБ зафиксировал манипуляции с ценными бумагами эмитента. По данным ЦБ, лица, связанные с «Живым офисом», в 2014 году являлись хотя бы одной стороной в 87% сделок с ценными бумагами «Живого офиса» на бирже, или в 56% общего объема торгов бумагами эмитента. «В ходе проверки было установлено, что сделки, являвшиеся манипуляцией, совершались двумя группами лиц, связанными с ОАО “Живой офис”. Первую составляли семнадцать физических лиц и одно юридическое лицо… вторую — три юридических лица, приобретавшие акции в ходе размещения, и одно физическое лицо, сотрудник ООО “Спенс” — дочерней компании ОАО “Живой офис”. Все они являлись клиентами ИК “Элтра”, — говорится в заявлении, распространенном регулятором. — Сделки… совершались единолично сотрудником ИК “Элтра” исключительно по счетам второй группы лиц на основании выданных доверенностей. Такая схема работы была выстроена руководством ИК “Элтра” и не пресекалась уполномоченными должностными лицами данной инвестиционной компании. Выявлены не являвшиеся маркетмейкерскими сделки, в отношении которых установлены факты манипулирования рынком акций». В итоге ЦБ лишил «Элтру» лицензий на осуществление брокерской и дилерской деятельности, а ее сотрудников — квалификационных аттестатов специалистов финансового рынка. В «Элтре» с этим ожидаемо не согласились.

«Наверное, нашей ошибкой было желание обслужить эмитента, который неудачно разместился на бирже и его акции не пользовались особым спросом у частных инвесторов, — позже сказал в интервью СМИ гендиректор “Элтры” Сергей Рощин. — Наша компания много работала с акциями и облигациями предприятий малого и среднего бизнеса Петербурга. Они не отличаются особой ликвидностью. В результате в какой-то момент львиная доля биржевого оборота по акциям некоторых эмитентов сосредоточилась на счетах нашей компании. Но здесь не было никакого злого умысла». Стоит заметить, что до этого компания более двадцати лет работала без нареканий и была членом НАУФОР.

На сегодняшний день на вопрос о состоянии компании в «Элтре» ответили, что компания почти не работает, воздержавшись от дальнейших комментариев.

«Что касается конкретных компаний на РИИ, то сложности с ними начались гораздо позже размещения. Не исключено, что это связано как раз с общими негативными рыночными и экономическими трендами», — полагает президент, председатель правления инвестиционного холдинга «Финам» (один из андеррайтеров «Живого офиса») Владислав Кочетков. «Финам» в рамках размещений на РИИ работал с розничными инвесторами и по тому же «Живому офису» собрал заявок на несколько десятков миллионов рублей. «На момент размещения компании выглядели очень неплохо, демонстрируя рост оборотов, понятные стратегии развития. Но потом “что-то пошло не так” — и это, скорее, из области психологии, чем экономики», — уверен г-н Кочетков.

Итогом этой истории, кроме отзыва лицензии у брокера, стали денежные потери клиентов «Элтры», даже тех, кто не держал акции «Живого офиса», — в момент отзыва их счета были заблокированы. В итоге недоверие инвесторов к подобного рода размещениям на РИИ закрепилось.

Где-то за океаном

Аналогичные РИИ и сектору роста сегменты есть на многих биржах — LSE AIM, NYSE Arca, Honkong GEM и тому подобные. Между большинством из них и сегментами Мосбиржи есть существенная разница, и не только в размерах. «Сектор роста не является так называемым альтернативным рынком, как AIM, First North (европейский сегмент акций растущих компаний NASDAQ) или New Connect (площадка для малых и средних компаний Варшавской биржи. — “Эксперт”), которые опираются на облегченное регулирование, — говорит Геннадий Марголит, исполнительный директор по РИИ Московской биржи, который курирует и сектор роста. — Наш сектор роста — полноценный биржевой публичный рынок. Требования к компаниям, которые торгуются на нем, не сильно смягчены по сравнению с упомянутыми выше площадками. Аналогом можно очень условно назвать Гонконгский GEM (Growth Enterprise Market), где требования даже жестче, чем на основном рынке. И у нас, как и в Гонконге, упор сделан на дополнительные привилегии, причем нашей особенностью является прямая вовлеченность институтов развития — партнеров по проекту, которые выступают и поставщиками клиентов, и источником инвестиций». Под привилегиями подразумевается льготное кредитование под залог ценных бумаг и субсидии процентных ставок по облигациям. Планируется, что схема будет такой: компания размещает в секторе роста акции и под их залог получает заем от ФРП. Другой вариант: компания выпускает облигации, а ФРП субсидирует ей процентную ставку. Однако пока это только планы, и ожидать, что такая схема заработает, можно не ранее 2018 года.

Когда-то глава «Роснано» Анатолий Чубайс называл РИИ русским NASDAQ. Сравнение допустимо с точки зрения отраслевой принадлежности эмитентов — вроде и там и там инновации, но с точки зрения биржевой инфраструктуры сравнивать NASDAQ и РИИ не стоит: американская площадка — это внебиржевой рынок, функционирующий как ECN, электронная система торговли. Компьютерная сеть позволяет обойтись без маркетмейкеров. Еще одна известная подобная электронная площадка для растущих компаний — NYSE Arca. По достижении эмитентами определенных требований бумаги из нее могут быть переведены на саму NYSE.

Еще одно отличие наших специальных секторов от альтернативных площадок на Западе — количество эмитентов. Из таблицы 2 видно, что мы сильно отстаем в этом отношении. И хотя перспективы роста есть, мнения специалистов полярны.

Рано начали?

Как считает Владислав Кочетков, неудачи РИИ связаны лишь с тем, что он пришелся не ко времени. Подобные проблемы были и у западных коллег, напоминает глава «Финама»: «Здесь уместно вспомнить депрессию в хайтек-секторе американского фондового рынка в начале этого века, после схлопывания интернет-пузыря, и счастливый конец истории в виде IPO Google, который стал началом новой эры бума хайтека на бирже. В конце 1990-х по примеру тогдашних звезд хайтека Netscape и Yahoo! на биржу вышли десятки инновационных компаний — доткомов. Это теперь принято говорить о них с мягкой усмешкой, но в те годы это были энергичные стартапы, которые вели очень ожесточенную конкуренцию. А взросление рынка, в результате чего в каждой нише сегодня сидит своя монополия, которая снимает за всех инновационную ренту, заняло пятнадцать лет».

Тем не менее желание инвестора заработать — вещь вполне логичная, и не учитывать это при создании любого сегмента и вывода на биржу любой компании было бы странно. Основных причин осторожности и малого интереса инвесторов к бумагам РИИ, а в будущем, возможно, и сектора роста — Кирилл Яковенко видит две: низкая ликвидность и более привлекательные альтернативы. «Бумаги таких компаний обычно имеют низкую ликвидность, а это дополнительные риски. Игроки предпочитают бумаги, из которых всегда можно легко выйти, — рассуждает аналитик. — Кроме того, сейчас уже есть Санкт-Петербургская биржа, которая запустила торговлю иностранными бумагами (в ноябре 2014 года. — “Эксперт”). У российских инвесторов есть возможность вкладываться не в маленькие компании со слабой ликвидностью, а в Apple, Google и прочие бумаги в рамках российской юрисдикции».

Стоит отметить, что инвестиционная система «Восход», которую создали Фонд развития Дальнего Востока и НП РТС, тоже не показывает особой активности. Стартовав в ноябре 2016-го, за год «Восход» провел всего три размещения: «Авиатерминала», Алмазэргиэнбанка и Племенного завода «Комсомолец». Так что, возможно, российские средние и малые предприятия пока просто не готовы к выходу на биржу в любой форме. Это и неудивительно: пока даже из крупных российских компаний почти никто не понимает пользы от размещения акций или просто не хотят пускать в капитал незнакомых людей.

Что же касается привлечения портфельных инвесторов в капитал небольших эмитентов, то негосударственные пенсионные фонды пока пустили только в «РИИ-прайм» (где находятся два эмитента). А вот с сектором роста ситуация пока висит в воздухе. «Вопрос о доступе эмитентов из этого сектора к пенсионным средствам достаточно деликатный, и лучше его адресовать регулятору. Но я считаю, что при наличии дополнительных лимитов на структуру портфеля НПФ было бы целесообразно упростить доступ к пенсионным средствам для наиболее крупных и качественных компаний сектора», — говорит Геннадий Марголит. Ранее руководитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута говорил, что покупка бумаг из сектора роста негосударственными пенсионными фондами может быть разрешена при наличии дополнительных требований к раскрытию информации со стороны биржи и повышению прозрачности эмитентов. Но готового решения пока нет.

Средства НПФ могли бы дать сектору роста хорошую ликвидность и снизить волатильность бумаг в нем, однако опасения регулятора совершенно справедливы: превратись сектора роста во второй РИИ — и от допуска НПФ туда будет одна лишь головная боль. Поэтому развитие нового сектора имеет смысл привязать к поддержке, которую компании получают от государственных фондов. Тот факт, что компания прошла отбор, скажем, ФРП и получила там заем, должен дать инвесторам уверенность в будущем такой компании. Такое гибридное финансирование могло бы серьезно поддержать сами компании и сделать сектор роста действительно жизнеспособным.