Эффектом от повышения цен на нефть не преминул воспользоваться никто, в том числе так называемые нефтяные безбилетники, из которых самый крупный и амбициозный игрок — США. Рост барреля в цене прямо-таки вдохнул новую жизнь в американскую нефтедобычу. Ее объем уверенно растет, а количество буровых в США близко к рекордным значениям. Эксперты Международного энергетического агентства (МЭА) уже прямо говорят, что американскую нефтянку в этом году неминуемо ждет взрывной рост. По всем прогнозам, она нарастит суточное производство как минимум на 260 тыс. баррелей — до 10,4 млн баррелей в сутки. И это станет рекордным показателем для США чуть ли не за последние пятьдесят лет.

Но все дело в том, что мировой спрос на нефть прибавит в этом году в лучшем случае полтора процента. А значит, активность американцев сведет на нет все усилия участников сделки ОПЕК+. Ее участникам, включая Россию, придется либо отступать еще дальше, теряя свои доли рынка, либо же сам мировой рынок нефти, не справившись с перепроизводством, окажется в коллапсе. Надо ли говорить, что в последнем случае нефтяные котировки вновь полетят вниз?

Крадущийся сланец, затаившийся песок

Не секрет, что нынешний подъем американской нефтянки вызван тотальным распространением технологий добычи нефти из сланцевых пластов. Используемый при этом способ гидроразрыва пласта (закачка в нефтеносный пласт под высоким давлением воды, песка и специальных химикатов) был известен еще в XIX веке. А в 1990-е годы усилиями американского предпринимателя Джорджа Митчелла, прозванного впоследствии отцом сланцевой революции, эта технология (фрекинг) была совмещена с горизонтальным бурением и успешно обкатана на техасской нефтегазоносной формации Барнетт. Наконец, высокие цены на нефть в конце прошлого десятилетия сделали рентабельным повсеместное применение этой технологии на территории США — несмотря на то, что фрекинг имеет множество негативных эффектов, включая загрязнение почвы и грунтовых вод. Именно поэтому в ряде стран Европы он запрещен. Иное дело США, где после экономического кризиса 2009 года «сланцевая революция» стала локомотивом развития реального сектора экономики. Сейчас на «сланцы» приходится примерно две трети всей добываемой в Штатах нефти.

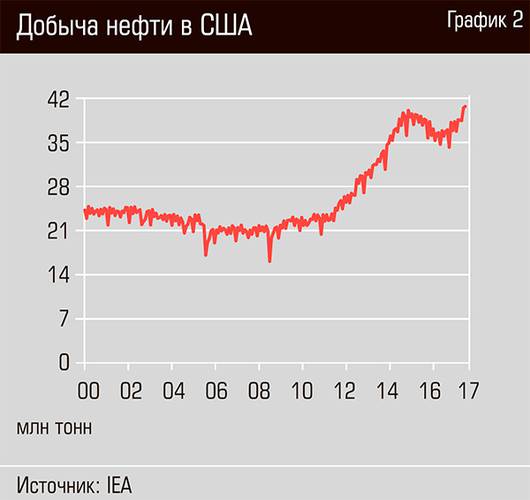

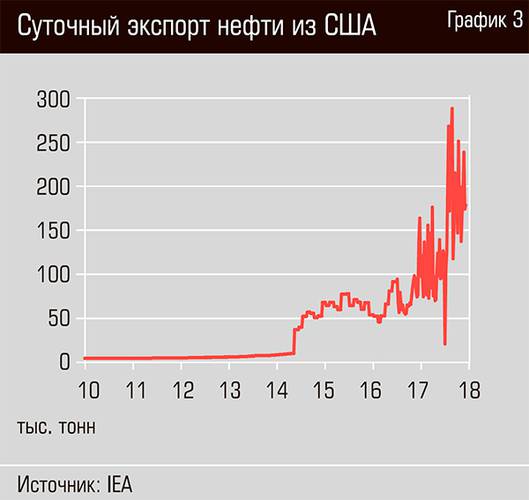

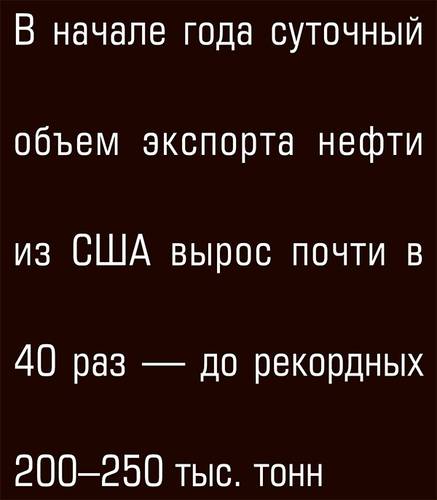

Благодаря «сланцевой революции» доказанные запасы нефти в США увеличились с 2000 года почти на 60%, среднемесячный объем добычи нефти в этой стране вырос с 2011 года примерно вдвое (см. график 2). Но самое главное, Америка почти на треть сократила импорт нефти относительно пика 2007 года. А вот ее экспорт, наоборот, стал стремительно расти. По данным минэнерго США, суточный объем американского экспорта нефти вырос с пяти-шести тысяч тонн, на которой он держался годами, до рекордных 200–250 тысяч тонн в январе–феврале этого года (см. график 3).

Американским нефтяникам, как ни странно, помог песок. Ранее этот материал для фрекинга на месторождения Техаса приходилось возить за две тысячи километров из Вайоминга. Теперь же заготовка песка развернута на месте, близ районов нефтедобычи, что сразу существенно снизило себестоимость добычи сланцевой нефти. «Дальнейший рост добычи нефти в США неизбежен по одной причине — нефтяные мейджоры приняли стратегическое решение вкладываться в американские сланцы, то есть начали всерьез играть вдолгую, — говорит главный редактор по товарным рынкам Thomson Reuters Александр Ершов. — Это миллиарды долларов инвестиций, запланированных, в частности, Chevron и Exxon Mobil. В то же время новый период волатильности нефтяных цен, которого ожидают многие на рынке, осложнит жизнь мелким производителям и может сделать суммарную величину прироста добычи в США не такой впечатляющей, как в прошлом году».

Впрочем, продолжения бурного роста американской нефтедобычи ждут не все. «Банки все менее охотно дают средства на сланцевые проекты, ужесточают условия финансирования. Это просто не может не влиять на темпы роста добычи — они увеличиваются не так быстро, как раньше. Прежде всего потому, что и сами компании, и их кредиторы боятся восстанавливать производство, так как не исключают новых ценовых шоков», — объясняет ведущий аналитик Фонда национальной энергетической безопасности Игорь Юшков.

Сообразили не на всех

Благодаря соглашению о сокращении добычи в 2017 году члены ОПЕК получали дополнительный доход в размере 362 млн долларов в сутки, из которых 100 млн пришлось на Саудовскую Аравию. Что же касается России, то наши дополнительные доходы составляли примерно 117 млн долларов в сутки.

Напомним, что соглашение ОПЕК+ предусматривало снижение объемов добычи на 1,8 млн баррелей в сутки, из которых 1,2 млн баррелей должны были обеспечить страны ОПЕК, на 300 тыс. баррелей — Россия, и столько же — еще десять присоединившихся к соглашению стран (Азербайджан, Бахрейн, Бруней, Казахстан, Малайзия, Мексика, Оман, Судан, Экваториальная Гвинея, Южный Судан).

Нефтедобытчики, не присоединившиеся к соглашению, воспользовались самоограничением конкурентов, чтобы увеличить свои доли на мировом рынке.

«Проблема перераспределения долей на рынке обсуждалась со времени появления самой идеи сокращения добычи нефти, — говорит Игорь Юшков — У стран, вошедших в сделку ОПЕК+, был выбор: либо добывать по максимуму и сохранять долю на рынке, либо попытаться регулировать объем производства и тем самым повлиять на цены. И они попробовали оба варианта. Можно вспомнить слова министра нефти Саудовской Аравии о том, что королевство будет добывать максимальные объемы при любой цене на нефть, а с рынка должны уйти “неэффективные производители”, под которыми он понимал прежде всего сланцевые, шельфовые и арктические проекты. Однако время шло, а консервация таких проектов происходила крайне медленно. В то же время казавшиеся огромными валютные резервные фонды Саудовской Аравией стремительно сокращались. В разной степени аналогичные процессы протекали во всех странах, вошедших в итоге в сделку ОПЕК+».

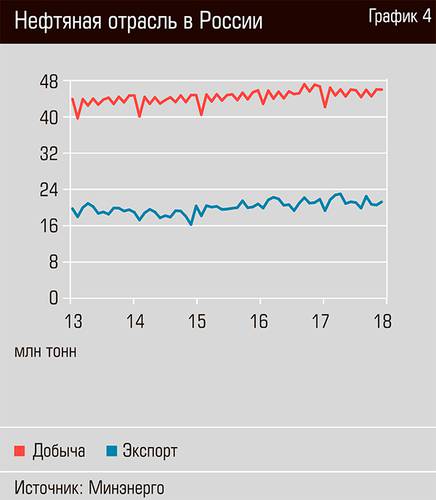

Поэтому ситуация, когда участники соглашения о сокращении производства нефти уступают свой рынок другим производителям, была предсказуемой. Россия и другие страны пошли на это сознательно, выбирая меньшее из зол. Однако для нашей страны ситуация в целом оказалась довольно благоприятной. Еще осенью 2016 года мы достигли максимального уровня ежесуточной добычи за весь постсоветский период. И уже от этого уровня отсчитывалось сокращение на 300 тыс. баррелей в сутки в рамках договоренностей ОПЕК+. Поэтому в годовом выражении России даже нарастила объем нефтедобычи (см. график 4).

«Сделка ОПЕК+ стала своеобразным “чемоданом без ручки”, — говорит Игорь Юшков. — В определенной степени она сдерживает Россию, но отказ от сделки создаст очень большие проблемы. Во-первых, Россия, выйдя из сделки, все равно не сможет существенно нарастить добычу из-за ресурсных ограничений. Во-вторых, даже новость о том, что стороны собираются отказаться от соглашения, вызовет падение цен — трейдеры кинутся продавать фьючерсы, пока те еще относительно дороги».

Именно поэтому участники ОПЕК+ постоянно делают позитивные заявления, что продлят сделку, что она выполняется и даже перевыполняется и что даже после ее завершения сохранится некий механизм согласования действий. Буквально на днях министр энергетики ОАЭ Сухейль аль-Мазруи заявил, что ОПЕК+ в этом году подготовит проект соглашения о сотрудничестве после 2018 года: «Он находится в стадии формирования, и мы надеемся, что сможем добиться результата уже в этом году». А чуть ранее министр энергетики России Александр Новак отметил, что «сделка рано или поздно закончится, но этот момент еще не настал».

Тем не менее если не саботаж, то определенные попытки обойти соглашение среди участников ОПЕК+ все же наблюдаются. Например, Казахстан, обещавший сократить добычу на 20 тыс. баррелей в сутки, фактически увеличил объемы производства. В ноябре–декабре прошлого года эта страна добывала на 130 тыс. баррелей в сутки больше, чем предусматривали ее обязательства по соглашению ОПЕК+. Более того, у Казахстана весьма впечатляющие амбиции: если в 2017 году в стране было добыто 86 млн тонн нефти и газового конденсата, то к 2025 году планируется нарастить годовую добычу до 107 млн тонн.

В принципе, казахстанский демарш можно понять: на фоне ловкого нефтяного кульбита России и роста добычи у американских «безбилетников» самоограничение для Астаны выглядит малопривлекательно.

Создавшуюся угрозу в ОПЕК прекрасно осознают. И всячески пытаются спасти ситуацию. По словам того же Сухейлья аль-Мазруи, генеральный секретарь ОПЕК Мохаммед Баркиндо в марте посетит нефтегазовую конференцию CERAWeek в Хьюстоне, где будет убеждать американских нефтяников не увлекаться погоней за объемами добычи и даже, возможно, прийти к каким-то конкретным компромиссным цифрам. «Нам не нужно повторять ошибок прошлого. Когда мы сильно обрадовались, произошел переизбыток производства, вся промышленность сильно пострадала, в результате чего было потеряно огромное количество рабочих мест. Думаю, что система сдержек и противовесов должна работать. Надеюсь, огромного перепроизводства не будет», — отметил министр Сухейль аль-Мазруи.

Вширь и вглубь

Но как все это отразится на России? «Наш нефтяной экспорт на рынки Азии, в основном это касается сорта ESPO Blend, уже испытывает конкуренцию со стороны ресурсов из США, — говорит Александр Ершов. — Косвенно это влияние передается и европейскому рынку: вытесняемые из Азии объемы, например, ближневосточной нефти, идут в Европу, создавая там избыток предложения. По этой причине главный российский экспортный сорт нефти Urals опустился к середине февраля в цене до десятимесячного минимума к североморскому эталону Brent».

В принципе, для России некоторое снижение цен не так болезненно, главным образом из-за сравнительно низкой себестоимости добычи. По словам министра Александра Новака, в среднем она сейчас у нас составляет 10–15 долларов за баррель. А его заместитель Антон Инюцын не так давно приводил еще более обнадеживающие цифры: от трех до восьми долларов за баррель. Для сравнения: в Саудовской Аравии средняя себестоимость добычи оценивается на уровне до девяти долларов за баррель, в США — порядка 25 долларов.

Другое дело, что так будет не всегда. Запасы нефти в России не столь велики (см. график 6), старые месторождения исчерпываются, и за нефтью приходится идти все дальше от традиционных районов нефтедобычи с уже созданной инфраструктурой — либо все больше ориентироваться на трудноизвлекаемую нефть.

«У России нет проблем с тем, чтобы продать свою нефть, наша проблема в том, как ее добыть, — говорит Игорь Юшков. — На западносибирских месторождениях наблюдается падение добычи из-за естественного истощения ресурсов. А новых проектов пока хватает только на то, чтобы компенсировать сокращение. А для того, чтобы нарастить объем добычи, проектов не хватает».

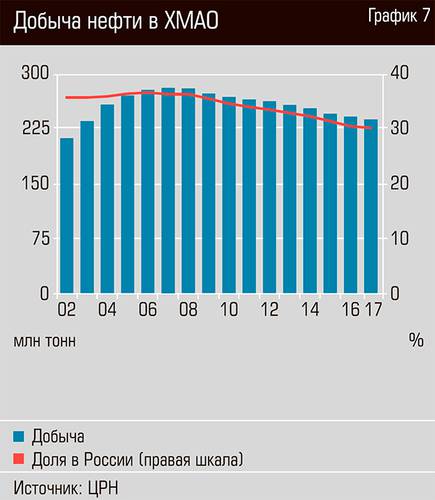

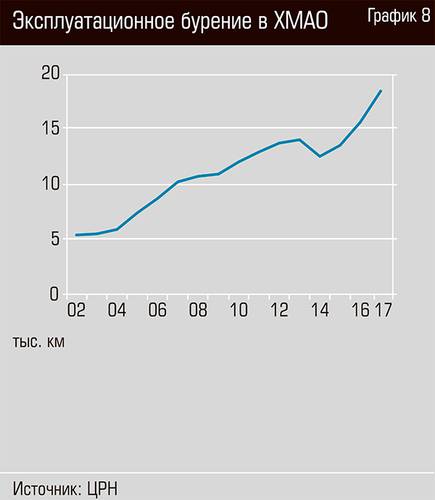

В самом деле, можно обратить внимание на традиционный центр российской нефтедобычи — Ханты-Мансийский автономный округ. Здесь она, выйдя в 2007 году на пик 278 млн тонн, уже к 2017 году сократилась до 235 млн тонн (см. график 7). При этом доля региона в суммарной нефтедобыче страны снизилась с 36,5 до 30,1%. Но даже такие объемы добычи в округе требуют все возрастающих масштабов эксплуатационного бурения (см. график 8).

В ноябре 2017-го «Роснефть» запустила в ХМАО добычу на Эргинском кластере месторождений. Но это трудноизвлекаемая нефть. И уже ясно, что себестоимость ее производства будет значительно выше средних значений по компании, которые были ранее заявлены на уровне около трех долларов за баррель.

«Объем добычи всякого рода “трудной” нефти заметно увеличивается — только в прошлом году прирост составил примерно семь процентов», — говорит замминистра энергетики Кирилл Молодцов. При этом «Энергетическая стратегия России на период до 2035 года» предусматривает, что планка добычи трудноизвлекаемой нефти к 2035 году поднимется до 82 млн тонн в год.

Вопрос в том, какова будет себестоимость добытой нефти. Если мы сможем удержать этот показатель хотя бы на уровне Саудовской Аравии, то волноваться не о чем. Но, судя по всему, мы не только догоним по себестоимости добычи сланцевые проекты в США, но даже превзойдем их. А значит, с эпохой «дешевой» нефти нам предстоит окончательно распрощаться.