Частные инвесторы массово наступают на рынки акций и драгметаллов. На этот раз в фокусе оказалось серебро. Совокупные усилия организовавшихся через соцсети инвесторов привели к тому, что цена металла 1 февраля подскакивала до 30 долларов за унцию, это на 25% выше, чем в январе. Остальные активы тоже без внимания не оставлены: кроме бумаг GameStop в фокус воинственных инвесторов попали бумаги AMC Entertainment, Blackberry Nokia, Bed Bath & Beyond и несколько других эмитентов (см. графики).

При этом многие игроки рынка сомневаются, что все это — дело рук именно объединения мелких инвесторов. Слишком много признаков того, что за акцией WallStreetBets (r/wallstreetbets, тематический подфорум популярного сайта Reddit, посвященный биржевой игре; у r/wallstreetbets три миллиона участников) стоят крупные профессиональные участники фондового рынка.

Произошедшие события очень способствовали поляризации мнений, как в отношении самих реддиторов, так и трактовки событий и последствий для рынка. Мнение относительно участников акции колеблется от «героев» до «финансовых анархистов и экстремистов». По поводу итогов акции WallStreetBets есть консенсус: прежним фондовый рынок уже не будет, с той лишь разницей, что пессимисты видят на месте рынка «выжженую землю» и новый экономический кризис, а более оптимистично настроенные считают, что свое веское слово скажут регуляторы.

Расстановка сил

Итак, что же произошло? Для начала несколько технических пояснений, без которым людям, далеким от биржевой игры, будет трудно разобраться в эпическом полотне «реддиторы провоцируют шорт-сквиз», — а оно действительно красиво.

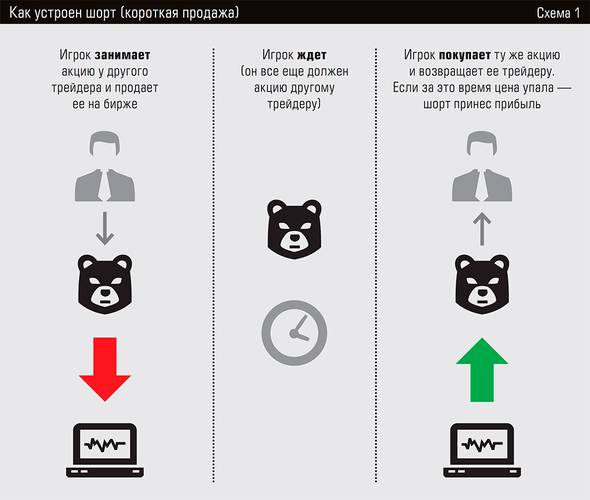

На биржах можно в числе прочего продавать акции «без покрытия» — это и называется открывать шорт. Механика максимально проста: игрок берет взаймы акцию и продает ее на бирже. Через некоторое время он покупает ее и возвращает владельцу (см. схему 1). Легко понять, что, если за время ожидания акция подешевела, шортселлер (тот, кто шортит) оказался в прибыли. Но при этом важно учитывать два фактора. Первый: акцию взаймы дают под процент — как кредит. Чем дольше шортселлер стоит в шорте, тем больше денег он должен заплатить тому, кто выдал ему акцию. Отсюда второй фактор: в шорте нельзя стоять бесконечно — ведь возможная прибыль ограничена, ниже нуля акция не упадет. Поэтому шорты обычно открывают внутри дня или на несколько дней, реже на пару недель. Вместе с торговлей в «лонг», когда инвестор покупает акцию с целью продать потом дороже, образуется рыночный механизм, который и формирует текущую цену акций.

Еще момент: шортселлеры часто страхуются от того, что рынок пойдет против них, покупкой опционов.

Компании, которые терпят убытки или имеют иные проблемы, находящиеся в предбанкротном состоянии или просто в упадке, особенно часто становятся жертвами шортистов — что логично. Менее «справедливый», но достаточно частый случай – агрессивная игра против акций проблемной компании. Часто с применением «карманных аналитиков», выпускающих разгромные статьи в отношении перспектив этой компании. Вышедшая «аналитика» давит на котировки, упрощая заработок для фондов и фактически приближая крах компании. Нечто подобное должно было произойти с GameStop.

Напомним, GameStop, основанная в 1984 году, в 2000-е была крупнейшей сетью — дистрибутором игр. С наступлением онлайна ее бизнес начал угасать, но в 2019–2020 годах появилась надежда на его возрождение: в капитал вошел Майкл Бьюрри, известный американский финансист, в прошлом основатель хедж-фонда Scion Capital; компания выкупила около 30% своих акций, полностью погасила долги и, что самое важное, наладила онлайн продажи.

«Я услышал о компании GameStop летом прошлого года благодаря Майклу Бьюрри. Заинтересовался, купил маленький пакет акций в свой личный портфель и стал отслеживать, — рассказывает частный инвестор, сотрудник инвестиционного фонда Юрий Майоров. — К сентябрю начал добавлять акции, и к октябрю-ноябрю GameStop составлял половину моего портфеля — акции плюс некоторое количество колл-опционов. Когда цена акций выросла до 40 долларов, я начал постепенно выходить и выходил вплоть до момента, когда цена достигла 300 долларов. Сейчас у меня остался маленький пакет акций, плюс я продал пут-опционы на GameStop (взял на себя обязательство купить акции по определенной цене в расчете, что ниже определенной отметки акция не уйдет. — “Эксперт”)».

По словам Юрия Майорова, случай с GameStop — классическая turnaround value play: некая компания приходит в упадок из-за плохого рынка, некачественного управления, долгов и т. д., но некоторые инвесторы решают, что на самом деле дела не так плохи и делают ставку на то, что акции вырастут. «Я сам исходил из того, что, во-первых, рынок чрезмерно пессимистичен в отношении GameStop, у которой нет большого долга и которая сильно выиграет от выхода нового поколения игровых консолей от Sony и Microsoft, а во-вторых, что есть небольшая вероятность быстрого изменения настроений на рынке с последующим резким ростом цены из-за большого количества коротких позиций в этой акции, что в итоге и произошло. Но, конечно, быть уверенным заранее, что движение будет таким резким и сильным, было невозможно», — говорит инвестор.

Слишком сильный удар в уязвимую точку

Вопреки положительным сдвигам ряд игроков продолжали активно открывать шорты — так делал, к примеру, хедж-фонд Melvin Capital. Хедж-фонды раскрывают свои портфели — правда, с опозданием в пару недель, и можно лишь догадываться, что делает тот или иной фонд на рынке прямо сейчас. Однако истинное влияние на котировки Melvin Capital и других хедж-фондов, шортивших акцию, можно было оценить по косвенным факторам — например, в GameStop были резкие просадки цены без существенных плохих новостей, поток негативных комментариев в прессе, несмотря на явные улучшения перспектив компании, рассказывает Юрий Майоров. «Вероятно, имело место манипулирование со стороны шортселлеров, которые пытались спасти свои позиции. И люди решили отомстить».

Фактором, приведшим к «эффекту лавины», стал твит гуру шорта Эндрю Лефта, главы аналитической компании Citron Research. Лефт и Citron известны публикациями критической аналитики, выход которой приводил к заметному снижению котировок. Лефт написал, что вложившиеся в GameStop — отвратительные игроки в покер, а акции GameStop должны стоить 20 долларов (в тот момент они стоили около 40), и принадлежащая ему Citron Research вскоре опубликует отчет.

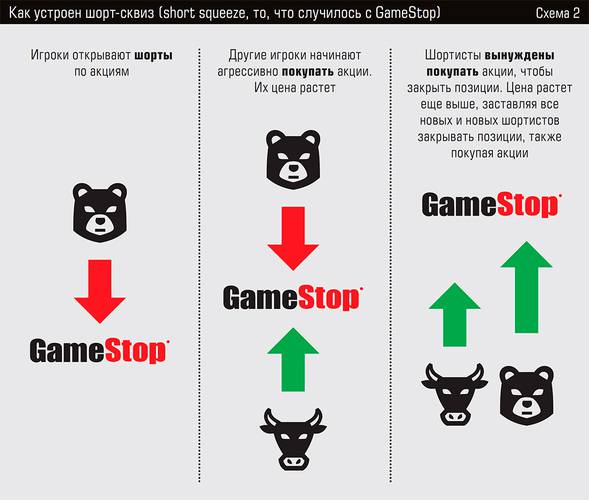

В ответ огромная масса инвесторов начала активно скупать акции компании с рынка, вызвав за счет объемов скупки ситуацию шорт-сквиза, а затем и гамма-сквиза (short squeeze и gamma squeeze).

Суть явления шорт-сквиза в том, что рынок разворачивается против шортистов, и котировки начинают расти. Участник рынка, стоящий в шорте, должен в любом случае вернуть акции, которые он взял в долг, а значит, вынужден выкупать акции по цене выше той, по которой он одолженные акции продал, в случае сильных движений — заметно выше. Покупка в этом случае разгоняет цену бумаги еще больше, а участник терпит значительные потери (см. схему 2).

В свою очередь массовые покупки опционов на соответствующие акции вызвали уже гамма-сквиз — его механизм похож на предыдущий с поправкой на опционы. Опцион дает покупателю возможность купить акции по определенной цене к определенному времени. При этом продавцы опционов (чаще всего это маркетмейкер) в процессе роста акций и приближения срока истечения опционного контракта вынуждены покупать базовый актив (в данном случае акции GameStop) по любой цене.

Судя по всему, крупные игроки из опционов и шортов составляли синтетические позиции: инвестор продает взятые в долг акции в надежде выкупить их дешевле (встает в шорт), а параллельно покупает колл-опцион, цена исполнения которого заметно выше, чем текущая. По идее, это классическая схема защиты от рисков: если цена развернется в нежелательном направлении, убытки от шорта будут покрыты опционом. Но шквал покупок акций вызвал слишком сильное движение цены, и защита не сработала. Инвесторы с Reddit массово скупали не только акции, но и колл-опционы в дополнение к акциям, что вызвало двойной эффект — шорт-сквиз и гамма-сквиз. Причем здесь имеется эффект снежного кома: чем выше котировки, тем больше шортистов вынуждены откупать обратно акции по повышенной цене (как и маркетмейкеры в случае опционов) и тем быстрее котировки растут.

Фактически была использована уязвимость, которая привела к огромным убыткам для фондов. Что интересно, такой сценарий разыгрывался на фондовых рынках и США, и Европы неоднократно. «Было много случаев, просто не все стали такими знаменитыми. Одному из первых шорт-сквизов около ста лет (сеть магазинов Piggly Wiggly). Одни из самых известных — шорт-сквиз на акции Volkswagen, Herbalife или даже Tesla. В данном случае совпало с невероятным количеством участников в виде частных трейдеров Robinhood на самом посещаемом форуме в мире — Reddit», — объясняет частный алготрейдер и инвестор Александр Жаворонков.

«Причина такой раскрученности именно случая с GameStop — рост интереса к фондовому рынку в США за последний год, — соглашается Юрий Майоров. — Многим частным инвесторам удалось на нем заработать, многие смогли именно на акциях получить life changing money, позволившие закрыть ипотеку или купить дом. Плюс свою роль сыграли деньги, которые раздавали гражданам. Рынок стал развлечением. Похожий пример шорт-сквиза — история с акциями Volkswagen и Porsche: если бы тогда интернет-трейдинг был распространен так же, как сейчас, та история могла бы развиваться еще круче».

Вкратце напомним тот случай: в 2007–2008 годах Porsche через банки-посредники скупала с рынка акции Volkswagen. Котировки благодаря этому росли, и хедж-фонды начали шортить Volkswagen. Porsche постепенно собрала 74% акций, в свободном обращении оставалось 6% бумаг, но хедж-фонды были не в курсе. Они открыли шортов на объем акций вдвое больше, чем было в свободном обращении, занимая их фактически у той же Porsche. Когда Porsche объявила, какой крупный пакет собрала, хедж-фонды стали закрывать позиции, скупая для этого все, что есть. В итоге за несколько октябрьских дней 2008 года Volkswagen подорожал в четыре раза, с 210 до 1005 евро за акцию. Более 30 хедж-фондов потеряли два с лишним миллиарда долларов в совокупности, а суды против Porsche ни к чему не привели.

Раньше все эти истории оставались в узком кругу профучастников, теперь же соцсети и платформы бескомиссионого инвестирования с низким входным порогом позволили огромной массе частников организоваться в силу, способную на равных воевать с институционалами. Под платформами в первую очередь имеется в виду Robinhood.

В Шервудском лесу неспокойно

Robinhood — американский брокер, совершивший переворот в ритейле. Он с самого начала разрабатывался как приложение для смартфонов, но самое главное, Robinhood позиционируется как брокер, который позволяет торговать без комиссий и с любым размером счета. Название тоже выбрано не просто так: Robinhood называет себя «анти Уолл-стрит» брокером, миссия которого — давать доступ к бирже всем людям, а не только состоятельным. Число клиентов Robinhood кратно росло год от года, и именно его считают отчасти «виновным» в росте популярности у простых граждан США фондового рынка в 2019–2020 годах и особенно во время пандемии: только за первый квартал 2020 года у Robinhood появилось три миллиона новых клиентов.

С «анти Уолл-стрит» имиджем, правда, возникли проблемы. Дело в том, что Robinhood тоже должен зарабатывать, а раз он не берет комиссию с пользователей, надо делать это иначе. Robinhood размещает пользовательские средства под проценты, но основной его доход от того, что Robinhood не исполняет клиентские заявки сам, а объединяет их в крупные пулы и переправляет крупным инвесткомпаниям. Те делятся своими доходами с Robinhood. Фактически Robinhood лишь субброкер, живущий на подряде у тех самых воротил Уолл-стрит, которым он себя противопоставляет, да еще и привлекающий от них инвестиции. Американская комиссия по ценным бумагам (SEC) как минимум дважды штрафовала Robinhood за то, что брокер вводил клиентов в заблуждение и не обеспечивал наилучшее исполнение их приказов, из-за чего клиенты Robinhood лишились как минимум 34 млн долларов. Иными словами, партнеры Robinhood исполняли передаваемые им клиентские заявки по тем ценам, по которым выгодно им самим. А клиенты выигрывали на бесплатной комиссии, но теряли на «проскальзывании», то есть приобретали или продавали бумаги на несколько центов дороже/дешевле, чем выставили в заявке.

В июне 2020 года двадцатилетний студент Александр Кернс, торговавший через Robinhood опционами, покончил с собой, не разобравшись в том, почему на его счете отображается убыток в 730 тыс. долларов (скорее всего, речь шла не об убытке, а об открытой позиции). Эта история подняла новый вопрос: действительно ли миллионы частных трейдеров осознают риски биржевой торговли?

История с GameStop нанесла по имиджу Robinhood очередной удар. Немаловажный и интересный момент заключается в том, что в процессе «атаки» реддиторы встретили заметное противодействие, которое выходило за рамки рынка, выраженное, в частности, в нестабильной работе брокеров, а также в последующем ограничении возможности купить некоторые акции (те самые, в которых шла битва между частниками и институционалами). Розничные брокеры запрещали проводить сделки с акциями и опционами или же их торговые системы «висели». Это, кстати, еще один довод в пользу того, что шорт-сквиз провоцировала именно толпа мелких инвесторов: многие из них просто не имели возможности проводить сделки в активной фазе. Robinhood, основной брокер сторонников Wallstreetbets, тоже на несколько дней прекратил принимать заявки на акции GameStop и другие ценные бумаги и опционы. Но пикантность ситуации заключалась в том, что его основным партнером, которому Robinhood перенаправляет пользовательские заявки, является Citadel Securities, связанная с Melvin Capital — тем самым фондом, который играл на понижение GameStop.

Это наложилось на сбои в интернет-ресурсах, где общались частные инвесторы: так, канал голосового и текстового общения в Discord был на время заблокирован, плюс произошла временная блокировка подфорума на самом Reddit. Произошло это по «указке сверху» или компании сами решили выслужиться, не ясно, однако очень «удачное» время блокировок действительно создает впечатление попытки помешать координированной скупке акций.

Конечно, Citadel Securities отрицает, что надавила на Robinhood, но, что называется, осадок остался. «Публика видит заговор там, где работает просто техника: Robinhood не мог поступить иначе, — объясняет руководитель дилингового центра Металлинвестбанка Сергей Романчук. — Для того чтобы система риск-менеджмента работала, необходимы соответствующие залоги (как правило, не 100%). Чем больше волатильность бумаги, тем больше требуется залог по позициям по ней. Детали риск-менеджмента могут отличаться, однако факт в том, что Robinhood был вынужден по требованию клиринговой палаты увеличить обеспечение, ему потребовались заемные средства, он не мог увеличивать дальше залоги и поэтому ограничил позиции клиентов».

С временными остановками торгов тоже все понятно: как только скачком возрастает волатильность бумаги и она начинает бурно расти или падать, биржи приостанавливают торги, и случается это регулярно.

Манящее серебро

Почему после акций небольших компаний именно серебро вдруг подверглось атаке «робингудов»? Как объясняет профессор ВШЭ и автор телеграм-канала для инвесторов @bitkogan Евгений Коган, бенефициаров роста цен на серебро гораздо больше, и они гораздо крупнее, нежели в случае с атакующими бумаги второго эшелона. «Начнем с того, что слухи о росте цен на серебро витали в воздухе последние несколько лет. Еще интереснее другое: кто является главным держателем серебра? В 2008 году существовал такой инвестиционный банк, как Bear Stearns. В феврале 2008-го его акции котировались на уровне 93 доллара за бумагу, однако к середине марта компания потеряла платежеспособность, в результате чего была поглощена JPMorgan по цене два доллара за акцию (позже поднята до десяти, после коллективных исков). Официальной причиной падения было желание инвесторов забрать свои активы из банка», — объясняет интригу Евгений Коган.

Внезапные и огромные убытки Bear Sterns были связаны с неудачной ставкой на золото и серебро на COMEX. Bear Stearns пришлось заплатить 2,7 млрд долларов, потому что в первом квартале 2008 года цены на золото и серебро резко выросли, в то время как компания стояла в короткой позиции по обоим активам. После поглощения Bear Sterns своим более успешным коллегой цена на серебро пошла вниз. Таким образом, падение одного из гигантов инвестбизнеса США ознаменовалось снижением цен на драгметалл, когда произойти должно было полностью противоположное. В то же время короткая позиция по серебру Bear Stearns была переведена в JPMorgan.

«Затем JPMorgan еще не раз обвинялся в манипулировании фьючерсным рынком на серебро. В начале этого года банк все-таки сумел тихо урегулировать давний судебный процесс. Согласно CNBC, банк должен был выплатить 920 миллионов долларов для завершения расследования правительством аналогичного предполагаемого поведения на рынках драгоценных металлов и казначейских фьючерсов. Иными словами, у JPM сегодня есть достаточно крупная позиция как в лонг, так и в шорт. И любые движения для банка — это прибыль», — объясняет расстановку сил Евгений Коган. А другим важным держателем серебра является небольшая компания Citadel Advisors LLC (имеет всего 32,24 млрд долларов активов под управлением). Еще один член семейства Citadel.

Таким образом, получится ли серьезно раскачать рынок драгметалла группам с Reddit и других ресурсов, не столь важно, достаточно посмотреть, кто именно окажется в выигрыше. И долгим ли окажется рост. Тот же GameStop к 3 февраля с пика 347 долларов уже обвалился до 90 долларов. В биржевой сделке всегда две стороны, и, если цена 347 долларов была зафиксирована, значит, кто-то купил акцию по этой цене. Сколько среди них розничных инвесторов, мы не узнаем. Как и то, готовы ли они фиксировать убытки по итогам своего крестового похода.

Держать до самой смерти

Среди инвесторов с Reddit достаточно идейных и не гонящихся за сверхприбылью. Как написал в ветке обсуждения котировок GameStop один из активистов, «я буду держать эти бумаги, пока не умру». И на одиночках это не заканчивается. К своеобразному бунту подключаются мелкие юрлица. Например, новозеландская компания Verum (занимается разработкой мобильных приложений) через тот же Reddit сообщила инвесторам о своей поддержке и участии в акции Wallstreetbets . К письму был приложен скриншот с покупками GameStop AMC Entertainment Blackberry Nokia на сумму более 165 тыс. долларов. Откуда берутся идейные борцы с фондами, крупными банками и т. д.? Институционалы сами же их и породили. «Я ненавижу все, что вы символизируете. Ваше существование — яркое напоминание, что виновные в столь большом количестве проблем 2008-го так и не понесли наказание», — заявил в открытом письме к Melvin Capital активист с Reddit. В этом же письме он рассказал о проблемах, с которыми столкнулись его семья и знакомые в ходе кризиса 2008 года, в противовес фондам и им подобным, которых выручило государство. «Я оплатил ренту за этот месяц кредиткой, а свои сбережения слил на акции GameStop, и держу их. Для меня это личное», — подчеркнул инвестор в открытом письме.

Если в дополнение к этому вспомнить, что по итогам 2008 года многие топ-менеджеры инвестиционных банков и фондов выплатили (фактически сами себе) солидные бонусы, не удивительно, что открытое письмо получило широкую поддержку и одобрение.

Само собой, подобные идейные борцы с воротилами лишь часть истории, и их не обязательно должно быть много. Как только в воде «запахло кровью», к мелким инвесторам подтянулась и рыба покрупнее. «Дело не в количестве людей, а в количестве денег на ставки. Да и вероятность того, что в этом участвовали только мелкие инвесторы, близка к нулю. В хедж- и алгофондах сосредоточены самые умные люди в индустрии. Конечно же, они видели, что происходит, и присоединились к игре. Финансовые рынки безжалостны и не прощают ошибок. Melvin Capital попал в тяжелую ситуацию, и на него обрушились, все, кто мог», —отметил Александр Жаворонков.

«Я следил за тем, что пишут люди на таком известном ресурсе, как Seeking Alpha, — там может выложить аналитический обзор любой желающий, — добавляет Юрий Майоров. — По GameStop было много публикаций, где глубоко анализировались разные детали. Вокруг этой бумаги и на этом сайте, и на других, включая Reddit, образовалось определенное комьюнити. Были в нем и свои опинион-мейкеры, например DeepFuckingValue, который весьма грамотно проводил финансовый анализ, и это дает повод предположить, что он не из простых трейдеров. И в целом в обсуждениях было явно много профессионалов, это было заметно по качеству комментариев, по пониманию механизмов работы рынка. В то же время речь на самом деле вряд ли идет об организованной группе мелких инвесторов, их практически невозможно организовать. Объем открытых по бумаге коротких позиций также становится известен с лагом в две недели. Скорее, заработать на ситуации шорт-сквиза могли бы крупные инвесторы, те же хедж-фонды, но им публичность ни к чему».

SEC уже заявила, что проведет расследование на предмет возможных манипуляций, которые могли совершаться с помощью Reddit и других социальных сетей для подъема цены акций GameStop и других компаний. Впрочем, СМИ уже раскопали тот факт, что нынешний министр финансов и экс-глава РФС Джанет Йеллен, которая будет расследовать дело, в прошлом получила от Citadel 810 тыс. долларов за два выступления и серию вебинаров.

«Регулятор, как всегда, смотрит однобоко и спасает “своих”. И важно еще отметить, что Reddit не просто разгонял акции, частники еще и пытались спасти бизнес GameStop, который им нравился и который попал в лапы алчного хедж-фонда (на самом деле они все алчные, это суть бизнеса), пытавшегося разрушить его до основания. Если посмотреть на это с такой стороны, то частные инвесторы просто вложили средства в компанию, которую они считали недооцененной, чтобы заработать на своей идее и заодно наказать распоясавшуюся индустрию, где частные трейдеры считаются кормовой базой», — говорит Александр Жаворонков. С его точки зрения, ничего экстраординарного не произошло. «Мое мнение, что лучше давать рынку самому урегулировать такие проблемы. Ничего страшного не случилось, ну потерял один фонд пару миллиардов, такая работа, бывает. В следующий раз заработает».

Гораздо более пессимистично на события смотрит Евгений Коган. Он полагает, что итогом противостояния институционалов и «организованных робингудов» может стать выжженная земля на том месте, где сейчас находится фондовый рынок. По его оценке, стратегически текущее противостояние может привести к прогрессу и к оздоровлению системы. Когда-нибудь потом. «Но тактически, сегодня, эти события могут изрядно напугать инвесторов и привести к значительной дестабилизации обстановки на мировом фондовом рынке. А вот это уже серьезно», — подчеркивает аналитик.

По оценке Сергея Романчука, риски расшатывания рынка, конечно, есть, но, скорее всего, речь будет идти не об обвале, а о большей волатильности не слишком ликвидных бумаг, более широких спредах и дорогих опционах за счет того, что играть в шорт теперь будут с большей опаской. По ряду же «хайповых» бумаг вроде Tesla инвесторам теперь нужно будет учитывать и эмоциональный фактор рынка.

«Фонды, которые закрывали свои короткие позиции, чтобы покрыть убытки, вынуждены были распродавать другие популярные бумаги из своего портфеля. Но мы видим, что рынок опять “зеленый”, то есть к обвалу это не привело», — говорит Юрий Майоров.

Но все же нет никакой гарантии, что в какой-то момент на фондовом рынке, и так сверх меры перегретом триллионами долларов, кто-то слишком агрессивно не сбросит пакет акций и не начнется цепная реакция, ведущая к падению всего подряд.