Как страшный сон будут вспоминать участники мирового логистического рынка недавнюю морскую «пробку десятилетия», когда из-за порыва ветра контейнеровоз Ever Given на целую неделю перегородил одну из главных мировых морских артерий — Суэцкий канал. В гигантском заторе скопились сотни судов. По оценке международной страховой компании Allianz, общие потери мировой торговли от этого инцидента составят внушительные 230 млрд долларов. Однако испытывать «сильную болтанку» компаниям на рынке морских перевозок уже не впервой: последние полгода этот рынок переживает события, сравнимые с хорошим штормом.

Хождение за три моря

Даже несмотря на бурное развитие железных и автомобильных дорог, морские перевозки со времен Колумба, Магеллана, Афанасия Никитина и прочих видных мореплавателей остаются основным способом доставки грузов в мировой торговле: на транспортировку морем сейчас приходится свыше 80% глобального грузооборота. По данным UNCTAD (Конференция ООН по торговле и развитию, орган Генеральной Ассамблеи ООН), объемы морской торговли в мире динамично растут и сейчас достигают более 11 млрд тонн в год, это в четыре раза больше, чем в начале 1970-х, и почти на треть выше показателей десятилетней давности (см. график 1).

По оценкам UNCTAD, мировой грузовой флот сейчас состоит более чем из 95 тыс. судов общим дедвейтом (грузоподъемностью) около 2 млрд тонн. Ведущие страны по наличию торгового флота — Греция, Япония, Китай, Сингапур, Германия, Южная Корея. Россия едва входит в топ-20: она занимает лишь 19-е место в общемировом зачете торговых флотов: общий дедвейт — 22 млн тонн, и 1700 судов. В то время как у лидеров рынка торговый флот почти в десять раз мощнее: первое место занимает Греция с 330 млн тонн дедвейта (4300 судов), далее идут Япония — 223 млн тонн (3800 судов), Китай — 183 млн тонн (5500 судов).

Что касается типов морского транспорта, в настоящее время 29% мировой морской торговли приходится на перевозки в танкерах (наливные грузы — нефть, сжиженный газ, химические вещества), 26% — это сухогрузы (прежде всего железная руда, зерно, уголь) и 24% морского грузооборота приходится на контейнерные перевозки. При этом перевозка в контейнерах — самый динамично развивающийся сегмент морского грузооборота: по данным ООН, за последние двадцать лет он вырос почти втрое — с 60 млн TEU (один стандартный 20-футовый контейнер) в 1998 году примерно до 150 млн TEU в 2019 году (впрочем, по итогам прошлого года этот вид морских перевозок впервые в истории ощутимо снизился — на 5%, см. график 2). Именно контейнерные перевозки в последнее время доминируют на суэцком маршруте: из 1 млрд тонн перевозимого здесь груза порядка 600 млн приходится на транспортировку в контейнерах.

Игра в ящик

В мире услуги перевозки грузов в контейнерах начали активно развиваться с 1960-х годов, когда логистические компании вдруг поняли, что груз в «ящиках» перевозить очень эффективно — так его удобнее размещать на суднах, а при необходимости можно быстро перегружать на другие виды транспорта или даже хранить какое-то время в портах и складских комплексах.

За последние десятилетия рынок контейнерных перевозок успел консолидироваться: по данным аналитической компании Alphaliner, десять ведущих компаний контролируют более 80% всего мирового рынка контейнерных перевозок. Из них ведущая пятерка компаний имеет общую долю почти 65% рынка. К ним относятся датская Maersk, которая держит 16,6% рынка мировых контейнерных перевозок, имеет рекордные 650 судов и владеет более 3,9 млн контейнеров. Далее идут швейцарская MSC (560 судов, 3,7 млн контейнеров, 15,7% рынка), китайская COSCO Group (480 судов и 2,9 млн контейнеров, 12,3% рынка), французская СМА CGM Group (505 судов, 2,7 млн контейнеров, 11,5%), германская Hapag-Lloyd (236 судов, 1,7 млн контейнеров). Шестое место занимает японская компания ONE, а седьмое — тайваньская Evergreen: одно из 190 ее судов как раз и село на мель в Суэцком канале. Замыкают десятку южнокорейская компания HMM, тайваньская Yang Ming, а также сингапурская Pacific.

Россия же, увы, остается почти за бортом мирового морского контейнерного бизнеса. В 1970-е Советский Союз успел успешно заявить о себе на конкурентном рынке мировых контейнерных перевозок. Но к настоящему времени такие российские морские транспортные компании, как Fesco, «Новошип», «Совкомфлот», имеют в общей сложности менее 50 контейнерных судов и долю менее 0,5% мировых контейнерных перевозок.

Символично, что виновником происшествия в Суэцком канале стал именно один из самых больших в мире контейнеровозов. Севшее на мель судно Ever Given относится к «золотому» классу контейнеровозов, этот гигант имеет в длину почти 400 метров (это больше, чем верхний этаж башни One Tower комплекса «Москва-Сити), в ширину 59 метров (почти 20-этажный дом) и способно перевозить на борту 20 тыс. контейнеров общим дедвейтом 200 тыс. тонн (15 железнодорожных составов).

Дешевле затопить

За последние полгода цены на контейнерные перевозки по морю взлетели ни много ни мало в четыре-пять раз. Логистические операторы констатируют, что если весной прошлого года доставка одного контейнера из Азии в Европу обходилась в среднем в полторы-две тысячи долларов, то сейчас цена такого фрахта взлетела до девяти-десяти тысяч долларов. «В первом квартале 2021 года по сравнению с аналогичным периодом 2020-го необходимость в контейнерах на рынке выросла на 60 процентов, сильно поползли вверх и ставки фрахта — цена за судно увеличилась в среднем в пять раз», — констатирует Дмитрий Красилов, руководитель направления Supply Chain Design группы компаний «Корус Консалтинг».

Есть несколько основных причин этого. Во-первых, пандемия: сначала из-за остановки заводов в разных странах произошел спад грузооборота, и транспортные компании заморозили свои мощности. Но вскоре спрос на морские перевозки резко пошел вверх из-за всплеска интернет-торговли, а также в связи с тем, что во время локдауна сухопутные границы многих стран были закрыты и путь по морю оказался наиболее легким для доставки грузов. Морские перевозчики оказались не готовы к резкому подъему спроса, и по сей день спрос на морские перевозки превышает предложение.

Во-вторых, ситуацию резко обострила торговая война Китая с США, когда из Китая в Соединенные Штаты было отправлено много контейнеров с грузом и пустые контейнеры скопились на американской территории, так как обратная отправка американских товаров затормозилась. «Из-за эпидемии и локдауна Китай сначала остановил все отгрузки, а потом, когда пандемия пошла по всему миру, возобновил их в куда меньшем масштабе, чем рассчитывали китайские компании и китайская экономика в целом, — объясняет Юлия Шленская, президент таможенного брокера КВТ. — Далее случился новый виток: когда китайские товары доплыли до США — крупнейшего для КНР импортера товаров — и параллельно Штаты с Китаем поссорились, в Америке скопилось значительное количество пустых контейнеров, которые в условиях локдауна некому и незачем было возвращать в Китай. Отправлять обратно было нечего, китайцам было дешевле затопить эти контейнеры где-нибудь во Флориде, чем возвращать их».

По оценкам участников рынка, нынешнего объема контейнерного флота достаточно для удовлетворения спроса на контейнерные перевозки. Однако сам Китай не спешит изменить эту ситуацию, так как взлетевшие цены на руку китайским перевозчикам. «Если бы в экономике существовала необходимость наштамповать новые контейнеры, Китай с этой задачей справился бы за две-три недели, — убеждена Юлия Шленская. — Себестоимость изготовления одного контейнера — от одной до полутора тысяч долларов в зависимости от цены на металл. Так что при желании дефицит можно было бы восполнить и удешевить фрахт. Но этого не случилось, на наших глазах Китай довольно лихо научился спекулировать легким дефицитом контейнеров и вагонов, предлагая их через посредников. То есть напрямую заказчикам отказывают, а через другие руки предлагают по другой ставке, переформируя составы на станциях и пропихивая определенные партии в первую очередь. Оказалось, что так можно. По сути, рынок бунтовал-бунтовал, возмущался, но в итоге с новыми ценами всем пришлось смириться».

Из-за всплеска цен на контейнерные морские перевозки уже страдают импортеры товаров в разных странах, в том числе в России. Они говорят, что в ближайшее время из-за возросших расходов на логистику могут заметно подняться цены на самый широкий спектр товаров. Например, продавцы бытовой электроники считают, что розничные цены могут подняться на 5–10%; уже начали расти цены на одежду и обувь. Но особенно в ближайшее время могут вырасти в цене импортируемые крупногабаритные товары, такие как мебель, крупная бытовая техника и другие. Например, поставщики холодильников подсчитывают, что в один морской контейнер помещается 60–70 холодильников. И если стоимость морской перевозки выросла с 1500 до 9000 долларов за контейнер, то один холодильник получится дороже в среднем более чем на 100 долларов, а это прибавка в розничной цене более 7000 рублей.

Пока участники рынка скептически смотрят на сложившуюся ситуацию, прогнозируя, что она вряд ли изменится в ближайшее время. «Последствия контейнерного кризиса в Китае будут ощущаться еще довольно долго, — считает Сергей Сафонинков, операционный директор подразделения “ПЭК: Global” транспортно-логистической компании ПЭК. — Думаю, тарифы не вернутся на прежний уровень на горизонте одного-двух лет».

Кратковременный шок

Что же касается суэцкого инцидента, то он, безусловно, будет иметь влияние на мировой логистических бизнес, однако насколько сильным будет это влияние, вопрос дискуссионный. Отчасти недельная задержка столь большого объема грузов может дополнительно подтолкнуть цены на морские перевозки вверх. «Пока мы не почувствовали на себе роста тарифов в связи с суэцким кризисом. Однако задержка поставок составила неделю, это вполне может вызвать дополнительное удорожание перевозок, — говорит Сергей Сафонинков. — Кроме того, задержанные суда будут прибывать из Суэцкого канала в различные порты, например в крупнейшие европейские перевалочные хабы Роттердам, Гамбург, Антверпен, в которых тоже может образоваться очередь на перевалку, поскольку порты имеют ограниченную пропускную способность. Если ожидание составит около недели, а в совокупности порядка двух недель, тарифы могут вырасти примерно на 20–30 процентов».

Впрочем, часть игроков рынка убеждена, что цены из-за «Суэцкого стояния» вряд ли вырастут. «В истории с Суэцким каналом возникло больше хайпа, нежели реально значимых преград, — продолжает Юлия Шленская. — Судно сдвинули с мели, создавшаяся за неделю очередь рассосется. Простой этих контейнеров на ставке фрахта не сказался. Была попытка накрутить стоимость на 200–500 долларов, но это чистой воды спекуляция, которая не увенчалась успехом. Кто-то успел отправить грузы через Африку, мыс Доброй Надежды, но в большинстве своем люди научились трезво оценивать риски и не принимать скоропалительных решений. В любом случае было очевидно, что так или иначе судно сдвинут с места и расчистят важнейшую торговую артерию. Кто-то успел зафрахтоваться на маршрут через мыс Доброй Надежды, когда история с затором на канале появилась в новостях. Но это плюс десять дней ко времени в пути, то есть практически то же самое, что простоять в очереди на Суэцком».

«Происшествие в Суэцком канале — краткосрочный фактор, который в скором времени сойдет на нет, — соглашается Ксения Лапшина, аналитик инвестиционной компании QBF. — Понадобится всего несколько дней, и корабли вновь начнут ходить в соответствии с точным графиком. Что касается цен на морские перевозки, то тренд к удорожанию — долгосрочный, и зависит он в большей степени от фундаментальных рыночных факторов, а не от кратковременных шоков».

Инциденты с контейнеровозами на море время от времени случаются. Например, в 2014 году в Суэцком канале столкнулись 324-метровый контейнеровоз Colombo Express с 332-метровым контейнеровозом Maersk Tanjong. Судна получили повреждения, часть контейнеров упала в море, но тогда пострадавшим суднам удалось самостоятельно добраться до ближайшего порта, не мешая движению других кораблей. «Большие контейнеровозы — постоянный источник риска, можно вспомнить много произошедших за последние годы потерь контейнеров, повреждений судов, — указывает Александр Головизнин, директор по направлению “Аналитика и логистика” компании “Морстройтехнология”.– Нынешний инцидент в Суэцком канале через полгода и не вспомнит никто, так что из-за него революций в логистике не будет. Хотя, безусловно, этот инцидент несколько подтолкнет развитие других маршрутов, добавив энтузиазма и аргументов тем игрокам, которые их предлагают и развивают».

Альтернативные маршруты

Действительно, основным, пожалуй, последствием инцидента в Суэцком канале стало внимание к альтернативным логистическим маршрутам. Бизнес понял, насколько хрупки маршруты по традиционным морским торговым путям, так что надо иметь запасные варианты, чтобы минимизировать риски передвижения по ним.

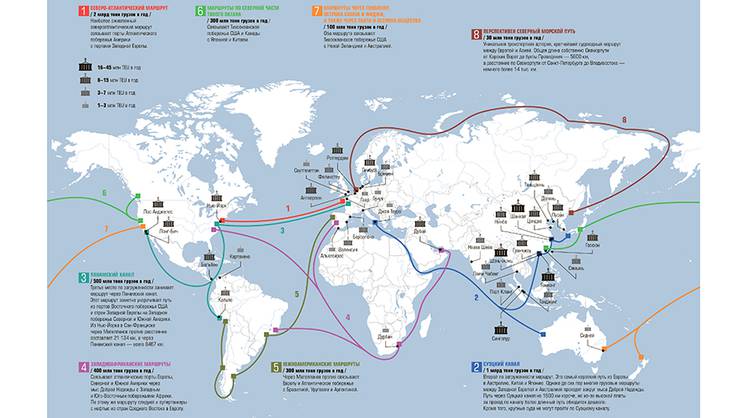

Морской маршрут через Суэцкий канал — это второй по значимости мировой маршрут, через который ежегодно проходит более миллиарда тонн морских грузов. Его обгоняет по значимости маршрут в Северной Атлантике между США и странами Европы, по которому провозят порядка двух миллиардов тонн грузов в год. А третье место по загруженности принадлежит Панамскому каналу, через который идет товаропоток между Европой и западным побережьем США и Южной Америки (500 млн тонн грузов в год, см. карту). «Кроме Суэцкого наиболее важен для морского судоходства Панамский канал. Это искусственные сооружения. Все остальные узкие места на пути основных морских грузопотоков составляют естественные проливы. Предположить аварию, которая могла бы прервать в этих проливах судоходство на какой-то реальный срок, я не могу, — говорит Александр Головизнин. — Для России, конечно, важны Босфор и Датские проливы. Но без каких-то региональных вооруженных конфликтов их перекрытие весьма маловероятно. Панамский канал несколько лет назад был расширен. Коммерческой необходимости дублировать его, по всей видимости, нет, хотя время от времени всплывает проект Никарагуанского канала, но пока он остается в теории. Да и сам Суэцкий канал не так давно расширяли и углубляли, торжественное открытие обновленного канала состоялось в 2015 году, на церемонии тогда, кстати, присутствовал российский премьер Дмитрий Медведев. В канале сейчас есть дублирующие участки, просто так неудачно совпало, что место, где сел на мель сухогруз, обойти было нельзя».

Пожалуй, самое рискованное место в значимых путях мирового судоходства — Ормузский пролив, через который из Персидского залива вывозится порядка 20% всей потребляемой в мире нефти. Перекрыть эту важнейшую артерию время от времени грозит Иран. Если это произойдет, эффект может стать в разы большим испытанием для нефтяного рынка, чем недавний инцидент в Суэце: единственной альтернативой танкерным перевозкам в этом случае становятся трубопроводные поставки, инфраструктура для которых сейчас недостаточно развита.

В разгар суэцкого кризиса власти Турции объявили, что одобрили план строительства 45-километрового канала «Стамбул» ценой 10 млрд долларов, который должен стать дублером Босфорского пролива. Однако значимым маршрутом это направление вряд ли станет. «Турецкий канал в параллель Босфору, скорее всего, задумывается как способ обойти положения Конвенции Монтрё (по ней Турцию обязали не взимать плату за коммерческий проход судов по Босфору. — “Эксперт”), то есть создать повод брать деньги за проход, — говорит Александр Головизнин. — За Босфор, кроме оплаты лоцманской проводки, ничего не возьмешь, а вот за проход по каналу можно взимать плату. Хотя как при этом запретить ходить Босфором, не очень понятно».

Увы, пока не может претендовать на конкуренцию ключевым морским маршрутам и российский Северный морской путь (СМП), где еще недостаточно развита инфраструктура, а сложная климатические и погодные условия создают много рисков. «С точки зрения судоходства самым серьезным ограничением СМП является глубина пролива в районе Новосибирских островов. Например, глубина пролива Санникова — 11,6 метра (это минимальная глубина на СМП), а пролива Карские Ворота — 21 метр. Для сравнения: глубина Суэцкого канала — 50 метров, — говорит Ирина Гладышева, доцент экономического факультета РУДН. — Ледовая обстановка на СМП бывает различной, в том числе связанной с появлением айсбергов в проливе. При неблагоприятной ледовой обстановке, которую заранее никто предсказать не может, выигрыш в расстояниях может оказаться менее существенным. Во время зимнего полугодия транспортировка по СМП требует ледокольного сопровождения, что повышает стоимость транзита, снижает скорость движения судов и накладывает ограничения на размеры судов, так как за ледоколами могут следовать суда только определенных размеров. Перемещение судов выше 70–75 градусов северной широты сопровождается нестабильной работой, а порой и отсутствием спутниковой связи таких операторов, как Inmarsat, Thuraya, GlobalStar». (подробнее об СМП см. «Арктический Суэц 2.0 невозможен. И невыгоден России»).

Наш паровоз вперед летит

Пожалуй, самым заметным выгодоприобретателем от инцидента в Суэцком канале стали российские железные дороги. Еще до коллапса в проливе, в начале контейнерного кризиса логисты стали уделять больше внимания варианту мультимодальной доставки грузов по российской территории, когда товар идет сначала морем до российский дальневосточных портов, потом контейнеры перегружаются на железную дорогу и по Транссибирской железнодорожной магистрали следуют в Европу. Так, по заявлениям представителей РЖД, если по итогам прошлого года в среднем железнодорожный грузопоток в России упал на 2,3%, то транзитные перевозки увеличились почти на 35%. Но особенно скакнул спрос на транзитные железнодорожные перевозки в этом году: за первые два месяца из Китая в Европу было отправлено две тысячи грузовых поездов, это вдвое больше, чем за аналогичный период 2020-го. В частности, представители российской транспортной компании Fesco заявляют, что они еженедельно отправляют транзитом в Европу по Транссибу 30–35 контейнерных поездов, компания зафиксировала свой исторический рекорд — более 80 тыс. контейнеров, которые она отправила с начала года. «Во многом транспортировка по российской железной дороге — это действительно отличная альтернатива, как минимум на сегодняшний день. Хотя, когда ставки вернутся на “докоронавирусный” уровень, многие вновь будут выбирать морские перевозки», — говорит Владислав Мартин, руководитель отдела железнодорожных перевозок регионов ЕС и Китай международной логистической группы компаний AsstrA.

Участники рынка указывают, что российские власти очень вовремя в августе прошлого года приняли решение о субсидировании транзитных контейнерных грузов по территории России: теперь перевозчики могут получать компенсацию в размере от 25 до 77 тыс. рублей за транзитную перевозку грузового контейнера. «Будем надеяться, что благоприятные условия, введенные российским правительством, в частности постановление о субсидировании транзитных железнодорожных перевозок контейнеров по территории РФ, подписанное премьер-министром РФ Михаилом Мишустиным в августе 2020 года, помогут привлечь часть общего грузопотока на Транссиб и Байкало-Амурскую магистраль, — продолжает Владислав Мартин. — Сейчас по некоторым направлениям тарифы по морю и железной дороге уже сравнялись, что дает преимущество последним. К примеру, на поставках из Китая в Италию ситуация недавно доходила до того, что разница во фрахте была не больше 300 долларов, а кое-где железнодорожные перевозки стали дешевле морских».

Впрочем, представители логистических компаний признают, что в налаживании железнодорожного транзита по российский территории еще нужно решить много сложных проблем, прежде всего связанных с недостаточной развитостью инфраструктуры. «Пусть заявленное транзитное время доставки по железной дороге быстрее морского и составляет 14 дней, но для большинства направлений, увы, это не так, — констатирует Владислав Мартин. — Загруженность погранпереходов может затянуть до месяца перевозку от станции до станции. Такие узкие места (к примеру, на линии Китай — ЕС — Китай, погранпереходы Эрлианхот и Алашанькоу у китайской границы, а также Брест — Малашевичи у границы Республики Беларусь с Евросоюзом) оказывают серьезное негативное влияние на сроки поставок из-за недостаточно высокой пропускной способности».

«Стоит признать, что на данный момент мощности российских железнодорожных путей, станций и распределяющих складов вообще никак не соответствуют тому теоретическому потоку, который мог бы на них обрушиться, — разводит руками Юлия Шленская. — Наши коллеги в связи с ситуацией в Суэцком канале начали оценивать возможности переналадки логистики и перенаправления ее через дальневосточные порты РФ, а дальше — по железной дороге. Проанализировав потенциал, они обнаружили, что это вызовет полный стопор деятельности, потому что, как только заштормит, а Владивосток и Находка — порты, в которых довольно часто бывают шторма, все встанет. Там и сейчас образуются очереди на неделю при неудачной погоде. А что будет, если объем контейнеров удвоится, страшно представить. Сейчас реально обслуживается тот поток, который портовые мощности в состоянии переварить, и значительное увеличение приведет к парализации работы».

США и Китай, последние новости:

США и Китай: на пороге открытой войны?

«В отношениях с США для Китая наступила ситуация полной определенности»