Юань легко может вытеснить доллары и евро в обслуживании российской внешней торговли: у Китая для этого более чем достаточно денежной массы. Есть перспективы и у рубля. Возможно, поможет запуск отечественной цифровой валюты. А вот альтернативные дружественные валюты, золото и крипту всерьез рассматривать не стоит.

Скажи доллару «пока»

Дедолларизация была объявлена в нашей стране еще в 2014 году, после того как Крым вошел в состав России. Правда, процесс шел слишком медленно, а доллар заменялся на евро. Так, в 2013 году на доллар приходилось 79,6% экспортных расчетов, а на евро — 9,1%. В 2020 году расчеты в долларах по российскому экспорту составляли уже 48,3%, в евро — 36,1%.

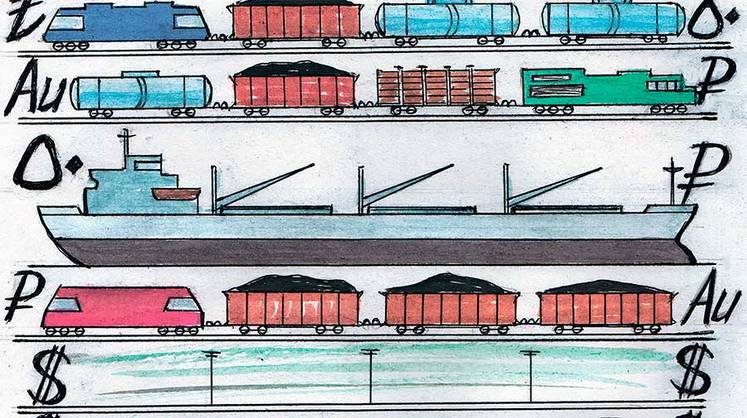

После февраля 2022 года Россия была вынуждена резко сократить долю и доллара, и евро во внешней торговле. По данным Центробанка (см. графики 1 и 2), доля доллара в расчетах за экспорт упала с января по сентябрь 2022 года почти в полтора раза, с 52 до 34% общего экспортного оборота, евро — с 35 до 18,7%. Другая половина расчетов по экспорту теперь проводится в рублях и юанях: в немалой степени это заслуга формулы «газ за рубли» и активного развития торговли с Китаем. Благодаря сотрудничеству с КНР Россия уже в июле 2022 года поднялась на третье место по использованию юаня — на нее пришлось почти 4% всех торговых расчетов в юанях за пределами материкового Китая. Данных по валютам, которые обслуживают наш импорт в новой реальности, пока нет.

Доминирование доллара в российской внешней торговле даже после 2014 года было обусловлено удобством и нежеланием компаний и банков что-либо менять. По данным ФРС, в период с 1999 по 2019 год на доллар приходилось 96% торговых счетов (счетов-фактур) в Северной и Южной Америке, 74% — в Азиатско-Тихоокеанском регионе и 79% — в остальном мире. В целом, по данным SWIFT на 2022 год, доллар обслуживает 41,1% глобальной мировой торговли.

Обеспечению такого лидерства во многом послужил рост за последние два десятилетия общей стоимости долларов, находящихся за пределами США — у инвесторов и предпринимателей из всех стран мира. По приблизительным оценкам ФРС, в конце первого квартала 2021 года иностранцы держали 950 млрд долларов в виде наличных денег — 45% от общего объема. Денежная масса М2 оценивается в 21,3 трлн долларов, и около половины этих денег — примерно 10 трлн в стоимостном выражении — находится за пределами США. Для сравнения: объемы международной торговли в 2021 году составляли 28,5 трлн долларов. Кроме того, доллар — главная резервная валюта: в 2021 году на нее приходилось 60% глобальных резервов.

По словам завкафедрой экономики Северо-Западного института управления РАНХиГС Олега Мисько, доллар как мировая валюта упрощает валютные операции. «У вас (при торговле. — “Эксперт”) есть одна валюта, счета, номинированные в ней. Все транзакционные издержки минимизированы. Не случайно некоторые страны при международных расчетах отказались от своих национальных валют в пользу доллара», — отметил экономист.

Вторая по популярности валюта в международной торговле — евро, на который приходится 35,4% глобального товарооборота и около 20% всех валютных резервов центробанков мира. Денежная масса еврозоны составляет 11,5 трлн евро.

Доллар и евро ранее легко обслуживали весь российский товарооборот благодаря своей огромной денежной массе. Для сравнения: объем товарооборота РФ в «спокойном» 2021 году составлял в долларовом эквиваленте 789 млрд, из них на экспорт приходилось 494 млрд, а на импорт — 303 млрд.

Пришелец из Азии

Сегодня значительную часть мировой торговли вполне способен взять на себя китайский юань, денежная масса которого составляет 266 трлн. Если перевести эту сумму в доллары, получится 39 трлн — больше, чем денежная масса доллара и евро вместе взятых.

Именно поэтому у юаня наиболее высокие шансы вытеснить доллар во внешних платежах РФ. Китай сегодня — вторая экономика мира, юань стабилен и достаточно ликвиден. Почти вся Юго-Восточная Азия в международной торговле перешла на расчеты в юанях; «китаец» востребован в странах Центральной Азии, входящих в ЕАЭС. Некоторые страны Ближнего Востока, например Саудовская Аравия и Иран, уже заявили о своем желании использовать юань при экспорте нефти в Китай. По словам доцента кафедры государственных и муниципальных финансов РЭУ им. Г. В. Плеханова Елены Воронковой, сама КНР проводит в национальной валюте примерно половину трансграничных расчетов.

Пока результаты юаня скромные: его доля в мировой торговле, по данным SWIFT, достигла в ноябре 2022 года всего 2,37%. Многие эксперты считают, что усилить роль восточной валюты может разработка цифрового юаня — об этом сейчас много пишут в западных СМИ. Однако Олег Мисько убежден, что цифровой юань сумеет покрыть только ту часть расчетов, которые и так проводились в юанях. «Например, Россия может перевести на цифровой юань те торговые операции, где она диктует свои условия. А остальные, где страна выступает, к примеру, как обычный трейдер, перевести в эту валюту не получится: это увеличит транзакционные издержки для сделок», — сказал экономист.

Есть у юаня и недостатки. Так, курс этой валюты воспринимается инвесторами как управляемо плавающий. На него активно влияет китайский регулятор: родный банк Китая ежедневно устанавливает базовый курс юаня, а затем в течение дня валюта может меняться в цене на 2% в любом направлении. Курс рассчитывают по специальной формуле, учитывая движение юаня по отношению к корзине валют.

Кроме того, Китай — закрытая экономика, и это тоже мешает юаню получить признание во всем мире. Для инвесторов и экономических властей других государств важна прозрачность и предсказуемость финансовых правил. В Китае этого пока нет.

С учетом всего сказанного перевод Россией максимального объема международных платежей — не только с Китаем, но и с другими странами — на юань пока выглядит маловероятным. Не все партнеры будут готовы отказаться от ликвидного и предсказуемого доллара в пользу китайских денег.

Арабский разворот

Обсуждаются и другие валюты, которые могли бы взять на себя обслуживание внешнеторгового оборота России. Например, дирхам ОАЭ. Генеральный директор аналитического центра «Бизнесдром» Павел Самиев отмечает, что дирхам интересен своей жесткой привязкой к доллару. Курс дирхама не меняется последние 25 лет: за один доллар всегда дают 3,67 дирхама. Такая стабильность делает эту валюту достаточно привлекательной для международной торговли. Главный аналитик Совкомбанка Михаил Васильев уверен, что дирхам будет набирать популярность в России, поскольку и РФ, и ОАЭ входят в ОПЕК+.

Однако у дирхама имеются и серьезные минусы. Эта валюта не очень ликвидна, ее мало. Кроме того, для нашей страны здесь есть политические риски: вряд ли власти ОАЭ пойдут против США, если последние попросят заморозить российские активы. Нельзя не отметить и то, что экономика ОАЭ, их финансовый рынок невелики; разместить на нем миллион долларов, полученных от продажи нефти, будет сложно. Денежная масса ОАЭ — 1,6 трлн дирхамов, или 430 млрд долларов.

Теоретически Россия может использовать для внешней торговли и турецкую лиру. По словам Елены Воронковой, Турция, как и Россия, стремится к дедолларизации экономики. Расчеты в национальной валюте за турецкий экспорт за 11 месяцев 2022 года выросли на 94% по сравнению с аналогичным периодом 2021-го. Однако лира чрезмерно волатильна: в прошлом году она обвалилась на 30% по отношению к доллару. Да и емкость местного финансового рынка еще меньше: денежная масса Турции составляет 2,9 трлн лир, или 154 млрд долларов.

Таким образом, всерьез рассуждать о переходе заметной части нашей внешней торговли на альтернативные дружественные валюты не стоит.

Разрушая каноны

Порой звучат и более экзотические предложения. Например, использовать в качестве средства для расчетов золото. Иными словами, попробовать в том или ином виде вернуть золотой стандарт, только вместо обеспеченного золотом доллара был бы рубль.

Стратег Credit Suisse Золтан Пожар недавно заявил, что Россия могла бы торговать нефтью за золото, установив цену на уровне одного грамма драгоценного металла за два барреля нефти. Сегодня грамм золота стоит 57 долларов — это равно, как считают на Западе, одному баррелю нефти Urals. Теоретически, продолжает аналитик Credit Suisse, произвольно приравняв баррель нефти к половине грамма золота, Россия могла бы взвинтить стоимость золота с 1800 до 3600 долларов, увеличив тем самым стоимость своих золотых резервов. Такое развитие событий маловероятно, но возможно.

Правда, опрошенные «Экспертом» специалисты скептически отнеслись к идее возвращения торговли за золото. По словам независимого аналитика Андрея Бархоты, золото как платежное средство имеет ряд недостатков, среди которых можно назвать неустойчивость курсовых параметров, сложность транспортировки и верификации и проблемы с заключением срочных контрактов при высокой зависимости государственного бюджета от экспортных доходов.

Старший преподаватель департамента мировой экономики факультета мировой экономики и мировой политики НИУ ВШЭ Ксения Бондаренко напоминает, что золото с давних времен играет роль «актива-убежища», но его покупательная способность и ликвидность с тех пор сильно снизились. Мир когда-то уже жил по золотому стандарту, но, как показало время, такая модель неэффективна. «Правительствам развитых стран невыгодно переходить на золото, ведь сейчас они могут легко напечатать дополнительный объем денег для покупки товаров и услуг», — делится размышлениями эксперт. Еще одним аргументом против золота является зависимость цен на драгоценный металл от мирового кредитного цикла. Золото чувствительно к кредитным ставкам, так как само по себе оно не приносит дохода и инвесторы часто стараются заменить его иными финансовыми инструментами.

Другая экзотическая идея — криптовалюты. Минфин России в конце декабря допустил возможность проведения расчетов с торговыми партнерами за крипту. Теоретически это возможно: объем криптовалют в мире достаточно большой. Например, денежная масса одних только биткоинов, по данным coinmarketcap.com, оценивается в 401 млрд долларов — она вполне способна покрыть почти весь российский экспорт.

Однако для такой торговли надо построить инфраструктуру, ввести регулирование, детально проработать возможности выхода из криптовалюты в фиат. Но главное препятствие — высочайшая волатильность и непредсказуемость крипты.

По мнению Ксении Бондаренко, биткоин не может заменить доллар, так как эта цифровая валюта никем не регулируется официально. Использовать такое платежное средство — высокий риск. Кроме того, биткоин подвержен манипуляциям и взломам.

Заведующий лабораторией анализа институтов и финансовых рынков РАНХиГС Александр Абрамов соглашается, что переход на криптовалюты — это не вопрос сегодняшнего дня, хотя признает, что у биткоина есть и свои преимущества: при расчетах с его помощью не надо пользоваться корсчетами банков. А значит, никто не может наложить запрет на подобные торговые операции и ввести ограничения на использование денежных средств.

В будущем эти плюсы, возможно, приведут к появлению новых цифровых валют, способных обслуживать российскую внешнюю торговлю. Такие валюты будут обладать основными свойствами криптовалют, однако станут регулироваться центробанками или другими государственными институтами. Например, по мнению первого заместителя декана факультета экономики и бизнеса Финансового университета Ивана Петрова, такой цифровой валютой для внешней торговли могли бы стать, например, «БРИКСкоины», выпущенные в рамках БРИКС.

Экономист «Эксперт РА» Антон Табах отмечает, что торговать можно в любой валюте, однако «любые альтернативные валюты — это отдаление от современных стандартов международной торговли и рост транзакционных издержек». В частности, придется вводить новые инструменты хеджирования, вести дополнительные пересчеты. Табах также уверен, что следует избегать использования платежной инфраструктуры США и Европы. Во внешней торговле России выгоднее всего пока не отказываться от доллара и евро, но постепенно перевести часть оборота на альтернативные валюты.

У рубля новые перспективы

В качестве средства расчетов также можно использовать рубль. Россия уже сейчас ведет международную торговлю за национальную валюту. 32,4% экспорта за рубли — замещение примерно 160 млрд долларов, исходя из данных 2021 года. Конечно, это следствие директивного перевода «Газпромом» оплаты поставок газа в Европу на рубли.

Относительно дирхама или лиры у рубля достаточно большая денежная масса — 76,9 трлн, или около 1,1 трлн долларов по текущему курсу.

Конечно, убедить другие страны использовать российскую валюту будет непросто. Кроме политических доводов и удобства использования доллара проблемой при переводе внешней торговли на российскую валюту может стать ее слабость и высокая волатильность. Вероятнее всего, полноценная торговля за рубли в ближайшее время будет возможна только со странами Центральной Азии и Африки, например с Египтом. РФ ранее выдавала этим государствам долларовые кредиты на покупку наших товаров, теперь подобные займы будут предоставляться в российской валюте.

Андрей Бархота считает вполне возможным в среднесрочной перспективе частичный переход на рубли. «Расчеты по внешнеторговым операциям будут осуществляться в пропорции 60:40, где 60 процентов — расчеты в рублях с дружественными странами, а 40 процентов — гибридные поставки экспортного сырья со смешанной схемой расчетов. Последние предполагают платежи в валюте импортера и комплексную систему расчетов в разных валютах после комбинирования сырья и его экспорта», — рассуждает эксперт.

Олег Мисько напоминает, что сегодня даже союзники России не хотят переходить в международной торговле на рубли, продолжая использовать доллар. «Если маленькие страны, например Беларусь или Казахстан, начнут торговать в рублях, то поставят шлагбаум для всего мира. Они продадут экспортные товары за рубли, но потом будут вынуждены закупать необходимое исключительно в России», — объясняет экономист. На сегодняшний день переходить без ущерба на рубли в торговых отношениях с Россией могут только страны с большой денежной массой, такие как Китай.

Отдельно отметим, что улучшить ситуацию с использованием рубля во внешнеторговых операциях может запуск его цифровой версии, над которой сейчас усиленно работает Банк России. Это лишь гипотеза: в документах ЦБ, посвященных цифровому рублю, практически ничего не говорится про внешнюю торговлю. Однако такая гипотеза представляется заслуживающей внимания. Дело в том, что концепция цифрового рубля очень близка к концепции цифрового юаня, e-CNY. А цифровой юань западные СМИ считают серьезной угрозой доллару на международных рынках. Год назад американский Гуверовский институт выпустил исследование «Цифровые валюты: США, Китай и мир на перепутье», где прямо говорится: цифровая валюта центрального банка КНР «пересекает границы. Эксперимент Банка международных расчетов, мост m-CBDC, позволяет осуществлять трансграничные платежи центральными валютами центральных банков между Таиландом, Гонконгом, Объединенными Арабскими Эмиратами и Китаем. Китайский телекоммуникационный гигант Huawei предустановил кошелек e-CNY в своей линейке смартфонов Mate 40, помогая расширить доступ e-CNY на новые рынки… У Китая есть значительные возможности на мировой арене, чтобы… подорвать традиционное доминирование доллара США как источника геоэкономического и стратегического влияния через некоторое время». Авторы исследования считают, что страны, стремящиеся обойти американские санкции, изучат возможности использования цифрового юаня в качестве альтернативного канала для трансграничных транзакций. А в сентябре 2022 года журнал The Economist констатировал: цифровой юань, платежи с помощью которого сейчас проходят без комиссий, может облегчить и удешевить трансграничные расчеты для иностранцев, а Америке будет сложнее блокировать эти транзакции в геополитических целях. Это увеличит привлекательность юаня, даже если контроль за движением капитала в Китае сохранится, уверены в The Economist. Известны и цифры: так, перевести 500 долларов из разных стран в Китай сегодня стоит от 8 до 70 долларов (от 1,5 до 14% от суммы перевода). Возможность сделать бесплатный перевод через цифровой юань позволит получить существенную экономию.

Все это может быть верно и для цифрового рубля.