Отечественный фондовый рынок продолжает меняться под давлением внешних факторов. На смену ушедшим иностранным институционалам продолжают активно приходить отечественные частные инвесторы. Как подсчитала Мосбиржа, только за прошлый год число физлиц, имеющих брокерские счета, увеличилось на 6,7 млн и достигло 29,7 млн человек. Именно «физики» теперь определяют, куда пойдет рынок акций: доля частных инвесторов в объеме торгов акциями в 2023 году в среднем составила 79%, в объеме торгов облигациями — 32%. За прошлый год частники принесли на биржу более 1,1 трлн рублей.

Тенденция продолжилась и в этом году: по итогам июля число физических лиц, имеющих брокерские счета на Мосбирже, достигло 32,8 млн человек. Суммарный объем вложений частных инвесторов на фондовом рынке Московской биржи в июле стал максимальным в 2024 году и составил 132,7 млрд рублей. Правда, акций граждане купили всего на 16,3 млрд рублей, а предпочтение отдали облигациям (63,7 млрд) и биржевым фондам, преимущественно денежного рынка (52,6 млрд). Доля физлиц в объеме торгов акциями несколько снизилась и составила 67%, в объеме торгов облигациями подросла до 34%.

Вообще, облигации явно нравятся частникам гораздо больше акций: именно первые доминируют в нетто-покупках начиная с третьего квартала прошлого года.

Богатые вернулись домой

При детальном рассмотрении можно заметить, что частные инвесторы очень неоднородны. И хотя преимущественно на рынок приходят новички с небольшими портфелями, наблюдается также рост числа состоятельных и очень состоятельных инвесторов (см. графики 1 и 2). А благодаря «весу» своих портфелей именно они становятся главной движущей силой рынка.

«По статистике самой Московской биржи, 60 процентов инвесторов имеют непополненные брокерские счета, еще 20 процентов имеют счета в среднем 10 тысяч рублей и меньше. То есть 80 процентов всех брокерских счетов либо неактивны, либо имеют крайне низкую активность, поэтому квалифицированные инвесторы действительно являются основой нашего фондового рынка. Сейчас на два процента этих инвесторов приходится порядка 80 процентов всех активов, которые есть на российском рынке, и это основные наши игроки», — рассказывает руководитель управления развития клиентского сервиса ФГ «Финам» Дмитрий Леснов.

Два процента — это, если исходить из цифр Мосбиржи, около 650 тыс. человек. Именно их операции определяют, будет рынок и конкретные бумаги расти или падать, — и их влияние вырастет еще больше, когда наш рынок окончательно покинут все нерезиденты, которые в данный момент спешат сделать это в отведенный минфином США период (свернуть все операции с НКЦ Мосбиржи им необходимо до конца октября).

«Основные игроки на нашем рынке — это по-прежнему институциональные инвесторы, формирующие инвестпредложения для своих клиентов (то есть брокеры и управляющие компании. — “Монокль”). И клиенты-“квалы” влияют на ландшафт рынка как с точки зрения реализации идей, так и с точки зрения нового нетто-притока денежных средств на биржу», — отмечает управляющий директор инвесткомпании «Риком-траст» Дмитрий Целищев.

В объеме активов на брокерском обслуживании счета размером до 100 тыс. рублей практически незаметны. Наибольшую долю ― 27% ― занимают счета размером от 10 млн до 100 млн рублей. На втором месте портфели от 1 млрд рублей и более, их доля в активах — 23% (по итогам 2022 года таких счетов было всего 10%).

Откуда этот рост крупных портфелей? Иностранные юрисдикции становятся все более опасными для денег отечественных инвесторов. Здесь и проблемы с транзакциями, и слишком сильное внимание (часто предвзятое) иностранных контролирующих структур, и в конечном счете серьезные риски, что деньги будут просто отобраны под тем или иным благовидным предлогом. Ну или заморожены на неопределенное время, что не намного лучше.

Все это привело к тому, что как минимум заметная часть капиталов ушла из иностранных инвестиций и «вернулась домой». Косвенно об этом может свидетельствовать рост активов закрытых ПИФов и крупных брокерских портфелей (подробнее см. «Капитал потянуло домой», «Монокль» № 13 за 2024 год).

Здесь, правда, стоит отметить, что по большей части те, кто хотел вернуться и пустить деньги на биржу, уже вернулись. Да и в целом приток новых инвесторов на рынок замедляется. Согласно свежему «Обзору ключевых показателей брокеров», подготовленному Банком России, рост числа клиентов брокеров по итогам второго квартала текущего года замедлился. В самом ЦБ это связывают с ростом ставок по депозитам.

Оно и понятно: сейчас банки предлагают достаточно интересную доходность по депозитам — до 19% (в отдельных случаях и немного больше), что делает банковские продукты гораздо привлекательнее торговли на бирже.

Так что инвесторы сейчас «сидят на заборе» и ждут, как изменится конъюнктура рынка и что будет в ближайшее время со сверхжесткой ДКП, не слишком стимулирующей идти на биржу. Особенно это касается инвесторов с высоким net worth (стоимость активов человека минус его задолженность). Обычно они не склонны к авантюрам, а если и склонны, то стараются нивелировать риск диверсификацией.

Кто ты, крупный инвестор?

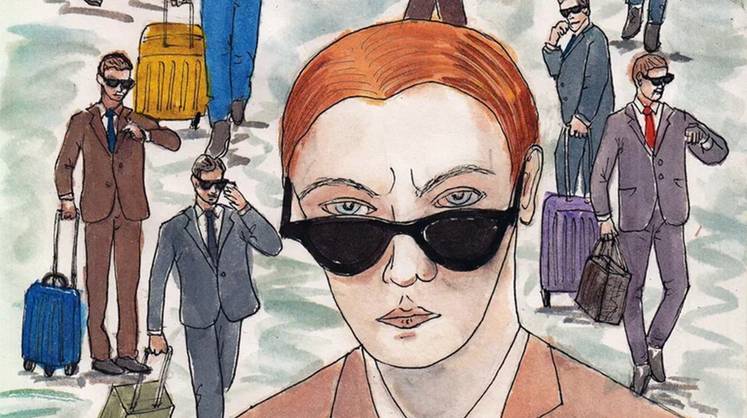

Портрет условно «богатого» клиента брокерской компании выглядит так: это мужчина от 35 лет с портфелем от 100 млн рублей, который редко управляет им самостоятельно, предпочитая передать активы в доверительное управление или воспользоваться услугами персонального брокера. «На данном этапе инвестор предпочитает большей частью портфеля формировать себе пассивный доход, при этом обгоняя основные бенчмарки. Но заходит и в менее однозначные и интересные истории вроде pre-IPO, IPO и ЦФА. При этом мы отмечаем и поддерживаем также варианты альтернативных инвестиций для таких инвесторов в предметы искусства, коммерческую недвижимость и краудфандинг малого бизнеса», — описывает нашего квалинвестора с крупным объемом активов Дмитрий Целищев.

Как видим, главные характеристики крупного инвестора — значительная диверсификация вложений и то, что управляет ими он чаще всего не сам.

Напомним, наличие статуса квалифицированного инвестора позволяет инвестировать в очень широкий перечень активов, которые «неквалам» недоступны вообще либо доступны после соответствующего тестирования. К тому же за счет большого объема средств такой клиент брокера или УК может инвестировать в то, на что у мелкого инвестора просто нет денег. Поэтому, объясняют брокеры, в крупных портфелях очень широкий спектр инструментов, который позволяет их владельцам как снижать риски, так и иметь дополнительные возможности.

Примерно на 2% частных инвесторов, или 650 тыс. человек, приходится 80% активов. Именно их операции определяют, будет рынок расти или падать

Но в последние 12 месяцев даже такие инвесторы явно нацелились на что-то более надежное.

«Поведение таких инвесторов в последний год совпадает в целом с поведением инвесторов на фондовом рынке. Сейчас оно характеризуется перекладыванием активов в инструменты с фиксированной и достаточно высокой доходностью, которой не наблюдалось долгое время. Поэтому активность в облигациях сейчас гораздо выше, чем в предыдущие периоды. Разумеется, это сказывается на оборотах рынка акций, которые сейчас постепенно снижаются», — говорит Дмитрий Леснов.

С управлением тоже все ожидаемо: многие состоятельные клиенты используют консультационные услуги, услуги доверительного управления ради экспертизы. Довольно сложно быть одновременно специалистом по десятку инструментов, а то и более. Здесь стоит отметить интересную вещь: в отчете ЦБ за второй квартал текущего года отмечено, что портфели клиентов из профессионального (премиального) сегмента менее ликвидны. Это кажется странным, однако, как объясняет Дмитрий Леснов, такая ситуация — следствие возможности для крупных инвесторов безопасно брать в портфель более рисковые инструменты. «При наличии статуса квалинвестора клиент может купить какую-то неликвидную структурную облигацию, ждать ее погашения и получить премию к рынку, дополнительную доходность», — говорит эксперт.

В помощь Минфину

Недавно президент России Владимир Путин поручил поднять капитализацию российского рынка акций до 65% ВВП (сейчас, после падения, она составляет менее 30%), в связи с чем Минфин готовит крайне амбициозную программу выведения большого числа компаний с госсобственностью, а также национализированных компаний на биржу в рамках IPO.

Ранее мы уже писали (см. «Не те герои», «Монокль» № 35 за 2024 год), что при теоретической осуществимости к этому проекту у участников и экспертов рынка возникают серьезные вопросы, главный из которых — а кто брать то будет?» Как известно, государственные IPO имеют у мелких частных инвесторов довольно дурную славу. Ситуация у крупных инвесторов иная: пара провальных или не слишком удачных IPO на доходности широко диверсифицированного портфеля не скажется и такой риск они на себя взять вполне могут. Кстати, в портфелях физлиц, несмотря на то что в последнее время покупают они в основном облигации, самый большой процент все еще занимают акции, то есть в принципе покупать их инвесторы готовы. Но будут ли? Если и будут, то вряд ли сейчас.

«Традиционно инвесторы все-таки вкладывают в акции, они, по историческим данным ,приносят доходность больше, чем облигации — корпоративные, государственные, — подтверждает Дмитрий Леснов. ― Но последние несколько кварталов эта парадигма достаточно сильно поменялась на фоне высокой ключевой ставки. Интерес крупных инвесторов привлекают надежные корпоративные облигации плюс государственные облигации, в первую очередь ОФЗ. И поэтому сейчас доля крупных инвесторов, которые инвестируют в инструменты с фиксированным доходом, гораздо выше, чем на предыдущих исторических периодах. Но, опять-таки, все это обусловлено тем, что доходность, которую сейчас дают инструменты с фиксированной доходностью, в значительной степени превышает среднюю на прошлых исторических периодах». Выходит довольно иронично: у Минфина есть задача, но ее исполнению мешает политика ЦБ.