«Продолжать работать» предложил глава Пенсионного фонда России (ПФР) Антон Дроздов тем россиянам, кто, достигнув пенсионного возраста, столкнулся с отказом в назначении страховой пенсии. «Это же страховая система, а не благотворительность», — пояснил чиновник.

В регионах случаи отказа в страховой пенсии измеряются уже сотнями человек; так, в прошлом году уже почти четыреста жителей Саратовской области и около сотни жителей Владимирской области не смогли получить страховую пенсию. Причина — новая система начисления пенсионных прав, заработавшая два года назад. Теперь накопленные за время работы страховые взносы переводятся в баллы — сумма этих баллов определяет, какая пенсия будет назначена и будет ли она назначена вообще. Для того чтобы получить в этом году страховую пенсию, пенсионеру необходимо заработать не менее 11,4 балла при трудовом стаже не менее восьми лет. В группу риска входят работники, «белая» зарплата у которых находится в районе МРОТ (с 1 июля этого года он будет составлять 7800 рублей). «По назначению страховой пенсии отказы были всегда, потому что для ее назначения всегда были нормативы, в частности по длительности стажа», — заявили «Эксперту» в пресс-службе ПФР. По официальному заявлению ПФР, на самом деле проблема в теневой занятости. «Страховые взносы, которые платятся в Пенсионный фонд и пересчитываются в баллы, начисляются только с “белой” зарплаты. Поэтому описанная проблема — недобор баллов — может коснуться только тех трудящихся, кто получает “серую” зарплату. Причины подобных ситуаций нужно искать не в балльной системе, а в теневой занятости», — говорится в официальном заявлении ПФР.

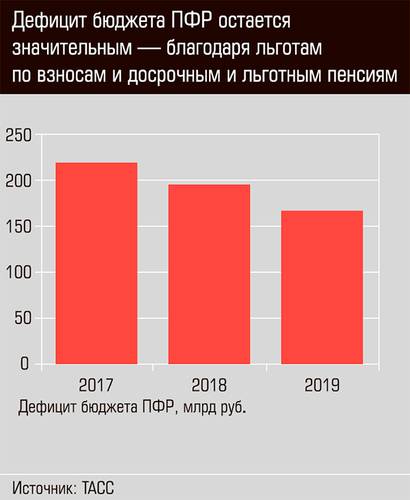

А так как теневой сектор, по подсчетам Минтруда, охватывает около 20 млн человек и требования к количеству баллов для назначения страховой пенсии будут только возрастать, видимо, через несколько лет мы получим уже не сотни, а тысячи людей без страховых пенсий. Это будет еще одним следствием дисбалансов в российской пенсионной системе, к которым относится не только значительный объем теневой занятости, но и серьезный объем досрочных и льготных пенсий плюс пониженные пенсионные взносы в ряде отраслей.

Смена системы

До 2015 года, чтобы получить трудовую, или страховую, пенсию, достаточно было минимального стажа в пять лет. Новая система учета пенсионных прав стартовала в начале 2015 года. Было принято решение ежегодно повышать на один год планку минимального стажа, постепенно доведя его с пяти до 15 лет. Одновременно было введено требование к минимальному количеству баллов, необходимому для назначения страховой пенсии. Оно также ежегодно увеличивается на 2,4 балла и к 2025 году достигнет 30 баллов.

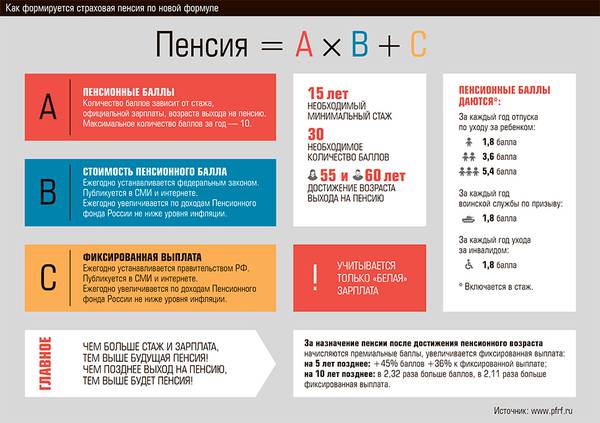

Откуда вообще взялся балл, или «индивидуальный пенсионный коэффициент»? Ранее за каждого работающего работодатель отчислял в ПФР страховой взнос в объеме 22% заработной платы сотрудника. Распределялись эти деньги так: 16% формировали права на будущую страховую пенсию, а оставшиеся 6% шли в накопительную часть пенсии конкретного работника. При этом у тех, кто родился до 1967 года, все 22% шли в страховую часть. В общем виде итоговая пенсия рассчитывалась как сумма страховой и накопительной частей, деленных на так называемый период дожития (актуарный термин) в 228 месяцев. При этом важно понимать, что наша пенсионная система является солидарной, то все взносы в нее для будущих пенсионеров несколько виртуальны — в том смысле, что сами деньги, собираемые с работодателей, идут на выплаты текущим пенсионерам, на индивидуальных же счетах пенсионеров будущих отображается только сумма заработанных пенсионных прав.

Теперь, в обновленной системе, взносы переводятся в баллы, также называемые пенсионными коэффициентами. Размер страховой пенсии рассчитывается как произведение количества заработанных баллов-коэффициентов за период трудовой деятельности на стоимость пенсионного коэффициента (см. схему). Величина же коэффициента определяется доходами пенсионной системы от страховых взносов и количеством пенсионных баллов всех пенсионеров.

В систему заложен и постепенный рост требований к количеству баллов и трудовому стажу, которые к 2025 году достигнут 30 баллов и 15 лет стажа соответственно.

Если условия получения страховой пенсии не соблюдены, то можно рассчитывать лишь на социальную пенсию по старости, но она, прямо скажем, небольшая — около 8,8 тыс. рублей — в сравнении с ожидаемой средней страховой пенсией в 13,5 тыс. рублей. При этом получают социальную пенсию по старости только неработающие граждане и на пять лет позднее традиционного пенсионного возраста.

Расположенный на сайте Пенсионного фонда калькулятор пенсии дает общее представление о том, сколько нужно работать, чтобы получать страховую пенсию. При отчислениях с минимальной зарплаты (МРОТ) заработать 30 баллов можно примерно за 30 лет. Таким образом, люди, практически всю жизнь работающие за минимальную «белую» зарплату, находятся в зоне риска — они могут лишиться права на страховую пенсию из-за недостатка баллов. При незначительном недоборе пенсионер может доработать недостающие баллы, чтобы получить пенсию позднее, но сама система становится жестче, чем раньше, — собственно, при разработке формулы ее авторы и не скрывали, что страховая пенсионная система должна больше продвигать принцип «кто не работает, тот не ест».

В поисках баланса

По замыслу, новая система начисления страховых пенсий должна балансировать бюджет ПФР и стимулировать людей иметь большой стаж и высокую «белую» зарплату. По словам заместителя директора института социального анализа и прогнозирования РАНХиГС Юрия Горлина, одного из основных авторов новой пенсионной формулы, требуемый ранее стаж в пять лет был крайне мал и не имел аналогов в мире. Текущее постепенное повышение до 15 лет — это некий компромисс между пятью годами стажа и стажем, необходимым для получения страховой пенсии в других странах (25 лет и более). То же касается и числа баллов. «Даже 30 баллов недостаточно с позиций актуарной сбалансированности солидарной пенсионной системы, — сказал “Эксперту” Юрий Горлин. — В пенсии есть фиксированный компонент (примерно треть), и чтобы просто заработать на фиксированную часть, реально коэффициентов должно быть как минимум в два раза больше. И это тоже некий баланс между социальной приемлемостью и экономической необходимостью. В целом повышение требований к стажу и количеству баллов, необходимых для получения права на страховую пенсию по старости, было направлено на стимулирование работников иметь более продолжительный трудовой стаж и легальную занятость, что в конечном итоге должно содействовать большей сбалансированности пенсионной системы и обеспечивать более высокий уровень пенсий».

Старший научный сотрудник МИФИ Татьяна Омельчук вопрос о накоплении пенсионных коэффициентах прокомментировала так: «Все равно минимальная сумма в 30 баллов не покрывает расходы по страховой пенсии. Задача была не наказать, а стимулировать граждан уплачивать взносы». По ее словам, пока не было ни одного примера, когда человек работал, но не смог получить эти пенсионные коэффициенты. Если человек уплачивал взносы даже с минимальной зарплаты, то у него будет страховая пенсия, говорит эксперт. Это подчеркивают и в ПФР: «Тридцать баллов нужно набрать не за оставшееся до 2025 года время, а за всю свою трудовую деятельность, — говорится в заявлении фонда. — Напомним, когда в 2015 году была введена новая балльная система, все сформированные до 2015 года права были без уменьшения пересчитаны в баллы и тоже будут учитываться при расчете пенсии. Таким образом, подавляющее большинство граждан, которым предстоит выйти на пенсию в ближайшее время, уже сейчас имеют необходимое количество баллов. Для справки: средний стаж в России при выходе на пенсию — 35 лет. Даже при минимальной зарплате за этот срок можно заработать количество баллов, превышающее минимально необходимое». Сейчас доля лиц, не имеющих 15-летнего стажа, из тех, за кого работодатели уплачивают взносы, по данным Пенсионного фонда, не превышает 3%.

Плохо быть бедным

Тем не менее просто в силу логики число «отказников» в страховой системе будет расти. «Эксперт» уже предупреждал, что новая пенсионная формула ударит по тем, кто получает очень низкую зарплату (см. «Формула не поможет», № 39 за 2013 год). В первую очередь это касается бедных регионов, где существуют зарплаты и менее одного МРОТ (на практике это вполне реально), в этом случае можно «не пройти по баллам», имея и 30 лет стажа.

Далее, доля «теневиков» — людей, занятных в неформальном секторе, — в абсолютных значениях, по разным подсчетам, колеблется от 14,8 млн до 20 млн человек. При 76,6 млн трудоспособного населения это много. Предполагается, что новая система назначения страховых пенсий должна отсеивать лишь идейных тунеядцев и тех, кто не платит налоги вообще. Но хорошо говорить «работайте в белую» — всегда ли это зависит от самого гражданина? Проректор Академии труда и социальных отношений, бывший замминистра здравоохранения и социального развития РФ Александр Сафонов отмечает, что занятые в неформальном секторе часто просто не имеют другого выбора, кроме как участвовать в такой форме занятости. Кроме того, уход в тень — часто вынужденная реакция бизнеса, обычно малого, и так балансирующего на грани выживания, когда дополнительное обременение в виде уплаты взносов угрожает существованию компании.

Комментируя вопрос о росте числа «отказников» в ближайшие годы, Александр Сафонов не указывает конкретных цифр, но предупреждает, что рост, безусловно, будет — не только из-за ужесточения системы, но и в результате неизбежных накладок в работе нового механизма учета пенсионных прав. Принимая во внимание, как активно в 1990-е и 2000-е годы расширялся теневой сектор, не исключено, что очень многие из тех, кому на пенсию выходить только через несколько лет, могут сильно недосчитаться баллов. Юрий Горлин предлагает не ждать достижения пенсионного возраста, а заблаговременно оценить свой стаж и пенсионные баллы — и принять соответствующие меры, чтобы к моменту достижения пенсионного возраста выполнялись все условия для получения страховой пенсии.

Для отслеживания накопленных баллов у Пенсионного фонда имеется интернет-сервис — «Личный кабинет застрахованного лица»; недавно ПФР представил и соответствующее мобильное приложение. По уверению чиновников, сведения, которые будет видеть гражданин в «личном кабинете», отражают полученную от работодателей информацию. Тем не менее сведения по взносам компании могут сдавать с задержкой в полтора месяца. Насколько система будет обеспечивать прозрачность и степень контроля, покажет время, однако уже сейчас видно, что сложности будут. Хотя бы потому, что действующее законодательство не обязывает большую часть малых предприятий подключаться к электронной системе предоставления отчетности.

Опасный маневр

В 2018 году правительство может вернуться к обсуждению так называемого налогового маневра 22/22. Пока это проект налоговых изменений, предусматривающий понижение до 22% страховых взносов при одновременном увеличении НДС также до 22% — с текущих 30 и 18% соответственно.

Как заявлял министр финансов Антон Силуанов, увеличение косвенного налогообложения одноразово повысит инфляцию на два процентных пункта, но маневр 22/22 позволит выиграть экономике в целом и бюджету. Однако последствия для пенсионной системы и пенсионеров могут быть крайне серьезными. Начать с того, что единомоментный рост инфляции на два процентных пункта прямо повлияет на прожиточный минимум и стоимость потребительской корзины. Более того, так как реальным плательщиком НДС выступает население, основное бремя увеличившейся налоговой нагрузки ляжет именно на него. Есть и еще более неприятные последствия. Как отмечает Юрий Горлин, ничтожна мала вероятность, что подобный налоговый маневр в российских условиях достигнет декларируемых целей (содействие экономическому росту и вывод заработных плат из «тени»). Зато скачок инфляции потребует увеличения бюджетных расходов на дополнительную индексацию пенсий и усугубит тем самым зависимость страховой пенсионной системы от бюджетных трансфертов. Далее, снижение страховых взносов до 22% увеличит трансферт федерального бюджета в бюджет пенсионной системы на 1,48 трлн рублей в 2019 году, или почти на 70%. Наконец, снижение платежеспособного спроса будет негативно влиять на экономический рост, а рост экономики — одно из основных условий позитивной динамики пенсий, напоминает Горлин. В итоге, если маневр 22/22 будет реализован, он приведет к разрушению страховой пенсионной системы и фактически будет означать отказ от реализации принятой правительством «Стратегии пенсионной реформы», резюмирует эксперт.

На самом деле проблема в том, что мы пытаемся по-прежнему подстраивать расходы Пенсионного фонда под текущие условия и число пенсионеров, практически ничего не делая с его доходами (или заведомо ухудшая их, как в случае с маневром 22/22). Между тем именно к доходам ПФР привязана стоимость пенсионного балла и в итоге — конечная величина пенсий. Вот как объяснял основной изъян новой пенсионной формулы в интервью «Эксперту» руководитель научно-образовательного Центра международного сотрудничества в сфере труда и социального обеспечения Московского государственного юридического университета им. О. Е. Кутафина Юрий Воронин (см. «При низких зарплатах высоких пенсий не будет», «Эксперт» № 24 за 2015 год): «В классической балльной формуле <…> баллы должны умножаться на актуальное значение зарплаты. Только тогда пенсионные права, учитываемые в баллах, сохраняют свою связь с источником их формирования — с заработной платой. В нашем же случае цена балла рассчитывается фактически от той суммы доходов, которую получает Пенсионный фонд каждый год, включая трансферты из федерального бюджета. Таким образом, цена балла определяется из того, сколько денег есть у Пенсионного фонда и сколько ему посчитает нужным передать бюджет. <…> Разработчики формулы заложили, что ежегодно балл не должен отставать от индекса роста цен. В переводе на русский язык это означает, что законодатель перешел от индексации пенсионных прав по росту заработной платы на индексацию пенсионных прав по инфляции. С 2002 до 2015 года формирующиеся пенсионные права, как и сами установленные пенсии, индексировались в течение года по инфляции, а потом, с 1 апреля следующего года, доиндексировались на разницу между ростом цен и ростом доходов Пенсионного фонда. То есть рост зарплаты и, соответственно, рост доходов Пенсионного фонда, как правило, существенно выше, чем рост цен, если мы, конечно, не живем в период гиперинфляции, как это было в начале 1990-х. Теперь же, после перехода с 2015 года на новую пенсионную формулу, у нас осталась только индексация по ценам, которая не имеет никакого отношения к формированию пенсионных прав». Иными словами, даже при упорной работе и «белой» зарплате гражданин будет получать меньшую пенсию, чем он получал бы при старой формуле. И кажется, что так и должно быть: дефицит ПФР никуда не девается (см. график), население стареет, пенсионный возраст не растет — откуда взять деньги? Но проблема наполняемости ПФР не может решаться сиюминутно замораживанием пенсионных накоплений. Должна быть продуманная стратегия по обелению серого сектора, по реформированию огромного перечня досрочных и льготных пенсий, наконец, по повышению зарплат.