Начнем с хороших новостей. В августе 2017 года вступили в силу поправки в ст. 51.1 Налогового кодекса (НК) РФ об исчислении налоговой базы и сумм налогов. Одна из поправок касается правил, по которым Федеральная налоговая служба (ФНС) доказывает, что компания уклоняется от уплаты налогов или уменьшает налоговую базу.

В недавнем прошлом инспекции часто производили доначисления компаниям за то, что налоги не платили их контрагенты. Теперь это в прошлом — благодаря поправкам бизнес больше не несет ответственности за неуплату налогов партнерами.

Еще один позитивный момент: подписание документов неустановленным лицом и отсутствие экономической целесообразности (не путать с деловой целью) перестают служить единственными основаниями для привлечения к ответственности. Эта норма действует в отношении проверок, стартовавших в августе 2017 года и позднее, но суды не ограничиваются этим сроком и трактуют норму в пользу налогоплательщика.

Самовывоз в зоне риска

Этим поправки к ст. 51.1 не ограничиваются — изменился подход к определению реальности операций. А это ключевое обстоятельство для привлечения к ответственности.

До августа 2017 года операция признавалась налоговиками реальной, если товар действительно поставлен или работы выполнены. Доказывать что-то дополнительно предпринимателям не было необходимости — такова была позиция судов. Так, на эту тему четко высказался Верховный суд РФ в деле компании «Центррегионуголь» («КСК групп» представляла интересы фирмы в этой тяжбе).

Если компания получила товар и отразила это в учете, налоговая не вправе «снять» расходы на приобретение товара. Она должна оценить расходы расчетным методом или вообще не доначислять налог на прибыль. Даже если прямой контрагент недобросовестный, налоговая инспекция все равно должна применять расчетный метод по налогу на прибыль. На это, в частности, указал в своем решении Арбитражный суд Западно-Сибирского округа в августе 2017 года (дело № А75-6337/2016).

Но для проверок, которые начались в августе 2017-го и позже, применяются новые правила. Теперь под реальностью понимается не факт поступления товара или выполнения работ, а взаимодействие с конкретным контрагентом или лицом, которому передана обязанность по выполнению договора. Такое разъяснение ИФНС дала в письме от 16.08.2017 № СА-4-7/16152@. В этом же письме указывается, что при отсутствии реальности взаимоотношений с контрагентом налоговая не применяет расчетного метода и в полном объеме отказывается учитывать соответствующие расходы компании при расчете налога на прибыль и вычетах по НДС.

Наша практика показывает, что у компаний часто отсутствуют транспортные документы на доставку товара — например, при поставках силами поставщика. В таких случаях инспекция будет делать вывод, что факт участия поставщика в поставке товара не доказан. Соответственно, компаниям будут отказывать в расходах по прибыли и вычетах по НДС.

Контрагентов — под микроскоп

Важно понимать, что в 2018 году налоговой инспекции будет достаточно доказать, что контрагент не мог выполнить поставку или работы. Как именно будет проходить процесс доказывания, разъяснено в письме ИФНС от 23.03.2017 № ЕД-5-9/547@. Вот что будут делать инспекции:

— оценивать обоснованность выбора контрагента;

— изучать, отличался ли выбор контрагента от обычных условий делового оборота;

— проверять условия сделки и их коммерческую привлекательность, деловую репутацию, платежеспособность контрагента, риск неисполнения обязательств;

— оценивать наличие необходимых ресурсов (производственных мощностей, технологического оборудования, квалифицированного персонала) и соответствующего опыта;

— учитывать, заключались ли сделки преимущественно с контрагентами, не исполняющими своих налоговых обязательств.

Как правило, средний бизнес не уделяет должного внимания наличию транспортных накладных, путевых листов на доставку товара или мощностей у подрядчика. Чтобы избежать проблем в случае проверки, необходимо не откладывая провести тщательный аудит за последние три года и собрать документы, подтверждающие реальность взаимоотношений с контрагентами. Важно также перестроить документооборот под новые правила.

Наша рекомендация: готовьтесь к проверкам заранее. Начинайте с проверки и оформления документов по доставке товара или журналов работ и списков рабочих. После получения акта налоговой проверки отстаивать интересы компании сложнее и дороже.

Реинвестиции поощряются

Еще одно важное изменение в Налоговый кодекс — сохранение и расширение льготы по налогу на прибыль на сумму вкладов в имущество организации. Сегодня не облагаются налогом на прибыль вклады участников в виде денежных средств и имущества, направленные на пополнение чистых активов. С января 2018 года ст. 251 НК РФ будет действовать в новой редакции: под льготу подпадают любые вклады в имущество, а также вклады в виде имущественных прав.

Например, ранее права требования по займам, внесенные в имущество (не путать с уставным капиталом), облагались 20-процентным налогом на прибыль. С января платить с них налог будет не нужно. Этим инструментом не могли пользоваться участники обществ и вносить в имущество права требования по выданным займам. Теперь это можно будет делать без уплаты налога.

Таким образом, с 2018 года участники обществ смогут вносить в имущество организации как денежные средства, так и имущество и имущественные права. Например, участник может выкупить долги организации по договорам поставки, займа или векселям и внести их в имущество. При этом налоговых обязательств такое действие не повлечет, уставный капитал не увеличивается, обязательства прекращаются, а чистые активы общества увеличиваются на сумму вклада в имущество. Одни плюсы.

Правда, есть и нюансы: налоговые органы стараются найти в подобных алгоритмах признаки «схемы». Поэтому, хотя льготу продлили и расширили, стоит очень внимательно анализировать возможные последствия ее применения.

Для предпринимателей важно не попасть в ловушку, как это произошло, например, в деле № А40-34219/2015. Арбитражный суд Московского округа в 2017 году признал цепочку переуступок и прощение долга фикцией из-за согласованности действий сторон и ликвидации кредиторов. Практики по этому вопросу мало, но она начинает формироваться, и в 2018 году мы наверняка увидим рост числа случаев доначислений по льготе.

Новации с НДС: «спецсчета» и tax free

В НК появились два важных нововведения, касающихся НДС. Первое — теперь налог необходимо платить при операциях с товарами, которые раньше были освобождены от НДС: сырые шкуры, лом, отходы цветных и черных металлов.

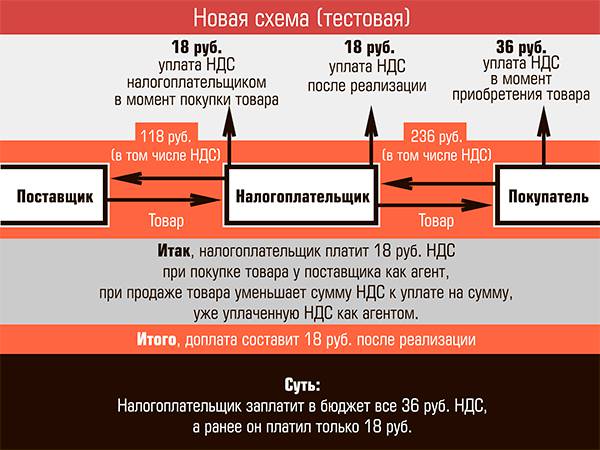

Интересно, что порядок уплаты НДС по вновь обложенным этим налогом товарам будет отличаться от общего. Покупатели товаров будут признаваться налоговыми агентами, определять НДС расчетным методом и самостоятельно платить его в бюджет. В дальнейшем они смогут при реализации товаров принять уплаченный НДС к вычету.

Таким образом, фактически вводятся спецсчета по НДС. Если ранее покупатель платил НДС в цене товара поставщику, то теперь будет платить налог в бюджет самостоятельно. После этого покупатель при реализации уменьшит НДС к уплате на сумму ранее уплаченного в бюджет НДС и заплатит только дельту. Но бюджет так или иначе получит все 100% НДС. Государство, таким образом, просто исключило посредников из цепочки уплаты НДС. Если практика будет признана эффективной, такой порядок, скорее всего, распространят на всех.

Еще одно важное изменение — введение в ст. 169.1 НК РФ режима tax free. Иностранцы, вывозящие за пределы ЕАЭС товар, купленный у российских организаций в розницу, будут вправе получить возврат НДС. Для этого при реализации НДС должен быть исчислен и уплачен в составе цены товара. Пока непонятно, как механизм будет работать в России с учетом того, что подобной практики пока не было. Но эти изменения должны простимулировать деловую и покупательскую активность.

Бухгалтеры ходят под статьей

Важная тенденция — рост количества налоговых проверок с участием представителей силовых структур. По делам о мошенничестве и уклонении от уплаты налогов к ответственности продолжают привлекать в основном руководителей компаний. Но в практике встречаются дела, когда фигурантами дел становятся и другие представители топ-менеджмента. Например, Промышленный районный суд Самары по делу № 201522011 (приговор от 03.02.2017) привлек к ответственности вместе с директором и бухгалтера компании. Суд установил, что он совместно с директором готовил документы по сделкам с фиктивными организациями. Интересно, что бухгалтер признал вину и дал показания против директора, но все равно получил реальный срок.

В СМИ часто можно встретить упоминания о том, что бухгалтеры дают признательные показания. Но это не освобождает от ответственности. В России нет процедуры сделки со следствием, аналогичной той, что действует во многих западных странах.

Бенефициаров бизнеса привлекают к ответственности крайне редко. Хотя в СМИ часто можно встретить публикации об уголовных делах в отношении владельцев бизнесов, но до суда такие дела обычно не доходят. В 2017 году громких судебных процессов этой категории вообще не было.

В целом статистика дел, дошедших до суда, говорит о наличии обвинительного уклона — приговоры практически по всем делам выносятся в пользу обвинения.