Прогнозы правительства страны по экономическому росту выглядят слишком радужными. Базовый прогноз Минэкономразвития предполагает на 2018 год рост на уровне 2,1%, как и годом ранее. Но в 2017-м до этого прогноза российской экономике доползти не удалось (по итогам года ВВП вырос на 1,6%), и есть основания опасаться, что и в 2018-м нам тоже не повезет. В числе причин, которые могут помешать российской экономике, — готовящиеся санкции США в отношении России, неопределенность цен на нефть, демографическая ситуация (возврат к убыли населения, рост числа пенсионеров относительно числа работающих) и бедность.

Напомним, основной прогнозный документ для российской экономики, который готовит МЭР, содержит три сценария: базовый, целевой и консервативный. Разброс значений прироста ВВП в этих сценариях — между 0,8% и 2,1% по итогам 2018 года. Но даже целевой прогноз почти вдвое ниже прогнозируемых мировых значений экономического роста, не говоря уже о реализации рисков, прописанных в консервативном сценарии, который, кроме прочего, учитывает вероятность снижения темпов роста мирового ВВП и ВВП Китая, а также снижение цен на нефть ниже 40 долларов за баррель.

При этом от мировой экономики ожидают, что она вырастет на 3,1–3,6% в 2018 году (прогнозы соответственно Всемирного банка и МВФ) — таким образом, мы снова серьезно отстанем от остального мира, не говоря уже о фантастически растущих азиатских странах (по указанным выше прогнозам, в 2018 году Южная Корея продемонстрирует темпы роста 2,8–3%, а Китай — 6,2–6,4%). И отмахнуться от этого нельзя: более медленный, чем в среднем по миру, рост ВВП означает для России неминуемую потерю доли на глобальных рынках.

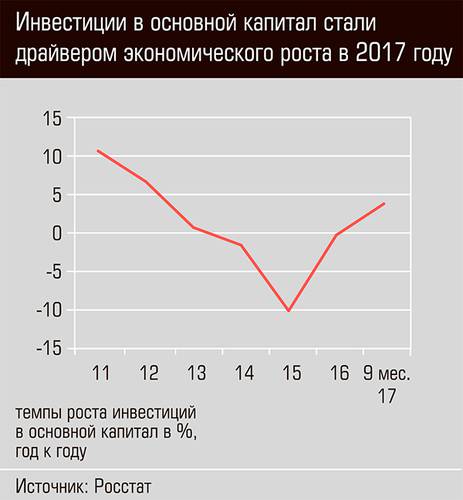

И в 2017-м, и в 2018 году, по расчетам МЭР, основой экономического роста должны быть рост производительности труда, потребительского спроса и инвестиций в основной капитал, сохранение текущих цен на нефть благодаря продлению соглашения ОПЕК+, а также восстановительный рост в обрабатывающей промышленности. Что касается производительности, то по итогам 2017 года ожидается, что она вырастет на 2%, а к 2020 году, надеются в МЭР, ускорится до 2,6% — это и позволит обеспечить расширение выпуска даже в условиях прогнозируемого сокращения числа занятых с 72,1 млн человек в 2017 году до 71,7 млн в 2020-м.

Оправдались ли эти ожидания, пока неизвестно: данные по производительности труда за 2017 год появятся лишь осенью 2018-го. А вот оценить динамику спроса и инвестиций уже можно. По итогам 2017 года рост инвестиций в основной капитал составил 4,2%, потребительский спрос по итогам девяти месяцев вырос на 4%. При этом эксперты не спешат радоваться восстановлению спроса — по их мнению, это результат того, что граждане просто слишком долго себе во всем отказывали (подробнее см. ниже). Итоги 2017 года показали нам, что чудес в экономике не произошло: во втором квартале прошлого года наметился было робкий рост, но по факту это был лишь всхлип. После все затихло.

Куда делся рост?

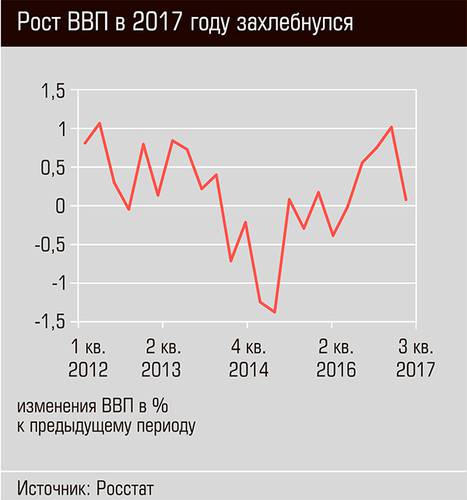

По итогам первого полугодия 2017 года ВВП России демонстрировал уверенный рост (см. график 1), который позволял делать оптимистические прогнозы насчет итогов всего года. Однако закрепить успех не удалось, и в третьем и четвертом квартале рост замедлился. Отчасти дело тут в методах статистического учета. «В сравнении с аналогичным периодом 2016 года динамика чистого экспорта была негативной и во втором, и в третьем квартале 2017 года. Это результат двузначного роста импорта, тогда как темпы роста экспорта более умеренные. Тем не менее годовой рост экспорта в реальном выражении ускорился в третьем квартале до 4,5% с 3,3% во втором квартале 2017 года. Статистика по товарным запасам и расхождения в динамике спроса и предложения в структуре ВВП по сути являются “балансирующими” статьями. В третьем квартале 2017 вклад этого “балансирующего” фактора в рост ВВП оказался отрицательным, тогда как во втором квартале 2017 он был положительным», — объясняют аналитики Sberbank CIB.

Но, к сожалению, дело не только в статистике. Мы действительно опять перестали наращивать производство — особенно это заметно с точки зрения ВВП в такой ключевой отрасли, как нефтегазовая. «Во второй половине 2017 года экономическая активность в целом замедлилась, с мая-июня рост ВВП остановился. С точки зрения производства столь низкие темпы роста во многом связаны со стагнацией объемов добычи полезных ископаемых. Во-первых, в связи с соглашением ОПЕК+, ограничивающим добычу нефти. Во-вторых, в связи с сокращением добычи газа после заполнения газохранилищ в России и Европе после холодной зимы 2016 года. В 2018 году действие этих факторов продолжится, что будет оказывать негативное влияние на динамику ВВП», — полагает Андрей Никандров из департамента стратегического развития и экономического прогнозирования Газпромбанка.

Российская экономика оказалась меж двух огней: не наращивать добычу нефти и газа плохо для нашего ВВП, с другой стороны, цены на товарных рынках, особенно на рынке нефти, для нас тоже критически важны. 2018 год не станет исключением. «Риски для экономики России в 2018 году будут связаны с сохранением высокой зависимости от цен на нефть, — констатирует Михаил Ершов, доктор экономических наук, главный директор по финансовым исследованиям Института энергетики и финансов. — С учетом слабой диверсификации, преобладания отраслей по добыче и переработке сырья, их высокой доли в экспорте возможно существенное влияние конъюнктуры мировых сырьевых рынков и других внешних условий на динамику выпуска, доходов, потребления и цен. Из-за плавающего валютного курса, наметившегося постепенного отхода от политики прямого импортозамещения, а также сохранения прежних “либеральных” подходов в политике Банка России внешние факторы способны периодически играть дестабилизирующую роль».

Высокие — выше 60 долларов за баррель — цены на нефть окажут качественную поддержку нашему ВВП, а вот в случае их провала ниже 40 долларов за баррель судьба нашего ВВП будет под вопросом.

Чем помогут бедные?

Не ясно и то, насколько существенную поддержку окажут в 2018 году отечественному ВВП рядовые потребители. Положение с доходами населения продолжает оставаться довольно сложным, и каких-либо серьезных улучшений тут не ожидается.

Директор Института социального анализа и прогнозирования РАНХиГС Татьяна Малева отмечает, что уровень заработной платы в реальном выражении все еще ниже 2013 года — в 2017 году мы наблюдали не рост, а восстановление после обрушения в 2015–2016 годах. Реальная заработная плата и реальный размер назначенных пенсий за десять месяцев 2017 года выросли на 3,0 и 3,9% соответственно к аналогичному периоду 2016 года, но вот реальные располагаемые денежные доходы населения сократились на 1,3%. Дело в том, что зарплата и пенсии составляют все меньшую долю в доходах — сейчас это около 60%. Остальное — пособия, доходы от предпринимательской деятельности и собственности, и вот они показывают снижение.

При этом граждане стали больше тратить: доля денежных доходов, которая направляется на оплату товаров и услуг, растет, а доля, направляемая на сбережения, снижается. И это не от хорошей жизни — похоже, люди просто больше не могут экономить. В 2017 году многим пришлось раскошелиться на новую бытовую технику, что дало рост потребления, но потом граждане вновь затянули пояса. «Мы считаем, что рост потребления населения на 4,2% за девять месяцев 2017 года был временным явлением после периода слишком низкого потребления в 2015–2016 годах. В 2018 году он замедлится», — полагают аналитики Sberbank CIB. Социологи подтверждают, что дальнейшего роста потребления ждать не стоит: те, кто вынужден был сделать крупные покупки, сделали их в первой половине 2017 года, после чего вернулись к экономии. Исследовательский холдинг «Ромир» в декабре выяснил, что если в апреле прошлого года о покупках бытовой техники и электроники заявил каждый пятый опрошенный, и это был рекордный показатель за все годы наблюдений, то к концу года доля подобных ответов, сократившись вдвое, вернулась к привычным цифрам. А более трети респондентов (36%) заявили, что не совершали никаких крупных покупок за последние полгода — более высокая доля подобных ответов была зафиксирована только в кризисном 2015 году.

Но самое неприятное — по-прежнему значительна доля бедных (тех, чьи денежные доходы ниже прожиточного минимума). По итогам девяти месяцев 2017 года таких людей в России насчитывалось 13,8% (для сравнения: 13,9 и 14,1% за аналогичные периоды 2016-го и 2015 года соответственно). При этом исследователей из РАНХиГС беспокоит, что данные за третий квартал 2017 года оказались рекордно высокими — 13,1%, хотя в третьем квартале доля бедных традиционно довольно низка.

Поддержать положение граждан могут такие меры, как приравнивание с мая 2018 года минимального размера оплаты труда к прожиточному минимуму (сейчас МРОТ составляет 9489 рублей, а прожиточный минимум — 11 136 рублей). Это особенно важно для людей с низкими доходами, тем более что, по оценкам РАНХиГС, доля занятых в неформальном секторе понемногу сокращается — люди переходят в «белый» сектор.

Кроме того, на 2018 год запланирована индексация зарплат «неуказникам» — работникам бюджетной сферы, повышение зарплат которым не предусматривалось майскими указами президента РФ. «Поддержку росту ВВП окажут планируемая индексация пенсий (3,7 процента для неработающих пенсионеров) и зарплат государственных служащих, а также растущие объемы розничного кредитования, подстегиваемые снижающимися ставками по кредитам», — добавляет Андрей Никандров.

С другой стороны, ЦБ в «Основных направлениях единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов» отмечает, что темпы роста потребления могут быть несколько выше темпов роста ВВП, поскольку часть расходов идет на покупку импортных товаров.

Очаги роста

Разброс мнений экспертов и аналитиков относительного роста ВВП в 2018 году колеблется от отрицательных значений до двух процентов. «ВВП будет колебаться около нуля, во всяком случае, не выше двух процентов в реальном измерении, если будет поддержан высокими ценами на российское сырье и спросом на него. Норма инвестиций в районе 20 процентов ВВП, отсутствие ясных стимулов к росту точно указывают на это. В случае геополитических шоков, финансовых инфекций, внезапной остановки carry trade или иных сильных воздействий из-за рубежа динамика ВВП может стать негативной», — считает Яков Миркин, заведующий отделом международных рынков капитала ИМЭМО РАН.

Не видят предпосылок для быстрого роста и в МВФ, где ожидают роста в России по итогам 2018 года на уровне 1,6%. Скорректировала свой прогноз в отношении нашей страны Организация экономического сотрудничества и развития (ОЭСР) — если ранее предполагался рост на 2,0 и 2,1% по итогам 2017 и 2018 годов соответственно, то актуальный прогноз ограничивается 1,9% в 2018 году. К таким же выводам пришли и аналитики Сбербанка, тогда как эксперты Газпромбанка еще более консервативны и ожидают прироста ВВП в коридоре между 1,3 и 1,5% в 2018 году (см. таблицу 1).

В 2018 году расти будут только те сектора, которые поддерживает государство, и те, кто успел вложиться в основные фонды до наступления кризиса 2014 года и теперь пожинает результаты. Так, в Центре макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) в 2018 году ожидают роста в производстве пищевых продуктов на уровне 4%, в легкой промышленности — от 3 до 6%). На 10% может вырасти фармацевтика — отрасль активно поддерживается государством. В остальных отраслях, по расчетам ЦМАКП, ожидается слабый восстановительный рост, около 2%. «Рост показывают только те производства, которые поддерживает государство и где сформировались эффективные крупные компании, имеющие долгосрочную стратегию развития, — говорит Владимир Сальников, заместитель гендиректора ЦМАКП. — Ярким примером реализации долгосрочной стратегии параллельно существованию ощутимой господдержки является производство автомобильного транспорта. В кризис оно сократилось почти вдвое из-за сокращения спроса, но по итогам 2017 года отрасль растет на 13 процентов, а в 2018-м мы ожидаем рост на восемь процентов. Конечно, это восстановительный рост, объем выпуска пока не вышел даже на уровень докризисного 2013 года. Но и он был бы невозможен без поддержки государства. В целом по итогам 2017 года промышленное производство покажет рост около 0,9 процента — скажется влияние декабря 2017 года, в котором было на один рабочий день меньше, чем годом ранее, а также сохранялась теплая погода. В 2018 году мы ожидаем ускорения в промышленном производстве до 1,3–1,5 процента».

С тем, что экономика распадется на «поддерживаемые» отрасли и остальные, согласен и Яков Миркин, однако его прогноз в этом отношении более мрачный: «Будут стабильно расти только те сегменты, которые государство признает для себя целевыми. В частности, ВПК и примыкающие к нему бизнесы, зерновое хозяйство, фармацевтика, кусочки машиностроения, электронной промышленности плюс крупные инвестиционные проекты, в которые решено вложить государственные (или квазигосударственные) деньги. Это так называемая костыльная экономика, в которой государством создаются точки роста за счет особых преференций (низкий процент за счет процентных субсидий, бюджетное софинансирование, доступный кредит, сильные налоговые льготы). Большинство отраслей ждет стагнация или высокая волатильность, с огромными колебаниями внутри года».

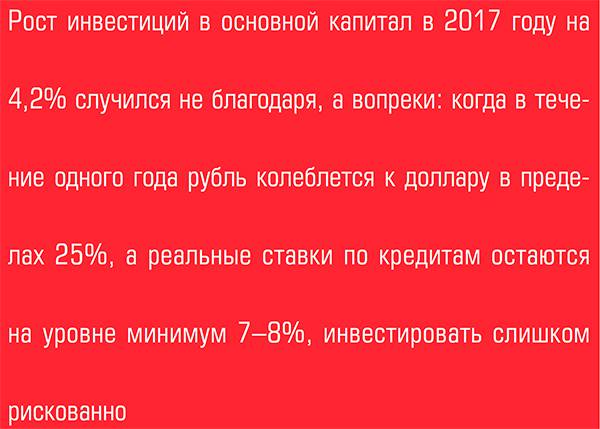

При этом восстановлению промышленности будет мешать волатильность курса и все еще слишком высокие ставки. «Понятны опасения инвесторов, которые остерегаются вкладывать в производство: когда в течение одного года колебания национальной валюты происходят с амплитудой в 25 процентов в одну или другую сторону, реализовывать инвестпроекты, в которых почти всегда высока доля импортного оборудования и комплектующих, слишком рискованно, — рассуждает Владимир Сальников. — К тому же стоимость кредитных средств также запредельно высока, поэтому ожидать, что развитие или модернизация производств произойдет за счет заемных средств, не стоит — для этого производство должно быть сверхрентабельным».

Описывая жесткую политику российского ЦБ, партнер Matrix Capital Евгений Гавриленков напоминает, что в России одна из самых больших в мире номинальных процентных ставок, а по уровню реальной процентной ставки нас обходит только Иран.

Есть и другие факторы, мешающие росту. Как ни странно, при рекордно низкой инфляции отечественные предприятия не могут справиться со своими издержками. «Издержки российских компаний — расходы на зарплату, энергию, сырье — в 2017 году возобновили активный рост, что постепенно снижает их конкурентоспоспособность на мировом рынке и в сравнении с импортной продукцией. Низкая инфляция и крепкий рубль сейчас сдерживают рост выручки и снижают рентабельность бизнеса, — указывает Андрей Никандров. — Снижение ставок по кредитам компаниям и восстановление спроса могут привести к увеличению инвестиций, что также положительно скажется на внутреннем производстве».

Риски извне

Как часть мировой экономики Россия принимает на себя и глобальные риски, которых сейчас, по данным ОЭСР, не меньше, чем накануне кризиса 2007–2009 годов. Уже три года аналитики ждут обвала американских фондовых рынков, которые находятся на исторических максимумах, а в случае кризиса в США краткосрочный шок неминуемо ждет и наш рынок. «Вызывает опасение очевидный перегрев мировых фондовых рынков. Так, индекс S&P 500 показывает самый длинный по продолжительности (свыше года) и второй по масштабам (плюс 26 процентов) рост за последние девяносто лет, — отмечает Михаил Ершов. — В связи с этим нельзя исключать значительной коррекции рынка, который окажет существенное негативное влияние на мировую экономику и на российскую экономику. Понятно, что чем больше необоснованный рост, тем выше риски коррекции». Кроме того, нарастает риск неплатежей, и эксперты Bank of America предупреждают, что в наступившем году не исключен наихудший цикл с дефолтами в истории.

На фоне усиления глобальных угроз экономисты вновь обращают внимание на политику ЦБ. «Согласно денежно-кредитной политике Банка России, при умеренном росте денежной базы источниками ее формирования по-прежнему будут внешние источники. Это будет способствовать сохранению существенной зависимости российской денежно-кредитной политики от внешних факторов. При этом ожидающееся расширение санкций еще больше повысит уязвимость этого канала роста, — предупреждает Михаил Ершов. — Необходимо заранее проработать внутренние механизмы демпфирования возможного осложнения ситуации на российском финансовом рынке вследствие введения дополнительных санкций, а также механизмы восполнения средств, поступление которых может быть перекрыто через санкции».

Напомним, прогноз МЭР был написан до того, как стало известно о подготовке нового пакета санкционных ограничений в Конгрессе США в отношении России. Хотя все возможные сценарии и учитывают сохранение санкционного давления, оценить масштаб и влияние новых ограничений пока невозможно. США объявят о новых санкциях в конце января. Пока обсуждаются только шансы на запрет американским инвесторам приобретать российские еврооблигации и ОФЗ, но, в принципе, санкции могут простираться сколь угодно широко — достаточно упомянуть, что нацелены они, в числе прочего, на запрет инвестиций в российские государственные активы, которые могут способствовать выгоде российских чиновников. Достаточно вспомнить число госкомпаний, чтобы представить себе возможный масштаб проблем. Понятно, что в случае жестких и непредвиденных шагов со стороны США российский финансовый рынок испытает серьезный шок. Правда, такой шок будет краткосрочным — у того же ЦБ есть все механизмы, чтобы перестроить работу отечественного финансового сектора, а крупные госбанки и корпорации вполне способны выкупить бумаги, которые начнут распродавать иностранные инвесторы (если начнут). Однако даже короткий шок неминуемо уронит рубль и вызовет рост ставок на денежном рынке. Правда, пока никто не видит особой опасности в новых американских санкциях — мало кто верит, что конгрессмены пойдут против собственной элиты. Московская биржа уже рапортовала о росте объемов иностранных, в том числе американских, инвестиций в российские бумаги в 2017 году, а это означает, что при разумном раскладе американцы сконструируют санкции так, чтобы дать своим спокойно закончить carry trade.