Начавшийся 2018-й может стать годом очередного финансового кризиса. Экономисты не первый год предсказывают его — что не удивительно, ведь американские фондовые индексы уже девять лет растут практически без коррекции. Нет уверенности, откуда вылетит «черный лебедь» на этот раз, но известно, что цикличность американских, а вместе с ними и глобальных рынков укладывается примерно в десятилетний отрезок. В связи с этим принципиально важен вопрос, в какой валюте делать долгосрочные вложения и в какой валюте держать деньги тем, кто не готов рисковать с финансовыми инструментами.

Многократные попытки экономистов найти один основной опережающий индикатор, который показывал бы преимущества той или иной валюты, успехом не увенчались. На курс национальной валюты в долгосрочной перспективе влияют и доля страны в мировом ВВП, и ее доля в мировых финансах и в мировой торговле, размер реального сектора экономики и финансового сектора относительно всего ВВП, долгосрочный баланс счета текущих операций, доля в стране предприятий, ориентированных на импорт/экспорт, и многие другие. Все эти факторы могут влиять на курс одновременно, но с разной степенью интенсивности, иногда какие-то из них вырываются вперед. Ближайшие пять-десять лет могут быть интересны тем, что традиционные резервные валюты — доллар и евро — все сильнее будут теснить валюты стран с сильным платежным балансом, хорошими темпами роста и производительностью. То есть валюты, ценность которых базируется не на их статусе, а на том, какую реальную экономику они обслуживают. Но при условии, что в азиатском регионе не будет происходить никаких политических встрясок, поскольку от любого конфликта всегда выигрывает доллар.

Кому верить?

Из всего многообразия факторов можно выделить два — доверие к валюте страны у нее на родине и в мире, а также потребность в этой валюте в качестве платежного средства в мировой экономике. «Ключевой фактор — доверие к национальной валюте как со стороны государства, бизнеса и гражданского общества внутри страны, так и со стороны внешних стейкхолдеров (держателей активов. — “Эксперт”), — отмечает проректор РАНХиГС Андрей Марголин. — Причем если внутри страны доверия к национальной валюте нет, то во внешнем контуре его быть не может в принципе. В свою очередь такое доверие зависит от уровня экономического развития страны и его ожидаемой динамики». Однако эти факторы сложно оцифровать, они подвержены влиянию текущих политических и экономических процессов, и опережающими индикаторами их не назовешь.

Завотделом международных рынков капитала ИМЭМО РАН Яков Миркин добавляет, что значение валюты в широком смысле (не курс как таковой) определяется долей страны в мировом ВВП и в глобальных финансовых активах: «Отличный пример — США. До четверти мирового ВВП и треть глобальных финансовых активов. Результат — мировая резервная валюта номер один». Кроме того, добавляет эксперт, на курс очень влияют валютный режим и режим счета капиталов. Дальше, в случае, если допускаются свободные колебания курса и при открытом счете капиталов, главные факторы — дифференциал в уровнях процента (например, по доллару и евро — между США и ЕС), уровень инфляции (соотношение между реальным и номинальным эффективными курсами валют), баланс счета текущих операций, состояние и цикличность экономики, валютная политика центрального банка.

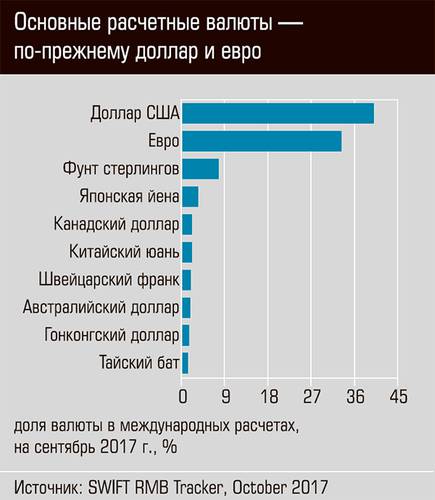

Главный директор по финансовым исследованиям Института энергетики и финансов Михаил Ершов считает, что в долгосрочной перспективе позиция валюты и ее курс определяются как политической стабильностью и предсказуемостью, так и экономической. В более техническом смысле курс зависит от востребованности той или иной валюты для операций и инвестиций, от ее надежности как средства сбережения и от многих других факторов. Индикатором может служить степень того, насколько данная валюта используется во внешнеторговых и финансовых расчетах и в международных резервах. В фундаментальном плане курс определяется и долей страны в международных экономических отношениях и мировом ВВП.

«Причем иногда связь носит довольно интересный характер, — рассказывает Михаил Ершов. — Так, в последний ипотечный кризис, источником которого были в значительной степени США, доллар, вместо того чтобы обесцениться, даже подорожал, так как на него предъявлялся спрос из других стран». При этом, отмечает Михаил Ершов, влияют на курсы и некие краткосрочные «картинки восприятия» (и из суммы таких краткосрочных восприятий в конечном итоге формируется более долгосрочная картина), то есть значение имеет то, насколько у каждой валюты хорош track record (послужной список).

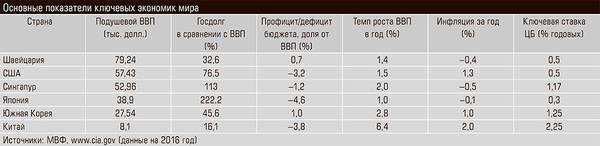

Каждый фактор по отдельности не является универсальным источником влияния на курс, говорит директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин. Крепкую валюту может иметь как страна с маленькой экономикой (Швейцария), так и с очень крупной (США). Точно так же не является определяющим фактором и отраслевая структура экономики. Небольшая открытая экономика со сбалансированным счетом текущих операций, интегрированная в мировую финансовую систему, с точки зрения долгосрочных перспектив валюты будет ничуть не хуже, чем крупная экспортно-ориентированная экономика, с сильными институтами стерилизации экспортных сверхдоходов, рассуждает аналитик: «Точно так же хронический дефицит по счету текущих операций не повод для долгосрочного ослабления валюты в случае, если страна представляет собой привлекательный объектом для инвестирования». Если опираться на теоретические модели, добавляет Владимир Брагин, то главным фактором, определяющим долгосрочные движения курса валюты одной страны относительно другой, будет разница в показателях инфляции в этих странах. Суть в том, что высокая инфляция при неизменном курсе валюты приводит к снижению относительной конкурентоспособности такой страны, росту импорта, сокращению экспорта, что в итоге должно приводить к давлению на курс и, соответственно, ослаблению такой валюты. Правда, в реальности часто требуется значительное время, чтобы этот механизм проявился, и часто нужен какой-то внешний толчок. Например, в России три волны девальвации (в 1998, 2008 и 2014 годах), по большому счету, укладывались в рамки восстановления паритета с «твердыми» валютами, нарушенного периодом высокой инфляции в предыдущие годы. Так что инфляция тоже не идеальный показатель.

Доллар и евро: стабильность, несмотря на проблемы

Тем не менее при всем многообразии факторов, влияющих на мировые валюты, можно попытаться спрогнозировать их курсы — исходя хотя бы из очевидных сегодня тенденций.

Ядром мировой валютной системы по-прежнему остаются доллар и евро. У доллара США — длинные 15–17-летние циклы по отношению к евро и валютам других стран, с которыми у США наиболее тесные торговые отношения, напоминает Яков Миркин. Эти циклы хорошо видны с начала 1970-х годов, с момента демонетизации золота и возникновения Ямайской валютной системы. Такие циклы — производная от бизнес-циклов США, антициклической политики ФРС и, соответственно, дифференциала процентных ставок между США и ЕС. С другой стороны, курс доллара поддерживается и всей военной и политической мощью США. «Достаточно вспомнить, какое давление США оказывают на страны, даже просто предположившие возможность продавать нефть за другие валюты. Надо признать, что американцы делают это успешно и до настоящего времени нефть торгуется именно в долларах», — добавляет экономист.

Сегодня общим местом стали рассуждения об огромном государственном долге США и о европейских проблемах (брекзит, миграционный кризис, противоречия внутри ЕС и т. д.), тем не менее евро и доллар все еще остаются самыми популярными валютами, что вполне объяснимо. «Мир живет в эпоху “черных лебедей”, то есть рисков непредсказуемых событий, имеющих существенные негативные последствия. В этих условиях большинство инвесторов предпочитают “островки надежности”, к которым традиционно относят доллар и евро, обеспеченные мощью соответствующих экономик», — рассуждает Андрей Марголин.

Доллар и евро — бенефициары любых конфликтов в развивающемся мире, и было бы странно думать, что они, особенно доллар, легко сдадут свои позиции в будущем.

Однако если позиции доллара вряд ли сможет пошатнуть даже финансовый кризис в самих США (в таких случаях американские казначейские облигации традиционно становятся пристанищем для капиталов), то ситуация с евро не столь безоблачна. Европейская валюта будет болезненно реагировать на любые признаки возможного распада ЕС, пусть даже призрачные. Кроме того, ЕС никак не закончит печатать евро в рамках политики количественного смягчения — все пока ждут, что баланс ЕЦБ продолжит расширяться как минимум до 2019 года. Тогда как ФРС США уже давно остановила печатный станок, да и Банк Японии вот-вот прекратит стимулирование. В этих условиях позиции евро на горизонте трех–пяти лет становятся довольно уязвимыми.

«Эксперт» уже писал, что по этой причине в ближайшие годы евро, скорее всего, будет слабеть по отношению к доллару (см. «Сильный евро никому не нужен», № 48 за 2017 год). В Европе до сих пор некоторые ставки находятся в отрицательной зоне, и экономисты ожидают серьезного оттока капитала из ЕС в валюты, где можно хоть что-то заработать.

Однако не все экономисты согласны с такими прогнозами. «В прогнозе 2014–2015 годов мы ожидали, что доллар закончит циклическое усиление и повернет на ослабление в 2018–2019 годах, — говорит Яков Миркин. — Возможно, мы ошиблись в том, что цикл модифицировался (о возможности этого мы писали) и этот поворот случился раньше, в 2017-м. Хотя он во многом выглядит неестественным (экономика США выглядит лучше европейской, сильна тяга капиталов в США, ФРС повышает свою ставку, удерживается разрыв между процентом в США и ЕС). Возможно, здесь действуют какие-то другие факторы, например более высокая инфляция в США, валютная политика ФРС, которая не объявлена и мы о ней ничего не знаем».

В любом случае, продолжает Яков Миркин, сейчас ситуация представляется так, что впереди усиление евро и связанных с ним валют к доллару США. Хотя, конечно, все эти рассуждения — вероятностные, и нет ничего более изменчивого, чем курсы валют.

Швейцарский франк и иена: тихая гавань

Швейцария с ее высочайшим уровнем ВВП на душу населения и мощной банковской системой может похвастаться одной из самых стабильных валют. Конечно, на руку франку играет и track record швейцарской финансовой системы, пережившей в своей стабильности все войны XX века. «Швейцарский франк — валюта страны, которой долгое время (1970-е — середина 1990-х) удавалось избегать основных глобальных макроэкономических рисков, привлекая средства со всего мира за счет своего статуса (банковская тайна и прочее)», — констатирует Владимир Брагин.

«Иногда сложившиеся правила, традиции и политические факторы даже более важны, чем показатели экономики, — комментирует ситуацию с франком Михаил Ершов. — Швейцария занимает относительно умеренные позиции в мире по сравнению с такими гигантами, как США или Китай, но ее валюта традиционно считается валютой-убежищем, куда многие ресурсы направляются в случае политической и экономической нестабильности». Михаил Ершов отмечает интересный нюанс: акционерами Национального банка Швейцарии являются также физические лица (около 50%), причем самому крупному акционеру — физическому лицу принадлежат почти семь процентов акций.

Для европейских инвесторов швейцарский франк уже много лет предпочтительнее, чем евро, ведь за последние 16 лет, напоминает эксперт группы исследований и прогнозирования Аналитического кредитного рейтингового агентства (АКРА) Дмитрий Куликов, швейцарский франк укрепился к евро на 23%. Швейцария находится в полосе дефляции, поэтому некоторые инвесторы готовы вкладывать деньги даже просто в наличные франки как в не обесценивающуюся, а дорожающую валюту.

Для азиатских инвесторов, ценящих стабильность, аналогом франка в последние десятилетия служила японская иена. «Что касается иены, то это наиболее просто объяснимый случай, — рассказывает Владимир Брагин. — Большой объем экспорта и низкая инфляция в последние десятилетия определили ее укрепление относительно других валют. Плюс в периоды нестабильности иена для азиатских инвесторов была “тихой гаванью”».

В январе этого года японский центробанк объявил, что сократит покупки долгосрочных облигаций, а это уже первый шаг к ужесточению монетарной политики. То есть японский ЦБ не намерен позволить иене ослабнуть к доллару (напомним, ФРС уже запустила цикл повышения ставки, тем самым открыв дорогу к укреплению доллара).

Юань: театр военных действий

Китай среди крупнейших стран стоит особняком, так как курс юаня остается управляемым, за что КНР уже многие годы — вполне справедливо — обвиняют в валютном манипулировании, в преднамеренном занижении курса национальной валюты, чтобы стимулировать рост экономики и экспорт. «Курс юаня — это скрытая, годами тлеющая валютная война между крупнейшими торговыми партнерами — США и Китаем, ЕС и Китаем», — комментирует Яков Миркин. Очередной раунд этой войны пришелся на январь 2018 года — китайские власти якобы задумались о прекращении покупок казначейских облигаций США или как минимум об их сокращении, сославшись на снижение привлекательности американских бумаг. Китай владеет американскими казначейскими бумагами примерно на триллион долларов (второе место в мире после Японии), и любая новость по этому поводу сильнейшим образом влияет на доллар и котировки этих бумаг. Что же касается курса юаня, то пока нет никаких доводов в пользу того, что в перспективе трех–пяти лет его «отпустят», а что касается управления, то Китай находится перед непростым выбором: очевидные плюсы и минусы есть как у слабого, так и сильного юаня. Каким путем решит пойти Пекин, мы можем лишь гадать.

Для полноты картины обратим внимание на другие азиатские валюты, в том числе южнокорейскую вону и сингапурский доллар. «Главный поводок для этих валют — поведение доллара США как мировой резервной валюты номер один, — полагает Яков Миркин. — Хотя ключевой вопрос для таких экспортных экономик, “мастерских мира” — держать валюту умеренно ослабленной по отношению к валютам ключевых торговых партнеров. Для Японии это США, Китай, Южная Корея, для Китая — США и ЕС, для Южной Кореи — Китай и США. Судя по пятилетней истории, наиболее самостоятельным будет поведение иены как обладающей наибольшей волатильностью среди названных валют и в наибольшей степени стремящейся к ослаблению (абэномика)».

Тем не менее сингапурский доллар и южнокорейская вона могут выглядеть весьма неплохо в среднесрочной перспективе — это валюты стран с высокоэффективной экономикой, причем Сингапур, как Швейцария и Япония, страна с дефляцией, то есть деньги здесь не обесцениваются, а дорожают.

Не списывайте рубль и золото

Так что предпочесть для вложений на длительную перспективу? Тут придется опираться скорее на собственные убеждения. Так, Андрей Марголин напоминает, что потенциальное влияние «черных лебедей» на региональные валюты более существенно, чем на доллар и евро, — например, развитие ситуации вокруг ядерной программ КНДР «будет оказывать влияние на юань и иену (и, разумеется, на южнокорейскую вону. — “Эксперт”)». Достаточно возникнуть где-либо крупному шоку, и все развернутся к доллару США.

Однако, по мнению Михаила Ершова, с учетом мировых проблем и пузырей, которые в том числе связаны с американской экономикой, на горизонте пяти лет доллар не представляется устойчивой валютой, равно как и евро. «С учетом этой, а также геополитической напряженности швейцарский франк выглядит на этом горизонте привлекательным инструментом для вложений, — полагает эксперт. — А при разумной экономической политике в РФ таким же устойчивым активом может выступить и российский рубль». Михаил Ершов напоминает, что рубль и швейцарский франк наиболее обеспечены с точки зрения золотовалютных резервов, тогда как валюты других стран выглядят гораздо менее прочными. Даже The Washington Times отмечает, что Россия — страна с валютой, обеспеченной золотом, и лишь вопрос времени, когда она это преимущество реализует. «Как утверждают эксперты Future Money Trends, тенденции, когда Китай, Россия, Иран и Венесуэла все более отходят от долларовых расчетов по ряду товаров (например, по нефти), ослабляют американский доллар и приведут к масштабному перетоку ресурсов в золото. Именно поэтому сейчас все чаще экспертами ставится вопрос о новых “якорях валютной стабильности”, каковым может стать золото», — заключает Михаил Ершов.

«С учетом того, что помимо изменения курса важна также доходность, которую дают инструменты в соответствующей валюте, я бы пока остановил свое внимание на рубле, — рассуждает Владимир Брагин. — При инфляции два с половиной процента и доходности по гособлигациям выше семи процентов при отличном по меркам развивающихся рынков кредитном качестве России как суверенного заемщика это пока один из лучших вариантов. Есть, конечно, риски, хотя бы те же санкции и возможное ускорение инфляции в следующем году. Второй вариант — евро. Экономика европейских стран только начала цикл роста, и потенциал циклического восстановления там будет исчерпан еще нескоро. При этом в 2017 году рост ВВП еврозоны, по некоторым оценкам (рост ВВП год к году), по квартальным данным обогнал рост ВВП в США (данные Bloomberg). Поэтому я бы не списывал со счетов сценарий, при котором еврозона возьмет на себя роль локомотива глобальной экономики. Кроме того, у нее нехарактерное для развитых экономик положительное сальдо по счету текущих операций, которое в случае разворота потоков капитала обратно в европейские активы приведет к сильному укреплению евро. Правда, доходность облигаций в евро низкая. Так что здесь можно рассчитывать только на правильность оценок будущего движения курса. А это более рисковая история, чем вложение в более доходные валюты».