Текущая бюджетная ситуация в целом устойчива и не несет рисков для макроэкономической стабильности. Об этом президент Владимир Путин рассказал на заседании Совета по стратегическому развитию и национальным проектам. «Ожидается, что за июль–сентябрь бюджет будет сведен с профицитом, а в целом за год превышение расходов над доходами окажется на запланированном уровне — около двух процентов ВВП», — поделился обновленным прогнозом президент.

Прогнозы действительно приходится обновлять довольно часто, ситуация постоянно меняется. В начале года на фоне «всепропальческих» комментариев в некоторых СМИ «Эксперт» писал, что паника из-за январского дефицита бюджета совершенно неуместна (см. «Идеальный бюджетный шторм», № 7). Сейчас же благодаря серьезной девальвации рубля ― с начала года наша валюта подешевела к доллару на 34%, опустившись с 70,5 до 94,3 рубля, ― казна может рассчитывать на более щедрые поступления от нефтегаза. Но фокусируясь на этих поступлениях и постоянно подсчитывая барыши от девальвации, можно упустить главное: наш бюджет формируется преимущественно за счет внутренних налогов, которые платит бизнес. Сырьевая рента ― важное и приятное, но все же дополнение.

Слезли с иглы

В этом году государство тратит заметно больше, чем в прошлом, тогда как доходы казны несколько сжались, в первую очередь из-за проблем с экспортом. Так, доходы федерального бюджета за январь‒июль сократились по сравнению с аналогичным периодом прошлого года на 7,9% и составили 14,5 трлн рублей; расходы, наоборот, выросли на 14% и составили 17,3 трлн рублей. В итоге дефицит федерального бюджета на конец июля составил 2,8 трлн рублей. Почти половина этого дефицита уже была профинансирована за счет выпуска ОФЗ — сальдо внутреннего долга (разница между суммами погашенных долгов и вновь привлеченных) на конец первого полугодия составило 1,2 трлн рублей. И судя по всему, проблем с привлечением нового внутреннего долга у Минфина не будет: банки вполне охотно скупают гособлигации даже с фиксированной ставкой, про ОФЗ с плавающей ставкой или номиналом и говорить не приходится. Да, пару недель назад Минфин отменил аукционы из-за экстренного решения ЦБ по ставке, но на прошлой неделе вернулся к заимствованиям, и спрос в разы превысил предложение. Так что сомневаться не приходится: дефицит бюджета в любом случае будет профинансирован. Другое дело, что Минфину приходится давать по новым выпускам доходность более 11,3% годовых, но так уж устроен первичный рынок госдолга: на нем заправляют крупнейшие госбанки, и государство предпочитает оставлять ситуацию как есть (подробнее см. «Минфин платит, банки богатеют», «Эксперт» № 10 за 2023 год).

Но вернемся к доходам. За семь месяцев на нефтегазовые пришлось всего 28,9% от общих доходов, на ненефтегазовые ― 71,1%. Для России такая доля доходов, не связанных с углеводородами, — это довольно неплохой показатель. Более того, в 2023 году мы наблюдаем долгожданное, хоть и вынужденное «слезание с нефтяной иглы»: если нефтегазовые доходы за январь‒июль сократились по сравнению с аналогичным периодом прошлого года на 41,4%, то ненефтегазовые выросли на 19,8%. Доходы, связанные с внутренним производством, выросли на 8,6% и составили 39% от общих, доходы, связанные с импортом, — на 40,3%, но они составили всего 20,9%. Таким образом, наш бюджет наполняется прежде всего работающими в стране производственными и торговыми компаниями, на втором месте сырьевые экспортеры, на третьем ― компании-импортеры.

Главный аналитик ПСБ Денис Попов констатирует: поступление нефтегазовых доходов с начала года имеет отрицательную динамику из-за снижения мировых цен на энергетическое сырье. «Однако и в этом сегменте ситуация постепенно улучшается, фиксируется замедление спада, ― добавляет Попов. ― Если в начале года снижение нефтегазовых сборов составляло около 45 процентов год к году, то в июне — 26 процентов, а в июле уже небольшой рост (плюс пять процентов год к году). Улучшение тренда связано с ростом цен на нефть и ослаблением курса рубля». Что касается увеличения показателей ненефтегазовых доходов, то его Денис Попов объясняет восстановлением импорта, которое перешло в 2023 году в активный рост на фоне расширения платежеспособного спроса, в том числе инвестиционного.

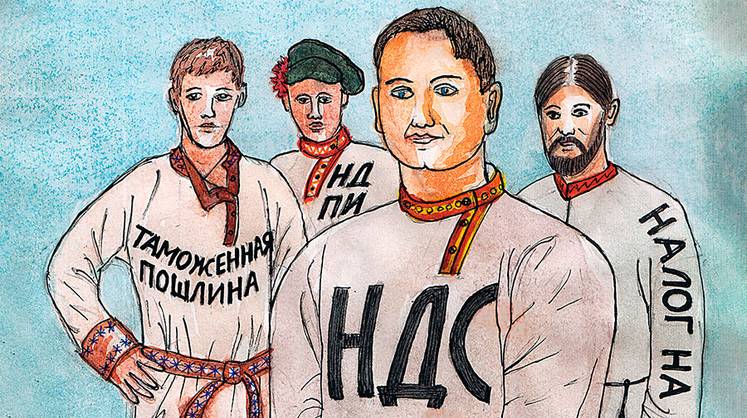

Если посмотреть еще глубже, мы увидим, что внутренний НДС вырос на 12,9% и на него пришлось 26,9% (21,9% годом ранее) от общих доходов — практически столько же, сколько и на все нефтегазовые доходы. Следом за ним идет НДС на ввозимые товары, он вырос на 35,5% и составил 16,3% (11,1% годом ранее) от общих доходов. Если в росте «импортного» НДС ничего удивительного нет — причина в ослаблении рубля и удорожании ввозимых товаров за счет перехода на параллельный импорт, то рост внутреннего НДС может говорить об ускорении трансформации российской экономики и развитии отечественных производств.

НДС получает главную роль

В консолидированном бюджете РФ роль нефтегазовых доходов еще меньше, а ситуация с соотношением доходов и расходов лучше. Напомним, консолидированный бюджет складывается из федерального, региональных бюджетов и внебюджетных фондов, прежде всего Социального фонда (бывший ПФР и ФСС).

Однако обо всем по порядку. Доходы консолидированного бюджета России в первом полугодии 2023 года снизились по сравнению с аналогичным периодом прошлого года всего на 3,5% и составили 25,4 трлн рублей, а расходы увеличились на 18,6% и составили 27,8 трлн рублей. В результате получился дефицит в 2,5 трлн рублей. При этом остаток нераспределенных бюджетных средств на Едином налоговом счете (ЕНС) на конец июня составил 1 трлн рублей. Важно пояснить, что на графиках 3 и 4 в январе и феврале приводятся цифры без учета сумм, подлежащих зачету в бюджет в рамках механизма ЕНС. В результате на первые три месяца нужно смотреть с примерной поправкой на остатки на ЕНС. Кроме того, большие доходы, которые мы видим в марте, — это доучет доходов января‒-февраля.

Нефтегазовые доходы консолидированного бюджета в первом полугодии (по сравнению с аналогичным периодом предыдущего года) сократились на 47% и оставили всего 13,3% от общего объема. Ненефтегазовые, наоборот, выросли на 10,3% и составили 86,7%. Наибольшая доля в этот раз пришлась на НДС (21,8%), по сравнению с аналогичным периодом предыдущего года его сборы выросли на 17%. На втором месте страховые взносы на обязательное социальное страхование (19,6%), их прирост составил 10,5%. На третьем месте налог на прибыль (16%), прирост 5,2%.

Разбирать отдельно ситуацию в региональных бюджетах мы не будем, но, как отмечает директор Института народнохозяйственного прогнозирования (ИНП) РАН член-корреспондент РАН Александр Широв, в целом их доходы чувствуют себя значительно лучше, так как бюджеты регионов в основном зависят от налогов на прибыль и НДФЛ, а последние стабильно растут на фоне общего роста экономики.

Таким образом, во многом из-за санкций и пробуксовывания мировой экономики казна все больше начинает зависеть от ненефтегазовых поступлений, в частности от НДС; набирает вес и налог на прибыль, а в случае консолидированного бюджета еще и НДФЛ.

Как поясняет Александр Широв, ситуация в бюджетной системе примерно соответствует положению дел в экономике в целом. «Во втором квартале экономика продемонстрировала рост на 4,9 процента. Соответственно, наблюдается рост объемных налогов, среди которых для федерального бюджета наиболее существенным является НДС (его поступления в первом полугодии выросли на 20,5 процента). Противоположная тенденция с нефтегазовыми доходами. В условиях внешних ограничений, действия сделки ОПЭК+ и других факторов снижаются и физические, и стоимостные объемы нефтегазового сектора», ― заключает директор ИНП РАН.

В статье «Идеальный бюджетный шторм» мы уже объясняли, что аномально высокие бюджетные расходы в начале года были результатом оперативного заключения контрактов и авансированием финансирования по отдельным контрактуемым расходам — иными словами, это были запланированные средства, которые удалось быстро потратить. Сейчас это подтверждается, более того, похоже, что это дало импульс российской экономике для роста во втором квартале.

Об этом говорит и Александр Широв. По его словам, сейчас наблюдается постепенная балансировка доходов и расходов федерального бюджета, и это позволяет говорить о том, что существенный рост дефицита весной был связан в том числе с перераспределением расходов внутри годового цикла. «В связи с этим высокие цифры роста ВВП во втором квартале в значительной степени стали результатом бюджетного импульса, который удачно наложился на период активной реализации отложенного спроса населением», ― предполагает Широв.

По прогнозу ПСБ, дефицит федерального бюджета по итогам 2023 года будет несколько выше плана и составит около 2,8% ВВП, по консолидированному бюджету допускается более умеренный дефицит на уровне 2,5% ВВП.

Впрочем, если бюджет и дальше будет идти вместе с экономикой страны (прогноз ИНП РАН — +1% ВВП по году, среднесрочный прогноз Банка России — 1,5‒2,5%, прогноз Минэкономразвития —1,2%), то дефицит более или менее в рамках прогноза мы удержим, но выхода на профицит или хотя бы в ноль вряд ли дождемся. Последнее, впрочем, скорее плюс. Все попытки бороться с экономическими проблемами через бюджетную консолидацию потерпели крах как в странах, где эту политику навязывал МВФ, так и в самой Европе.

Наш бюджет наполняется прежде всего работающими в стране производственными и торговыми компаниями, на втором месте сырьевые экспортеры, на третьем — компании-импортеры

Девальвация больше не выгодна

В заключение затронем еще один очень важный момент: влияние девальвации на параметры бюджета.

«Традиционно считается, что девальвация повышает номинальные доходы бюджета, — рассуждает Александр Широв. ― Однако в текущих условиях она может оказать негативное влияние на ненефтегазовые доходы. Если ослабление курса рубля приведет к торможению темпов роста, то к концу 2023-го и в 2024 году можно ожидать нового цикла роста напряжения в бюджетной системе».

Дело тут в том, что ослабление рубля напрямую влияет на покупательную способность как населения, так и компаний. Причем проблема не только в удорожании импорта, принцип нетбэка и желание отечественных производителей подтягивать цены вслед за зарубежными аналогами никто не отменял. В плане бюджета тут стоит напомнить, что основной «бюджетный» налог — это НДС, который по факту ложится на плечи конечного потребителя. Если реальные располагаемые доходы населения не растут, то и поступления от НДС со временем начнут сокращаться. Люди будут экономить. Да и до окончательного импортозамещения России еще очень далеко, соответственно, при девальвации у производителей будет сокращаться возможность закупать иностранное оборудование.

Наконец, мы только что наблюдали в очередной раз, как девальвация заставляет ЦБ резко поднимать ставку во избежание инфляционных проблем ― а это неминуемо тормозит кредитование, вслед за ним спрос, инвестиционные планы компаний и экономический рост. С учетом структуры доходов бюджета Минфину выгоднее по крайней мере не ослаблять рубль.