По итогам марта 2024 года сокращение погрузки грузов на российских железных дорогах увеличилось до 3,5% к марту 2023 года против 1,5% в феврале. Погрузка отстает от прошлогоднего графика уже шесть месяцев подряд, с октября прошлого года. И тянет общую погрузку в минус самый массовый в нашей стране железнодорожный груз — уголь. Погрузка угля в марте нынешнего года была меньше прошлогодней уже на 7,5%, и спад продолжается восемь месяцев подряд, с августа прошлого года (см. график 1).

И, как показывает более тщательный ретроспективный анализ, нынешнее снижение перевозок — долгосрочный, а не конъюнктурный феномен. Квартальный показатель погрузки всех грузов — 295,9 млн тонн — оказался минимальным с первого квартала 2014 года. Если очистить квартальную динамику от внутригодовой сезонности, мы увидим плавно снижающийся тренд погрузки с начала 2019 года (см. график 2).

На ситуацию уже отреагировал первый вице-премьер Андрей Белоусов, отдавший поручение Минтрансу России и РЖД разобраться с причинами происходящего.

Показатель «погрузка» на железнодорожном транспорте не включает в себя грузопотоки, прибывшие в Россию без смены вида транспорта и ширины колеи. Поэтому он обычно несколько ниже показателя «объем перевозок» (куда попадает импорт и часть транзита в рамках «пространства 1520»).

На практике погрузка используется как своего рода показатель самочувствия железнодорожной отрасли, измеритель результатов работы железнодорожного транспорта. А поскольку железнодорожный транспорт в России играет ведущие (за вычетом трубопроводов, которые ориентированы на ограниченный набор грузов) роли по объемам грузооборота (на него приходится 86% грузооборота, см. график 3), по погрузке можно косвенно судить и о состоянии дел в производительных секторах экономики страны в целом.

Однако на этот раз по формальному снижению объема погрузки на железнодорожном транспорте нельзя делать вывод о кризисе в промышленном производстве вообще. Похоже, речь идет о кризисе в отдельной взятой — угольной — отрасли, связанном с фундаментальным сжатием ее ключевых экспортных рынков: Индии и Китая.

Черные слезы белого слона

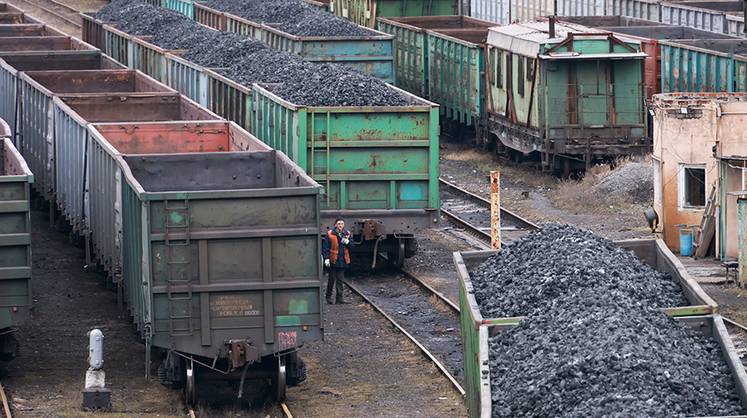

Из 9,5 млн тонн абсолютного сокращения погрузки в январе‒марте по отношению к первому кварталу прошлого года больше половины, 4,9 млн тонн, пришлось на уголь. Вообще, уголь для РЖД играет особую роль.

Уголь постепенно превратился для РЖД в «белого слона». Как известно, в ряде стран Азии слон-альбинос считался священным животным: избавиться от него нельзя, но и использовать для работы — тоже. Поясним, что мы имеем в виду.

После болезненной рыночной реструктуризации российской угольной отрасли, вчерне завершившейся к концу 1990-х, ключевым драйвером ее развития стал экспорт. Доля зарубежных поставок в физических продажах отечественных угольных компаний выросла с 15% в начале нынешнего века почти до половины в последние годы. Именно экспорт позволил к 2018 году практически восстановить максимальные позднесоветские объемы добычи угля (440 млн тонн в 1988 году), а затем рост экспорта резко замедлился, стабилизировалась и добыча (см. график 4).

Основным средством организации экспортных поставок угля стал железнодорожный транспорт, ориентированный на массовые отправки грузов на большие расстояния. Доля угля в общем объеме погрузки грузов на сети РЖД выросла с 23% в 2010 году чуть более чем до 28% в прошлом году (см. график 5). Российская «железка» стала все больше приближаться по своей специализации к «сырьевым» железным дорогам Канады и Австралии.

Вот только повода для радости железнодорожникам это не приносило. Груз этот относился к числу наиболее малодоходных, ряд угольных потоков оказывался вообще ниже порога рентабельности перевозок. По итогам 2022 года РЖД декларировала, что на уголь приходилось 29% погрузки, 40% грузооборота, но лишь 21% доходов компании от грузовых перевозок.

Но вот незадача: этот «чемодан без ручки» — важнейшая отрасль экономики не только угольных регионов, прежде всего Кузбасса, но и всей России. В ней занято 142 тыс. человек (а со смежниками — вчетверо больше), она приносит 17,6 млрд долларов экспортной выручки (последние доступные данные за 2021 год) — это пятая-шестая позиция в национальном экспорте.

Строптивая Тамань

В начале года Росстат не фиксировал существенного падения добычи: в январе‒феврале 2024 года в России было добыто 54,2 млн тонн угля, это даже больше аналогичного показателя предыдущего года (53,2 млн тонн). По предварительным оценкам, которыми поделился 12 апреля замглавы Минэнерго Сергей Мочальников (отчетных данных пока нет), добыча угля идет в графике 2023 года, при этом в экспорте зафиксировано некоторое снижение.

Погрузка угля особенно заметно сократилась в направлении портов Азово-Черноморского бассейна — на 4,7 млн тонн к показателю первого квартала прошлого года. То есть практически весь спад погрузки угля «сидит» здесь. Более того, в угольной отрасли называют непосредственный первоисточник проблем — терминал ОТЭКО в порту Тамани. По сообщениям РЖД, сюда в январе‒марте этого года по сравнению с аналогичным показателем предыдущего года «не доехали» почти 5,1 млн тонн угля. Железнодорожная монополия объясняет такой спад отсутствием контрактов на перевалку угля в Тамани вследствие слишком высокой ее стоимости. Угольщики подтверждают это мнение.

Первоначально ОТЭКО выставил стоимость перевалки в 38 долл./т. Для сравнения: стоимость российского угля в марте на условиях FOB Тамань в марте находилась на отметке 75 долл./т. Добавим сюда себестоимость добычи, стоимость железнодорожной перевозки, экспортные пошлины — и на выходе чистый минус.

ОТЭКО отличился даже на фоне своих соседей по Азовско-Черноморскому бассейну. Так, ставка в Таганрогском морском торговом порту составляла 11 долл./т, в Новороссийском морском торговом порту (НМТП) — 14 долл./т, Туапсинском морском торговом порту — 15 долл./т.

В ОТЭКО заявляли о снижении ставок до 21‒27 долл./т в зависимости от марки угля, но угольные компании настаивали на неприемлемости таких ставок «в условиях существенного снижения цен».

«Таманский терминал — это крупнейший навалочный терминал на черноморском побережье России с выгодным географическим положением, специализирующийся в том числе на перевалке угля, — отмечает советник генерального директора Южно-Кавказской железной дороги по стратегическому развитию и проектной деятельности Алексей Лерон. — Из-за малой загрузки терминала компания ОТЭКО была вынуждена поднять тариф на перевалку одной тонны угля. В результате рост тарифа привел к тому, что угольные компании отказались отправлять уголь на экспорт через Тамань. Дело в том, что в условиях значительного снижения цен на уголь на мировых рынках тариф в пределах 38 долларов за перевалку тонны угля оказался практически заградительным. Такая ситуация заставила угольщиков развернуть поставки угля на Дальний Восток. А это привело к другой проблеме — к чрезмерной перегруженности Восточного полигона, которой и без того имеет ограниченную пропускную способность. Из-за этого пострадала погрузка как самого угля, так и других номенклатур, что в целом привело к снижению грузопотока РЖД в первом квартале текущего года».

К концу прошлой недели стало известно, что ОТЭКО в очередной раз снизил тариф на перевалку — до 19 долл./т. Но угольщикам и это кажется много — они считают приемлемым — в текущих ценовых внешнеторговых условиях — диапазон 12‒15 долл./т. Торг продолжается.

Конец эры угля?

Угольная коллизия смотрелась бы неприятным конъюнктурным эпизодом, если бы не очень тревожная ситуация на мировом рынке угля. Цены на энергетический уголь находятся сейчас на минимальных за последние три года отметках, и фундаментальных факторов их разворота к росту не просматривается.

Более того, на наших ключевых — и самых емких в мировом масштабе — угольных рынках, китайском и индийском, происходят весьма знаменательные вещи.

Китай и Индия, крупнейшие мировые потребители, резко сокращают импорт угля. Индия наращивает собственную добычу, в 2023 году она выросла на 7%, до 997 млн тонн. К 2030 году страна планирует нарастить добычу до 1,5 млрд тонн. С учетом собственных запасов (свыше 360 млрд тонн) это реально, и своего угля индийцам хватит надолго.

Китай тоже наращивает собственную добычу. По итогам прошлого года она увеличилась на 2,9%, до 4,6 млрд тонн. То есть монструозные объемы прироста в натуральном измерении. Кроме того, Китай ввел импортные пошлины на уголь в 6% для всех, кроме тех, у кого есть соглашение о свободной торговле. У России такого соглашения нет. У Австралии и Индонезии — есть. Поэтому импорт частично замещается собственной добычей, частично перераспределяется в пользу более «выгодных» беспошлинных поставщиков.

Еще одно важное обстоятельство. Сейчас уже нет ценового давления на рынках альтернативных видов топлива (нефть, газ), где баланс спроса и предложения выровнялся. Поэтому потребители не видят смысла платить за уголь так же много, как на пике цен на газ. У нас ожидают, что цены снова пойдут в рост с 2025 года. Но это будет умеренный рост, ценовых отметок 2022 года в обозримой перспективе не ожидается. Нужно будет приспосабливаться к более низким ценам.

Все отчетливее проступает перспектива завершения эры угля, по крайней мере энергетического (в металлургии эффективной альтернативы масштабного использования кокса, продукта переработки коксующегося угля, пока не видно). Перед нашей страной в полный рост встает вопрос смены парадигмы развития угольной отрасли — прекращения привычной гонки за объемами добычи в расчете на экспорт, перехода к стабилизации и последующему управляемому сокращению добычи с перенаправлением усилий на развитие более высоких переделов, в частности углехимии.

Пока же Минэнерго остается в привычной колее. Господин Мочальников подтвердил, что его ведомство продолжает планировать сохранение объемов экспорта на уровне 210‒220 млн тонн (в 2023 году он составил, по оценке вице-премьера Александра Новака, 213 млн тонн), а добычи — на уровне 440 млн тонн (против 430,4 млн тонн в прошлом году).

Более того, инерция гонки масштабов царит и у перевозчиков. Расширение провозных возможностей БАМа и Транссиба давно рассматривается в качестве одного из приоритетов инфраструктурного развития страны. В 2024 году РЖД завершает второй этап развития Восточного полигона, в результате провозные способности БАМа и Транссиба в направлении Дальнего Востока выросли до 180 млн тонн. Сейчас прорабатывается вопрос реализации третьего этапа, который позволит обеспечить провозные возможности БАМа и Транссиба в 255 млн тонн к 2032 году.

«Музыка» начинает затихать, а мы все требуем продолжения «дискотеки».

Стройку вытащит Новороссия

Еще одним крупным источником формирования спада погрузки в первом квартале этого года стали строительные грузы. К аналогичному прошлогоднему показателю объем погрузки строительных грузов на сети РЖД сократился на 5,3 млн тонн, или на 17% в годовом выражении.

Здесь ситуация похожа на угольную. Основную массу строительных грузов составляют малоценные и потому малодоходные для перевозчика материалы, такие как песок, щебень, камень и т. д. В 2022 году РЖД декларировала, что при доле в погрузке 10,8% строительные грузы создают лишь 4% доходов компании от перевозки грузов.

В отличие от угля спрос на перевозки строительных грузов формировался преимущественно за счет внутреннего рынка. Так, доля внутрироссийского сообщения в общем объеме железнодорожных перевозок строительных материалов составляла 91,4% в 2021 году и даже чуть увеличилась до 92% по итогам 2023-го. Таким образом, погрузка строительных грузов на железной дороге довольно точно следует тенденциям в отечественном строительном секторе.

Собственно, в РЖД и объясняют: основной причиной снижения объемов погрузки, особенно в южном направлении (на 3,8 млн тонн — львиная доля всего снижения) в первом квартале стало завершение целого ряда крупных строительных проектов, таких как строительство участков трассы М-12 и обходов крупных городов (Краснодара, Анапы, Саратова, Грозного, Волгограда и др.).

«Я считаю, что завершение крупных инфраструктурных автодорожных проектов не главная причина снижения объемов погрузки в первом квартале текущего года, — говорит Алексей Лерон. — Автодорожные строители обычно зимой запасают щебень. РЖД в начале 2024 года значительно подняла тарифы на перевозку щебня, и стройподрядчики не стали покупать щебень заранее. На снижение погрузки строительных грузов во внутрироссийском сообщении также повлияло замедление темпов жилищного строительства из-за высоких текущих ставок по ипотечным кредитам».

Нет стройки — нет спроса на материалы. Данные Росстата, к слову, подтверждают: если в январе‒феврале 2023 года (данные по марту еще не опубликованы) в России было произведено 27,8 млн тонн строительных песков и 40,7 млн тонн камней/гравия, то в январе‒феврале этого года — 26,5 млн и 37,9 млн тонн соответственно. Похожая ситуация с иными «массовыми» строительными материалами.

Иначе дело обстоит с материалами, которые можно назвать «домостроительными» (цемент, железобетонные изделия, кирпич, керамика и т. д.). Например, выпуск цемента в России вырос с 5,8 млн тонн в январе‒феврале 2023 года до 6,1 млн тонн. Но, как видно уже из этих цифр, эти грузы не дают такого огромного «тоннажа», как простейшие, минеральные, строительные материалы. К тому же здесь куда сильнее ощущается давление со стороны автомобильного транспорта как способа организации перевозки.

По итогам первого квартала 2024 года по сравнению с аналогичным периодом 2023-го сократилась погрузка черных металлов (на 0,7 млн тонн, или на 4,5%) и железных руд (на 1,6 млн тоне, 5,9%). Эти товарные категории довольно значимы для РЖД: черные металлы формировали до 6% объема погрузки в 2010 году, но затем их доля снизилась до все еще заметных 5,5% по итогам 2023 года. Железные руды формировали 8,5% объема погрузки РЖД в 2010 году, к 2021 году их доля выросла до 9,4%, но затем снизилась до 9% по итогам 2023-го. Причиной снижения стало почти двукратное (с 28 до 15,7 млн тонн) снижение экспортных поставок.

Железные руды — массовая, но малодоходная для РЖД товарная группа. Так, в 2022 году на железные руды приходилось 9,3% объема погрузки, но лишь 3,4% доходов компании от перевозки грузов. Напротив, черные металлы — очень выгодная для РЖД товарная группа. Например, по итогам 2022 года черные металлы формировали всего 5,4% погрузки компании, но при этом 10,5% ее дохода от перевозки грузов.

Причины снижения погрузки обеих товарных групп в первом квартале этого года четко прослеживаются в производственной статистике. Руды нужны для выплавки стали, а выплавка стали в России по итогам января‒февраля этого года, как сообщает Росстат, снизилась в годовом выражении на 3,1%. По предварительным данным информационно-аналитической компании «Корпорация Чермет», объемы выплавки стали в России по итогам первого квартала снизились на 2,1%, производство металлопроката — на 2,4%.

Такую ситуацию на рынке аналитики объясняют временным снижением объемов строительства вследствие высоких кредитных ставок, в то время как возможности для экспорта (на протяжении многих лет он играл большую роль для отечественной металлургии) ограничены: традиционные импортеры оказались в числе недружественных стран и стали использовать санкционные меры против российской продукции; важнейшие дружественные страны заинтересованы в развитии собственной металлургии.

«Все имеющиеся причины [снижения погрузки строительных материалов] являются временными факторами. Есть потенциал, связанный с будущими крупными инфраструктурными проектами. Заказчики в скором времени адаптируются к новым железнодорожным тарифам на перевозку щебня. Ипотечные ставки рано или поздно будут снижаться. В результате прежние объемы погрузки будут возвращены на железную дорогу» — отмечает Алексей Лерон.

Кроме того, дополнительным стимулом роста спроса на строительные материалы может стать восстановление регионов Новороссии после завершения СВО. По словам Алексея Лерона, «Росжелдор» сейчас планирует восстановление и строительство единой железнодорожной инфраструктуры новых регионов России.

С 1 января 2024 года положено начало деятельности ФГУП «Железные дороги Новороссии», включающего Донецкую и Луганскую народные республики, Херсонскую и Запорожскую области. Штат объединенной железной дороги уже превысил 15 тыс. человек. В январе правительство России выделило 6,6 млрд рублей на компенсацию убытков «Железных дорог Новороссии». Деньги были направлены на создание единого железнодорожного сообщения в этих регионах. Тем самым будет обеспечена перевозка грузов в объеме на менее 7,4 млн тонн. Это решение правительства позволит создать единую логистическую сеть, обновить подвижной состав и выстроить единую систему управления процессом перевозок.

Новые регионы возрождают машиностроительную отрасль, создают новые рабочие места. Стахановский завод в ЛНР уже выпустил первые 145 вагонов. Это значит, что потребуется много строительных материалов и металла на восстановление и дальнейшее развитие транспортной, энергетической и промышленной инфраструктуры, жилого фонда. В целом экономическая интеграция новых регионов внесет значимый вклад в показатели объемов и структуры грузовых железнодорожных перевозок России и РЖД в частности.

Зерно и удобрения: глоток оптимизма

Между тем есть товарные номенклатуры грузов, которые имеют шансы стать локомотивами роста погрузки на сети железных дорог РЖД. Сюда можно отнести зерновые и минеральные удобрения (см. график 6).

По итогам первого квартала 2024 года объем погрузки зерна на сети РЖД вырос на 8% (на 0,6 млн тонн) к аналогичному показателю прошлого года. Общий объем погрузки зерновых и продуктов перемола в 2023 году составил 35,7 млн тонн.

В общей структуре погрузки грузов на сети РЖД доля зерновых и продуктов перемола пока остается невысокой: в 2023 году на эти товарные категории пришлось 2,9%. Немного. Однако долгосрочный тренд здесь уверенно повышательный: в 2010 году это было 1,5% общего объема погрузки.

За последние пару десятилетий Россия превратилась в крупного мирового производителя и экспортера зерновых. Валовой сбор зерновых в стране вырос с 59,6 млн тонн в 2010 году до 103 млн в 2014-м и 117,6 млн в 2021 году. По итогам этого года Аналитическое кредитное рейтинговое агентство (АКРА) прогнозирует урожай в 146–148 млн тонн. Институт конъюнктуры аграрного рынка (ИКАР) оценивает сбор зерна в нынешнем году в 147 млн тонн, экспорт — до 50 млн тонн.

Это отразилось и на характере железнодорожных перевозок зерновых. В 2023 году 67% всего их объема пришлось на экспортные поставки, 29% прошло во внутрироссийском сообщении.

Погрузка удобрений на сети железных дорог в первом квартале этого года выросла на 12% к аналогичному показателю 2023-го. В натуральном измерении этот прирост составил 1,8 млн тонн.

В структуре общего объема погрузки грузов на сети железных дорог доля удобрений уверенно росла. Так, в 2010 году на удобрения приходилось 3,8% общего объема погрузки, а в 2023 году он уже составил 5,2%. В структуре железнодорожных перевозок минеральных удобрений примерно по 43% приходится на внутрироссийское сообщение и экспортные поставки.

По данным Росстата, в январе‒феврале этого года объем производства минеральных удобрений в России составил 10,3 млн тонн, в то время как за аналогичный период прошлого года было произведено 9,2 млн тонн. В годовом измерении объем производства минеральных удобрений вырос с 36,6 млн тонн в 2010 году до 59,3 млн тонн в 2023-м.

И это не предел. По мнению президента Российской ассоциации производителей удобрений (РАПУ) Андрея Гурьева, «в планах отрасли за следующие семь‒десять лет инвестировать порядка 1,8‒2 триллиона рублей. Это позволит нам практически удвоить или построить заново отрасль по производству минеральных удобрений… Будем стремиться к 75‒80 млн тонн, это вполне реально».

А значит, потенциал роста погрузки удобрений есть.

Контейнеры — в рост

Наконец, позитивно выступили по итогам квартала контейнерные перевозки, как в международном транзите, так и в погрузке, генерируемой отечественной экономикой.

Международный транзит практически вернулся к показателям мирного 2021 года. Как сообщил заместитель генерального директора ОАО РЖД Алексей Шило, «мы перевезли почти 90 тысяч ДФЭ».

Это все еще меньше, чем до начала СВО, но уже ненамного. Так, в рекордном 2021 году за первый квартал было в транзитном сообщении было перевезено 105,8 тыс. ДФЭ.

Алексей Шило признал, что влияние событий в Красном море могло привести к тому, что клиенты вновь обратили внимание на трансроссийский коридор. При этом «коридор достаточно давно сформирован, технологически наиболее развит, скорость доставки грузов от границ Китая до границ ЕС по-прежнему составляет пять‒семь дней — это в три–пять раз быстрее, чем коллеги возили ранее».

Европейские источники также сообщали, что активность хуситов в акватории Красного моря привела к тому, что движение по традиционному морскому маршруту через Суэцкий канал оказалось затруднено, в связи с чем запросы грузоотправителей на транзитную перевозку грузов через железные дороги России выросли в первом квартале этого года на 40%.

Сохранился тренд на развитие контейнеризации и во внутрироссийском сообщении. По итогам квартала этот показатель вырос до 5,8 млн тонн, почти на 9% к январю‒марту 2023 года.

Количество фитинговых платформ у всех российских операторов достигло более 360 тыс. ДФЭ, размер контейнерного парка превысил 550 тыс. ДФЭ.

«Считаю, что перевозки контейнеров в целом по сети РЖД в 2024 году могут достичь отметки примерно 7,9 миллиона ДФЭ. Это вполне реально, — говорит Алексей Лерон. — Прирост погрузки контейнеров произойдет именно за счет внутрироссийских железнодорожных контейнерных перевозок. И здесь следует учитывать тот факт, что прирост внутрироссийских железнодорожных контейнерных перевозок может произойти в том числе из-за перевода грузов из вагонов в контейнеры, что в целом не повлияет на увеличение погрузки по сети РЖД. Рост внутрироссийских железнодорожных контейнерных перевозок будет обеспечиваться за счет транспортировки машин и оборудования. Рост также обеспечат потребительские товары, грузы в специализированных контейнерах, химикаты и сода, строительные грузы, химические и минеральные удобрения, зерно, продукты перемола, черные металлы, плодоовощная продукция».

Для увеличения объема внутрироссийских железнодорожных контейнерных перевозок в условиях ограниченности пропускной способности Восточного полигона будет продолжаться работа по увеличению количества контейнерных блок-поездов. С начала 2024 года таких поездов в восточном направлении уже проследовало более 550. РЖД продолжат переводить часть грузов из вагонов в контейнеры, используя это в качестве инструмента увеличения грузопотока на Восточном полигоне.

Следует отметить, что будет происходить рост тарифов на транспортировку контейнеров по ряду направлений. В марте уже значительно выросли ставки на перевозки контейнеров из центра России до Красноярска и восточнее. В РЖД объяснили ситуацию сокращением количества контейнерных поездов на восток в связи с необходимостью перевезти экспортный уголь. В этом году тарифы будут увеличены в среднем на 9–13%, а по отдельным направлениям прирост может быть более 35%.

Разумеется, едва ли стоит ожидать европейских уровней контейнеризации — просто вследствие товарной структуры перевозимых грузов: уголь и руду возить в контейнерах экономически нецелесообразно. Однако тренд на уверенный рост как объемов, так и доли контейнерных перевозок на железнодорожном транспорте хорошо виден.